锂电池行业现状与未来趋势分析!

在电动汽车、电动轻型车、电动工具、消费电子和新型储能等行业大发展的背景下,锂电池综合优势与下游领域对电池大容量、高功率、使用寿命和环境保护日益提升的需求相契合,存在广阔的市场应用前景。

1、锂电池简介

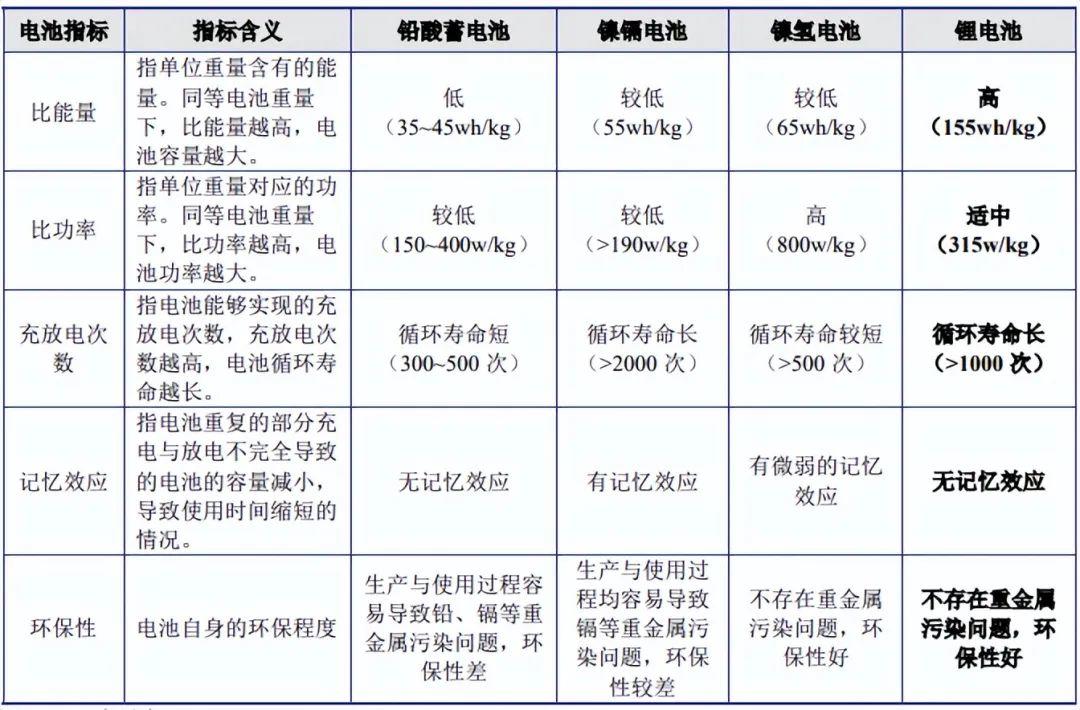

锂电池,又称锂离子电池,是一种依靠锂离子(Li+)在正极与负级之间移动来达到充放电目的的一种二次电池。与其他主要的二次电池对比,锂电池具有能量密度高、放电功率高、循环寿命长、无记忆效应和绿色环保等明显优势,具体情况如下:

2、锂电行业的发展历程

① 全球锂电池行业发展历程

20 世纪 90 年代初,日本索尼公司研制的锂电池首次应用于便携式电子产品,开启了全球锂电池的商业化应用的初步探索;21世纪早期,随着智能手机、MP3、平板电脑等消费电子产品的普及与锂电池生产工艺技术的提升,锂电池出货量快速增长,全球锂电池产业进入了快速发展期。近年来,受新能源汽车、电动轻型车、电动工具、新型储能等领域拉动,全球锂电池的市场空间保持了快速增长的态势。

② 中国锂电池行业发展历程

我国锂电池行业起步较晚,自 1998年首次引入锂电池相关技术以来,我国锂电池产业已经走过了 24 年的发展历程,在国家产业政策积极引导与国内优秀企业自主创新的共同作用下,形成了较完备的产业链与全球领先的市场规模,涌现了一批具有国际竞争力与领导地位的锂电池头部企业,与起步较早的日韩企业形成了齐头并进的格局。

3、锂电池行业现状及未来趋势

根据终端应用,锂电池下游主要可分为动力、消费和储能三大领域,其中,动力锂电池主要应用领域为电动汽车、电动轻型车、电动工具等,是当前锂电池的主要应用场景(汽车动力电池又称“大动力电池”,电动轻型车/电动工具用动力电池又称“小动力电池”);

消费锂电池主要应用于手机、笔记本电脑以及近期兴起的蓝牙耳机、可穿戴设备等消费电子产品,是锂电池的重要应用领域;

储能锂电池则主要为通信基站、用户侧削峰填谷、离网电站、微电网、轨道交通等的储能需求提供支持,是近年来快速发展的新兴领域和国家政策大力支持的方向。

受益于动力、消费和储能三大细分领域的快速发展,锂电池行业将继续保持快速增长的趋势,各细分领域的发展概况及未来趋势的具体情况如下:

动力锂电池市场前景广阔

动力锂电池是目前锂电池最主要的应用市场,主要应用于新能源汽车、电动轻型车、电动工具三个领域。 政策端,在应对气候变化、推动绿色发展的宏观背景下,新能源汽车凭借能源效率、环保和智能化方面的明显优势,已成为公认的主流发展方向。2020 年 10月,我国出台了《新能源汽车产业发展规划(2021—2035 年)》,大力支持新能源汽车产业发展,并提出了到 2025 年我国新能源汽车新车销售量达到汽车新车销售总量的 20%左右,到 2035 年纯新能源汽车成为新销售车辆的主流,公共领域用车实现全面电动化的宏大愿景。

技术端,经过多年政策鼓励与企业研发创新,国内动力电池企业技术水平不断增强,为我国新能源汽车用锂电池市场的长远发展打下了基础。国际竞争力方面,宁德时代、比亚迪等知名企业市场占有率位居全球前列,与日韩企业齐头并进;持续创新方面,国内锂电企业相继推出 CTP、刀片电池、JTM 等新技术,技术水平不断提升。

市场端,2022 年新能源汽车销量为 688.66 万辆,同比增长 95.61%,全年渗透率由 2021 年的 13.4%提升至 25.6%,提前实现《新能源汽车产业发展规划(2021—2035 年)》中 2025 年新能源汽车销量达到 20%的渗透率的目标,向2035 年“纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化”的愿景迈进。

消费锂电池将平稳增长

消费电子产品主要包括智能手机、笔记本电脑、平板电脑以及智能硬件等。受集成电路、物联网技术的快速发展,消费电子产品的功能日益强大,应用场景不断拓宽,逐渐成为人们日常生活、办公、娱乐所不可缺少的必需品。

根据 IDC 数据,2009 年到 2019 年,全球消费电子行业市场规模从 2,450 亿美元快速增至 7,150 亿美元,年复合增长率 11.3%。受 5G 智能手机换机潮、笔记本电脑在线学习与远程办公需求常态化、新兴智能硬件设备不断推出等因素影响,预计未来消费电子市场仍将保持平稳增长,2025 年市场规模将达到 9,390 亿美元。

随着消费电子行业的快速发展,消费锂电池出货量快速增长,根据中国储能网数据,2021 年我国消费锂电池产量为 72GWh,实现同比增长 18%。未来,消费电子产品的轻便化、高性能要求不断提高,对消费类锂电池的续航时间、充电速度等提出新的要求,GGII 预计消费类锂电池需求将持续保持增长态势,每年增速保持在 5%-10%之间。

储能锂电池市场发展潜力巨大

储能锂电池行业发展潜力巨大,但由于技术、政策、成本等原因,我国储能锂电池市场起步相对较晚。目前,我国储能锂电池主要用于通信基站、用户侧削峰填谷、离网电站、微电网、轨道交通等,部分还出口东南亚、欧美、澳大利亚等市场。

新型储能行业作为能源领域碳达峰碳中和的关键支撑之一,是国家大力支持的方向。2021 年 8 月,国家发改委、国家能源局联合发布了《关于加快推动新型储能发展的指导意见》,明确提出主要目标是到 2025 年,实现新型储能装机规模达 3000 万千瓦以上。到 2030 年,实现新型储能全面市场化发展。其中,上述意见明确要求推动锂电池等相对成熟新型储能技术成本持续下降和商业化规模应用。因此,随着相关配套政策的实施,新型储能相关的锂电池产业链将迎来较大的市场机会。

2022 年中国储能电池市场出货量已由 2020 年的16.2GWh 飞速增长至 130GWh,年复合增长率 183.28%,其中电力储能、家庭储能、便携式储能分别同比增长 216.2%、354.5%和 207.7%未来,随着相关配套政策实施,叠加新能源并网、发电侧新能源消纳市场需求提升、5G 商业化应用落地等因素影响,我国储能锂电池市场将进一步扩大。

4、锂电池行业的竞争格局

① 圆柱锂电池厂商整体的行业竞争格局

根据 EVTank 发布的《中国圆柱锂离子电池行业发展白 皮 书(2022 年)》,全球圆柱锂电池行业集中度相对较高,前 9 名圆柱锂电池厂商约占据三分之二的市场份额,排名靠前的厂商依次为松下集团、LG 化学、三星 SDI、亿纬锂能、天鹏电源、比克电池、Sunpower、力神电池、Highstar。

② 各细分应用领域锂电池厂商的行业竞争格局

从地区分布来看,经过多年政策鼓励,我国锂电池产业快速发展,松下、LG化学、三星 SDI 等主要锂电池外资制造商在我国均设有生产基地,目前中国已成为全球最主要的锂电池产地之一。

从细分市场来看,动力锂电池、消费锂电池、储能锂电池各应用领域的主导企业存在区别,但整体几乎都呈现寡头格局。各细分领域的竞争格局具体情况如下:

动力锂电池竞争格局

a. 汽车动力电池领域

在汽车动力锂电池领域,国内企业在汽车动力锂电池领域处于相对领先地位,中日韩三国头部企业的寡头格局基本形成。据统计,2021 年,中资企业宁德时代、韩国企业 LG 化学、日资企业松下、中资企业比亚迪与韩国企业 SKI 分别占据动力电池装机量前五名,前五家企业合计市场占有率约为 80%,已形成较为稳定的寡头格局。

b. 电动轻型车动力锂电池领域

电动轻型车(主要为电动两轮车)用锂电池方面,EVTank 数据显示,2021年锂电两轮车的产量为 1,317 万辆,总体渗透率为 24.2%,带动电动两轮车用锂离子电池出货 13.1GWh。从竞争格局来看,根据 EVTank 发布的《中国电动两轮车行业发展白 皮 书(2022 年)》,2021 年国内主要电动两轮车锂电池企业供应商分别为星恒电源、天能股份、新能安和超威电池,四家企业合计份额超过 70%。此外,该行业的竞争厂商还包括宁德时代、远东股份、横店东磁、比克电池、亿纬锂能、鹏辉能源、力神电池等。

c. 电动工具动力锂电池领域

电动工具用锂电池方面,根据 EVTank、伊维经济研究院数据,2022 年全球电动工具出货量和市场规模预计分别为 5.1 亿只和 571.9 亿美元,预计到 2026 年全球电动工具出货量将超过 7 亿台,市场规模将超过 800 亿美元。受全球电动工具市场增带动,预计 2026 年全球电动工具对锂电池的需求量将超过 40 亿颗。

从竞争格局来看,国际锂电池厂商起步较早,占据了较大的市场空间:2017年,三星 SDI、LG 化学、Murata 在电动工具电池领域占据了约 75%的市场份额。2018年以来,在国内高倍率锂电池技术水平不断突破、国际锂电池厂商重点布局汽车动力电池领域的背景下,亿纬锂能、力神电池、比克电池、天鹏电源等多家国内锂电池供应商分别通过了 TTI、博世、史丹利百得、宝时得等一家或多家知名电动工具厂商的认证,打入了国际电动工具厂商供应链,逐步替代外资电池厂商的份额。根据 EVTank 数据,2021年全锂电二轮车渗透率方面,“新国标”、知名企业入局均将成为加速锂电池替换铅酸电池的长期助力。

5、锂电行业的特点

① 锂电池安全问题亟待解决

在新能源汽车对传统燃油车的替代趋势基本确定的背景下,锂电池凭借能量密度高、放电功率高、循环寿命长等优势,是目前电动汽车使用的主要动力电池。然而近年来,锂电池热失控导致的安全事故偶有发生,对消费者的生命与财产安全造成了威胁。

为应对锂电池安全性问题,促进我国新能源汽车等战略新兴行业的健康发展,我国公布了《电动汽车用动力蓄电池安全要求》强制国家标准,该标准自2021年开始施行,强制要求锂电池出厂前进行严密的安全测试,包括电芯的6项与电池系统的15项安全性试验,以确保锂电池的使用安全。

随着强制标准的施行,锂电池安全性门槛明显提升,电池安全性的保障程度将愈发受到生产企业、终端使用者和政府监管部门的重视,而锂电池企业将如何最大程度降低锂电池的安全问题,是锂电池及相关行业面临的挑战。

② 锂电池多种技术路线并存

近年来,锂电池商业化应用快速发展,为应对新能源汽车等终端应用市场对锂电池不断提升的要求,锂电池新兴技术不断涌现,呈现多种技术路线并存的情形。目前,锂电池的技术路线差异主要表现在正极材料体系和封装形式等方面。

一是锂电池的正极材料技术路线存在差异。正极材料是锂电池的重要组成部分,其特性对于电池的能量密度、循环寿命、安全性能等具有重要影响,技术路线主要包括三元材料、锰酸锂、磷酸铁锂、钴酸锂等。电池精密结构件及材料凭借其较强的通用性可广泛用作锂电池的封装或导电材料,一般不受正极材料技术路线的影响。

二是锂电池的封装形式存在差异。封装形式是指单体锂电池的封装结构,不同的封装形式应不同的工艺制程,也对应了不同形态的电池精密结构件。目前,锂电池封装形式技术路线主要包括圆柱、方形、软包三种形式。目前,圆柱、方形和软包三类锂电池特性各有优劣,在全球市场呈“三分天下”的竞争格局,均有较大的市场发展空间。

2020年9月,特斯拉推出了46800大圆柱电池方案。与传统的小圆柱电池相比,大圆柱电池技术可降低电池包中电池的数量以及相应的结构件数量,提升能量密度、简化电池管理系系统要求高于方形电池的劣势。

从目前进展来看,2022 年特斯拉已实现4680大圆柱电池量产,周产能达到86.8 万颗,约对应1000辆ModelY的需求。2022年9月,宝马集团宣布从2025年起在其新车型中使用46系列圆柱电芯,并将首批合作伙伴锁定为宁德时代和亿纬锂能。国内外其他知名电池厂商亦在稳步推进4680大圆柱电池布局。

©文章来源于思瀚产业研究院、电池隔膜

来源:锂电那些事