『研报』碳纤维:黑色黄金逐步进入收获期

投资评级:增持(维持)

投资要点

投资要点

1 碳纤维性能优异,全球市场达 400 亿元,国内外制造企业差距较大

碳纤维性能优异,广泛应用于国防、交运、风电、休闲娱乐以及土木等领域,被誉为“黑色黄金”。2016 年全球碳纤维总需求量达 7.65 万吨,按不同品类市场需求规模占比测算碳纤维均价计 600 元/kg,合计市场规模达 400 亿元。国内外制造企业差距较大,日美国际领先。日本是目前全球最大的碳纤维生产国。美国企业则以大丝束碳纤维为主打产品。国内企业产能不足,大丝束产品空白。我国虽然碳纤维企业数量达到 30 余家,但总体产能过低。大丝束产品上,中国企业空缺,尚未实现产业化突破。国内企业技术尚处于开拓阶段,国内需求仍依赖国外进口。由于国内碳纤维行业在制造端仍与国外技术差距较大,同质化严重,造成产能、产量、盈利能力全面落后。

2 国内军工市场为短期内最主要的盈利板块

新材料作为中国制造2025的十大领域之一,将获得更快发展,而碳纤维作为新材料典型代表,将显著受益。军工是碳纤维重要的应用领域,自20 世纪70 年代至今,国外军用飞机从最初将复合材料用于尾翼级的部件制造到今天用于机翼、口盖、前机身、中机身、整流罩等。国内我军战机主要以二代及三代机为主,老式战机占比较高,面临较大的新式战机更新需求,将拉动高端碳纤维复合材料需求。短期来看,军工领域是国内碳纤维市场中盈利能力最强的板块。军用碳纤维由于技术难度复杂、行业壁垒高,毛利率优势显著,相较而言,受成本较高的影响,民用碳纤维盈利能力短期较难实现大幅上涨。

3 轨交有望成为下一个赢利点,汽车领域推广尚存阻碍

中期来看,轨道交通市场有望成为军工市场后的又一盈利板块。大量使用碳纤维零部件,可以减少传统钢结构在高铁车身中所占的比重,实现高铁整体的轻量化。我们对国内市场中对轻量化、列车性能要求更高的复兴号进行测算,仅此市场空间逾20亿元。短期内,碳纤维在汽车轻量化领域推广尚存成本高昂、质量检测及修复体系不完备、国内缺乏设计能力等阻碍。长期看,未来国内汽车轻量化将带来300亿元以上的市场空间。

投资建议

投资建议

碳纤维性能优异,市场空间广阔。国内外存在较大差距,国内企业尚处于开拓阶段,需求严重依赖进口。而较大的进口替代空间,也为国内相关标的提供了广阔的发展空间。建议关注:率先享受碳纤维高盈利,长期为军工供货,不断扩充民用产品线的龙头企业【光威复材】;深耕轨交、汽车领域,发力碳纤维产业,有望为轨交、汽车稳定供货的密封、减震材料龙头企业【海达股份】;碳纤维短周期大批量成型工艺及装备稀缺标的【海源机械】。其他关注:新三板中的碳纤维千吨级企业【恒神股份】;打造世界领先的碳纤维轻量化生态平台,实现全产业链模式布局的【康得新】、年产1千吨以上碳纤维成套产线,进军大丝束的【精功科技】。

风险提示

风险提示

研发进度低于预期、行业竞争压力加剧、成本下降速度低于预期

目录

正文

1 高附加值的“黑色黄金”

1.1. 日本后来居上,中国奋起直追

碳纤维是由碳元素组成的纤维,既有碳材料固有特性,又兼备纺织纤维的柔软可加工性。自问世以来,应用于各个方面。1959年,美空军为寻找能更耐烧蚀的材料来制造航天飞机,与此同时,美国联合碳化物公司成功研制出黏胶基碳纤维Thornei-25。不甘于落后美国,日本于70年代奋起直追。1971年日本东丽发力体育休闲行业,不同于美国军工订单,日本以小博大成就碳纤维目前的霸主地位。2000年后,中国发力碳纤维行业。初始阶段,只有山东、吉林等地有极少数企业涉足碳纤维产品,年生产线规模仅为几十吨,且产品水平落后。自2005年后,随着国家出台相关扶持政策,碳纤维产业驶上发展快车道。目前,我国已经培育出光威复材、中复神鹰、江苏恒神等龙头企业。

1.2. 性能优异的碳纤维

碳纤维是由有机母体纤维在1000℃-3000℃的高温、惰性气体环境下,高温分解、碳化而成的含碳量90%以上的无机高分子纤维。其力学、化学、电学等性能优异,是国民经济与国防建设不可缺少的战略新型材料,被誉为“黑色黄金”。

1.3. 来源丰富,PAN 基为主

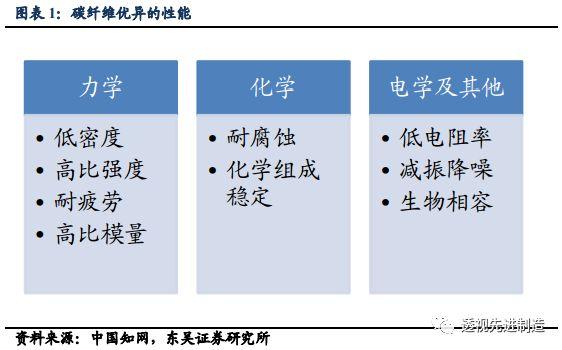

按照原材料来源划分,碳纤维主要可以分为聚丙烯腈(PAN)基碳纤维、沥青基碳纤维、粘胶剂碳纤维以及酚醛基碳纤维。其中,PAN基碳纤维因生产工艺相对简单,工艺较成熟,产品力学性能好,成本较低,是碳纤维的主打产品,约占全球碳纤维总产量的90%。沥青基碳纤维是碳纤维的第二大品种,产量约占全球7%。

1.4. 制作流程精细,原丝制备为首要要求

PAN基碳纤维的制备流程复杂。可以总体分为两步:第一步是PAN单体制造PAN原丝,第二步是PAN原丝的碳化。

原丝生产过程包括聚合、脱泡、计量、喷丝、牵引、水洗、上油、烘干收丝等工序;其碳化过程包括放丝、预氧化、低温碳化、高温碳化、表面处理、上浆烘干、收丝卷绕等工序。制作流程精细复杂。

在碳纤维制备的众多环节中,原丝制备是至关重要的一环。制备高纯度、高强度、高致密化以及高表面光洁度的原丝是制备高性能碳纤维的首要条件。一方面,高质量原丝将杂质缺陷降到最低,提高碳纤维性能;另一方面,高质量原丝有助于缩短预氧化等工艺时间,降低整体生产成本。在PAN基碳纤维生产中,原丝约占总成本的50%-60%。

1.5. 复合材料用途广泛,“黑色黄金”熠熠生辉

碳纤维通过与树脂、金属、陶瓷等基体复合,制成碳纤维复合材料,具有高强度、高模量、耐高温、耐腐蚀、导电和导热等优异性能,主要应用于国防航空、交通工具、风力发电、运动休闲、土木建筑等多种领域。

1.6. 高端产品 200 倍高附加值,产业链下游增值空间大

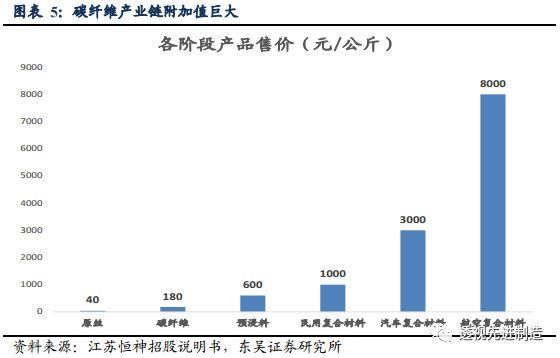

在碳纤维整体产业链中,随着产品向下游开发,尤其是应用于航空航天等高精尖领域,碳纤维复合材料的价格大幅提升,最高具有200倍的产品附加值。以恒神2015年招股说明书为例,同一品种原丝的售价约40元/公斤,碳纤维约180元/公斤,预浸料约600元/公斤。当合成为复合材料后,民用复合材料售价约1,000元/公斤,汽车复合材料约3,000元/公斤,航空复合材料约 8,000 元/公斤。可以看出,每一级的加工都对产品价格有大幅度的提升,产业链下游的增值空间大。

2 碳纤维全球市场规模四百亿,日美企业为国际主导

2.1. 航空航天用碳纤维市场规模占比最高

2016 年全球碳纤维总需求量达 7.65 万吨,其中,风机叶片、航空航天、体育用品市场需求量分别占比 24%,23%,16%,分列前三位。

下游应用领域中,航空航天用碳纤维价格最为昂贵,国内市场均价约为4000 元/kg,国外民航市场约 1000 元/kg,综合而言以 2000 元/kg 计算;风机叶片、体育用品与汽车用碳纤维均价约 100-300 元/kg;电气、建筑以及其他领域用碳纤维约 100 元/kg。根据以上数据及 2016 年全球市场需求量占比推算,目前碳纤维平均价格约 600 元/kg,全球市场规模约 400 亿元。

2.2. 日美企业国际领先

日本是目前全球最大的碳纤维生产国,日本的三家企业:日本东丽、日本东邦和日本三菱丽阳目前拥有全球丙烯腈基碳纤维 50%以上的市场份额。

美国企业则以大丝束碳纤维为主打产品,以赫氏、氰特、卓尔泰克等公司为典型,其中赫氏为空客提供多种高端碳纤复合材料制品。

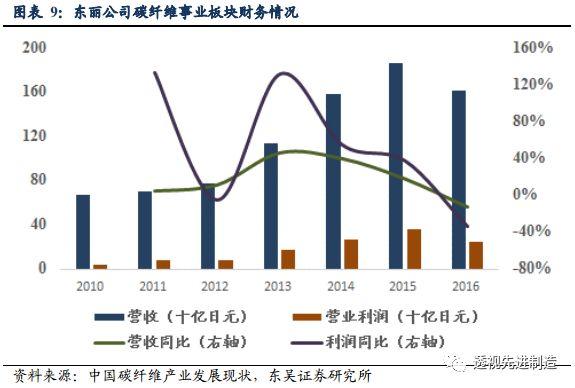

2.3. 日本东丽碳纤维年收入百亿,领军全球

日本东丽是国际碳纤维龙头企业,总市值达1000亿人民币。2016年其碳纤维复合材料营业收入96.6亿人民币,营业利润14.3亿人民币,目前是全球唯一一家碳纤维产能超过2万吨的企业。产品覆盖碳纤维全产业链,涉及原丝、碳纤维、碳纤维织物、预浸料、结构件等。主要下游市场包括商用航空航天、体育用品、工业领域等。

东丽目前已与波音公司形成稳定的供货关系,每年供给波音的小丝束复合材料多达6000t以上,远超我国国内实际产量,且丝束质量高。2013年,东丽收购了美国卓尔泰克,为其进军大丝束、工业级市场奠定了基础。

技术层面,东丽公司的T700、 T800 和 T1000由干湿法纺丝工艺制备的,而包括日本东邦在内的其它企业均采用湿法纺丝工艺制备碳纤维原丝。高端碳纤维市场方面,目前世界范围内实现 T1000 级和 T1100 级碳纤维工业化生产和市场销售的企业仅日本东丽和美国赫克塞尔两家企业。

3 国内应用领域偏低端,产能产量提升空间广阔

3.1. 国内市场偏低端,航空航天市场空间广阔

新材料作为中国制造2025的十大领域之一,将获得更快发展,而碳纤维作为新材料典型代表,将显著受益。但目前,国内市场的碳纤维应用偏低端,以体育产业为主。2016年国内碳纤维总需求量约为1.96万吨,体育休闲领域为国内碳纤维最大下游市场,需求量约达0.97万吨,占比约50%;航空航天用碳纤维需求量约0.04万吨,仅占比2%。国际上占比较高的市场在国内市场占比严重偏低。

单位价值量方面,航空航天市场稳居最高位,达400万元/吨;风机叶片和汽车用碳纤维约20万元/吨,体育休闲领域约为15万元/吨。

3.2. 国内企业产能不足,大丝束产品空白

中国碳纤维企业规模小,单线产能低下。我国虽然碳纤维企业数量达到30余家,但总体产能过低,即使国内4家最大的碳纤维企业,其平均产能也不足3000吨,最大单线名义产能仅1000吨。企业的单线产能,甚至整体产能仅为百吨级,少数企业只有数十吨,远远达不到市场化应用规模。

相比而言,国际最大的单线能力为 2700吨/年,平均单线产能也达到1800吨,其中日本最大3家企业的碳纤维产品占世界碳纤维市场近三分之一规模,每家企业产能规模超过万吨,单线产能1500-2000吨。

小丝束产能较低,大丝束产品空白。国际碳纤维市场被日美企业所垄断。日本企业小丝束纤维产能占全球的49%。而中国企业只有中复神鹰、威海拓展、江苏恒神、台塑等企业具有小丝束生产能力,且产能较低。

大丝束产品上,中国企业空缺,尚未实现产业化突破。在大丝束碳纤维市场上,日本东丽收购Zoltek后,日、美、德三国仍旧拥有全球大部分的大丝束碳纤维生产能力,处于明显的主导地位。

3.3. 国内市场偏低端,航空航天市场空间广阔

国内设计产能兑现程度低。根据中简科技招股说明书,我国碳纤维产量仅从2007年的200吨增加到 2016年的4600吨,不足设计产能的25%。2007年至2016 年十年期间,我国碳纤维产业累计产量仅2.06万吨。

国内企业技术尚处于开拓阶段,国内需求仍依赖国外进口。由于国内碳纤维行业在制造端仍与国外技术差距较大,同质化严重,造成产能、产量、盈利能力全面落后。2016年国内碳纤维近80%依赖于国外进口,进口替代需求迫切。

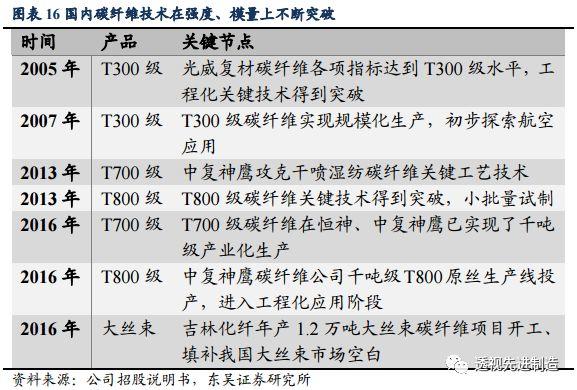

3.4. 国内碳纤维技术不断突破:技术进步带动新产品、高良率

近年来,国内碳纤维行业公司技术进步明显,技术革新、设备自研发给行业带来新鲜血液。目前,中国碳纤维理论产能约2万吨,虽然产能利用率不足25%,但发展态势良好。

4 国内碳纤维行业进入收获期

4.1. 军工市场为碳纤维短期最主要盈利板块

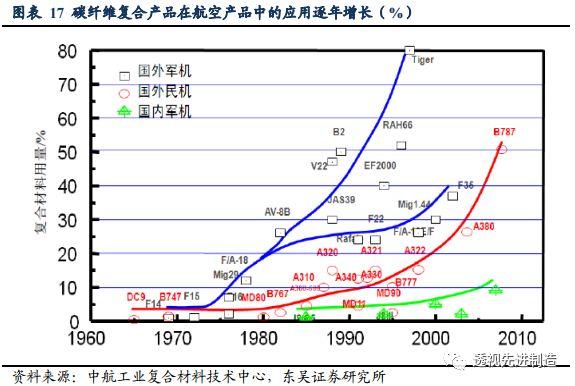

军工是碳纤维重要的应用领域,发展空间广阔。自20 世纪70 年代至今,国外军用飞机从最初将复合材料用于尾翼级的部件制造到今天用于机翼、口盖、前机身、中机身、整流罩等。从1969 年起,美国F14A 战机碳纤维复合材料用量仅有1%,到美国F-22 和F35 为代表的第四代战斗机上碳纤维复合材料用量达到24%和36%,在美国B-2 隐身战略轰炸机上,碳纤维复合材料占比更是超过了50%。

据中简科技招股说明书,在航空领域,我军战斗机以二代和三代机为主,老式战机占比较高,将会逐渐替换成以三代、四代战斗机为标志的新一代空战力量,这将在很大程度上推动军用飞机的需求,为我国军用飞机制造业提供了难得的发展机遇,这也将拉动对高端碳纤维复合材料的需求。

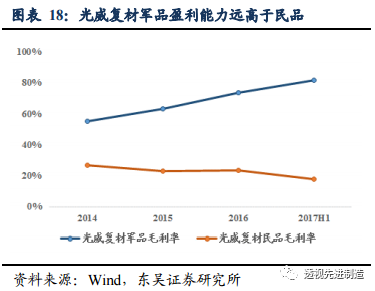

短期来看,军工领域是国内碳纤维市场中盈利能力最强的板块。军用碳纤维由于技术难度复杂、行业壁垒高,毛利率优势显著;而受成本较高的影响,民用碳纤维盈利能力较难实现大幅上涨。

以光威复材和中简科技两家企业为例。根据光威复材招股说明书,公司产品包括军品和民品两个应用领域,碳纤维及织物主要为军用,碳纤维预浸料等主要为民用。其中军品为公司主要业绩驱动力,2016年营收占比约74.6%,毛利率始终维持高位,2015年、2016年、2017年H1分别为63.2%、73.8%、81.6%;民品方面,2015年、2016年、2017年H1毛利率分别为22.9%、23.5%、18.0%。

中简科技则专注于军品领域,2016年军品销售收入占营收比重99.7%,毛利率达67.9%。

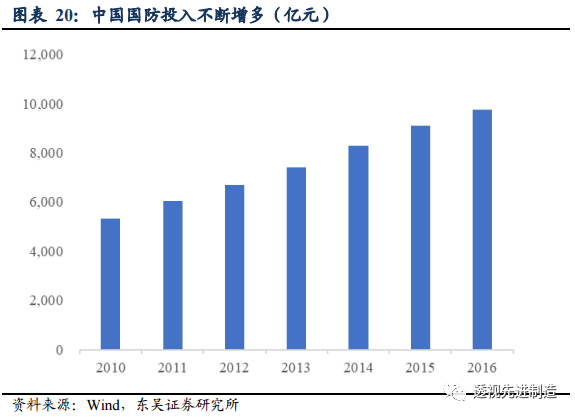

我们预测,未来随着我国国防投入的不断增多、新装备的列装及现有装备的更新,以及碳纤维复合材料在国防航空航天上应用比例的增加、装备列装数量增加以及装备换代更新的需要,后期国防事业对碳纤维的需求将逐年增加。

4.2. 轨道交通市场前景广阔

中期来看,轨道交通市场有望成为军工市场后的又一盈利板块。随着高铁速度的不断提升,车身轻量化可满足高铁节能性以及安全性的需求。大量使用碳纤维零部件,可以减少传统钢结构在高铁车身中所占的比重,实现高铁整体的超轻量化。从国际市场来看,日本、德国已经有不少将碳纤维材料应用于轨道交通车体的成功案例。随着关键技术的提升,轨道交通行业平台化的发展,碳纤维在轨道交通领域的应用前景广泛。

以对轻量化、列车性能要求更高的复兴号为例,2017年7月,复兴号正式投入使用。由于较和谐号有更高行驶速度,列车受到的阻力增大,对车身、零部件的轻量化及安全性提出了更高的技术要求,碳纤维材料的渗透率将得到进一步提升。例如在高强度、轻量化铝合金车体的基础上,复兴号在车体局部结构件中更多地使用了碳纤维复合材料;在车厢侧壁板等部位中使用的碳纤维复合材料,具有良好的阻燃性,即使遇到高温明火也不会燃烧。

据此估算,高铁单节车厢车身与饰品所需碳纤维约2-3吨。轨交用碳纤维单价约为100元/kg,则单节车厢所需碳纤维价值量约200-300万元。仅以复兴号为例,其每年新增100列、每列8节车厢计算,则我们估算未来复兴号所贡献的碳纤维市场空间逾20亿元。

4.3. 汽车轻量化有望带动碳纤维大规模使用

长期来看,汽车轻量化将带动汽车用碳纤维快速发展。近年,出于环保和节能的需要,汽车轻量化已经成为世界汽车发展的潮流,各大汽车厂商都积极参与,很多高端汽车已采用碳纤维工艺。世界主要汽车主机厂都在碳纤维领域大举投入,如奔驰与东丽成立合资企业,通用与帝人成立合资企业,福特与Aksa合作,奥迪、大众、兰博基尼等也纷纷与碳纤维生产企业开始合作。在国内,随着碳纤维产量的上升、成本的下降以及汽车轻量化相关的《中国制造2025》、《节能与新能源汽车》等政策调控,它在汽车上的应用也会不断扩大

目前来看,碳纤维在汽车领域的推广存在以下阻碍:

1)成本高昂,而不同于航空航天类全生命周期测算价格,普通商用汽车对于成本 价格的控制极为敏感。根据麻省理工学院研究结果表明,车用碳纤维的减重效果为50%-70%,铝合金为30%-60%;车用碳纤维的密度为1.5g/cm3,铝合金密度为2.7g/cm3。因而可测算,若分别使用碳纤维和铝合金材料来达到相似的减重效果,铝合金用料是碳纤维的两倍。而价格方面,车用碳纤维目前约为150元/kg,铝合金以广东鸿图价格为参考,为40元/kg。因而,现有情况下,若要达到相似减重效果,碳纤维成本 价格约为铝合金的两倍。未来随着技术的不断进步,在碳纤维成本下降至国内主流车企可接受区间,约在80元/kg左右,汽车板块市场才有机会成为新增量。

2)质量检测、修复体系不完备。在现有体系下,国内外尚无完备的质量检测体系及损坏修复技术对碳纤维相关零部件进行检测修复。一旦发生损坏,现有模式下只能直接更换,更增加了碳纤维运用于汽车的难度。

3) 国内缺乏设计能力。以宝马i3为例,其车身采用大量碳纤维材料,专门由SGL公司团队负责设计。而国内暂时缺少相关领域人才,导致盈利能力薄弱。

克服难关,未来国内汽车板块市场空间广阔。随着节能减排和续航里程的需求,未来中国汽车,尤其是新能源车市场碳纤维应用前景广阔。以每年新增传统汽车2500万辆、新能源电动车500万辆进行测算,假设传统汽车碳纤维渗透率约为10%,新能源汽车碳纤维渗透率约20%,以宝马i3中碳纤维为参考,单车用量为150kg,据产业链调研,车企接受的碳纤维价格约为60元/kg,据此我们估测,未来国内车用碳纤维市场空间可达315亿元。

5 相关标的

5.1. 光威复材:A 股稀缺碳纤维标的

光威复材拥有碳纤维行业的全产业链布局,主要产品包括碳纤维、碳纤维织物、碳纤维预浸料、玻璃纤维预浸料、碳纤维复合材料制品及碳纤维核心生产设备(公司具备碳纤维及碳纤维复合材料生产设备制造及生产线建设能力)等。主要产品为 GQ3522 型(T300 级)碳纤维及织物,应用于航空航天领域。其他产品主要分布于渔具、体育休闲等工业领域。公司招股说明书披露其碳纤维产能 327 吨,其中 GQ3522(T300 级) 产能 176 吨,已经稳定供货十年,也是目前该型号国内市场的主要供应商,产能利用率为 84.09%,达到同行业平均水平。

公司2014-2016年营业收入分别为4.68、5.43、6.33亿元,同比增长-6.21%、15.94%、16.64%;2014-2016年归母净利润分别为0.51、1.76、1.99亿元,同比增长-31.53%、245.73%、13.01%。2016年,公司碳纤维及织物毛利率77.3%,碳纤维织物毛利率76%,碳纤维毛利率达79%。

公司核心竞争力:拥有核心装备研发制造能力,拥有大型数控加工中心等精密加工设备,取得压力容器设计制造资质,具备碳纤维及预浸料、制品生产线的关键设备自主设计与制造能力,为公司全产业链战略布局的实施提供装备保障。相关产品形成了军品的稳定供货局面,而航空航天等军工企业一般不会更换定型产品的碳纤维供应商,后入企业短期内难以进入市场,公司确立了市场先入优势。

风险提示:军工订单波动风险;军工行业竞争加剧风险;军工产品降价风险。

5.2. 海达股份:深耕轨交、汽车领域,有望稳定供货

公司深耕橡胶零配件业务,技术国内领先,是密封、减震行业的龙头企业之一。海达股份致力于研发和生产高端装备配套用橡胶零配件产品,主营业务为橡胶零配件的研发、生产和销售,公司主要产品用于航运、轨道交通、建筑、汽车四大领域,逐步形成了船用舱盖橡胶部件、集装箱橡胶部件、轨交用盾构隧道止水橡胶密封件、轨道车辆橡胶密封条、轨道减震橡胶部件、建筑用节能密封件、隔震部件、汽车橡胶密封条及其他产品。

公司是轨道交通橡胶配套部件的龙头公司。主要产品包括轨道车辆橡胶密封和减振部件、盾构隧道止水橡胶密封件、轨道减振橡胶部件三大类产品。公司技术处国内领先地位,是国内第一家通过IRIS认证的橡塑制品企业。轨道车辆橡胶密封和减振部件已应用于CRH250、CRH380等多个高铁车型以及近30个城市轻轨地铁中,综合市占率超50%;盾构隧道止水橡胶密封件亦稳居国内市场龙头地位。

参与设立2亿元规模的碳纤维产业并购基金,发力轨交、汽车碳纤维领域。近期,公司发布公告宣布参与设立碳纤维产业并购基金。同意与上海时成投资管理公司合作,共同发起设立公司作为基金管理人,共同组建碳纤维相关产业投资基金。时玺海二期并购基金拟投资规模为2亿元,其中时玺海投资作为普通合伙人拟认缴出资 200万元,占比1%;海达股份作为有限合伙人拟认缴出资4000万元,占比20%;其他合伙人出资15800万元,占比79%,由时玺海投资负责对外募集。主要投资于以碳纤维材料为主的高性能轻量化新材料领域,通过整合公司和时玺海投资的资源优势,放大基金的投资能力,推动公司在新材料领域的战略布局。

获晋飞5%股权,掘金轨交用碳纤维市场。海达股份与上海时成投资成立的时玺海基金与晋飞碳纤实际控制人朱家强签订了《股份转让协议》,拟以现金 2.5千万元人民币收购朱家强持有的晋飞碳纤 370 万股股份,占晋飞碳纤总股本的 5%,并享有优先收购权。晋飞碳纤是国内先进的碳纤维复合材料方案提供商,在轨道交通领域的研发能力和技术优势尤为突出,由其研制的玻璃纤维和碳纤维 VIP 座椅私密罩,已大量运用于我国高铁列车车厢;近年来,晋飞碳纤又先后与中车四方、中车唐山合作,成功开发了中国标准动车碳纤维设备舱、下一代地铁 CFRP 司机室和双层卧铺车碳纤维内装件等,成为国内重要的碳纤维复合材料轨道列车部件生产商。而海达股份深耕轨交市场,在轨交止水密封件、风档等领域有很高市占率。双方的合作将充分整合双方资源优势,掘金轨交用碳纤维市场,并有望未来在汽车领域亦有所斩获。

风险提示:轨交订单波动风险;轨交、汽车行业竞争加剧风险;轨交、汽车产品降价风险。

5.3. 海源机械:碳纤维短周期大批量成型工艺及装备稀缺标的

公司对碳纤维短周期大批量成型工艺进行了多年的投入,在2015年实现了技术突破,并于2015年9月通过海源碳纤维概念车的开发,对公司自主研发的碳纤维车身工艺和装备进行了验证。

此后,公司通过非公开发行6.04亿元股票,募集资金投入碳纤维车身的产业化项目,具体项目包括“新能源汽车碳纤维车身部件生产工艺技术及生产线装备的研发及产业化项目”及“新能源汽车碳纤维车身部件生产示范项目”。公司 2016年底实现碳纤维车身部件生产线的安装调试, 2017年上半年投入生产,该项目的实施为我国新能源汽车产业提供碳纤维汽车车身轻量化的整体解决方案。

核心竞争力:碳纤维复合材料产业链中,拥有核心设备:压机。具有复合材料应用中最低生产成本的优势,但汽车行业目前对碳纤维使用仍较少,核心问题还是碳纤维高昂价格在汽车中难以应用。看好碳纤维价格下降后,海源机械的复合材料市场。

风险提示:碳纤维价格下降不及预期;车企轻量化推进进度不及预期;汽车行业竞争加剧风险。

5.4. 恒神股份:新三板中的碳纤维千吨级企业

公司成立于 2007 年,曾主营产品有丹强丝和碳纤维两大板块,2015 年开始专营碳纤维及相关产品,丹强丝业务不再经营,其主要产品为 T300 级碳纤维,进入庞巴迪(全球第三大民航)体系。

公司2014-2016年营业收入分别为1.12、1.5、1.95亿元,同比增长25%、34%、30%;2014-2016年归母净利润分别为-2.51、-1.48、-2.27亿元,尚未实现盈利。

核心竞争力:已经实现HF10、 HF30、 HF40 产品的产业化,其中千吨级生产线生产的 HF10A(T300 级)已通过航空鉴定并形成批量供应,现正在进行用于民用飞机的适航鉴定;千吨级生产的 HF40(T800 级)碳纤维性能已与东丽 T800H 相当,实现了稳定生产,正在开始航空鉴定和用于民机的适航鉴定。同时公司正开展高模 M55 级、 M60级、高强 T1000 级产品的研发,同时具备各应用领域的树脂和复合材料产品设计制造开发能力。

风险提示:碳纤维良率提升不及预期;市场推广不及预期。

5.5. 康得新:打造世界领先的碳纤维轻量化生态平台

公司多年经营,已初步搭建起了一整套的碳纤维轻量化生态平台。包括中安信高性能碳纤维生产基地、康得复材的工业4.0版智能化碳纤维车体及部件制造工厂,以及位于德国慕尼黑的KDX欧洲复合材料研发中心和KDX雷丁汽车轻量化设计中心,并得到德国GFG公司和SGL公司的生产技术支持。

中安信碳纤维生产基地项目:总投资50亿元,占地680亩,拥有国际一流的团队、技术和设备,将分两期建成年产15000吨原丝、5100吨碳丝的高性能碳纤维,项目全部采用国际领先的干喷湿法工艺。

核心竞争力:实现了碳纤维从原丝到碳丝,再到碳纤维复合材料的研发、设计、生产的全产业链,并在市场拓展方面有一定优势。

风险提示:碳纤维良率提升不及预期;市场推广不及预期。

5.6. 精功科技:碳纤维成套产线领头羊,进军大丝束

公司是国内首家研制碳纤维生产线的企业。公司研制的国内首条碳纤维生产线主要负责从原丝到碳纤维的生产过程公司。2013年起研发碳纤维生产线,目前已成功研发碳纤维成套生产线,该生产线以12K、 24K及以上原丝为原料,具备年生产1千吨以上碳纤维生产能力,整条生产线核心设备和工艺采用德国、意大利等国外知名公司为供应商,整线技术处于国内领先水平。

2015年11月,公司首条千吨级碳纤维成套生产线与浙江精业新兴材料有限公司签署了《产品销售合同》,总金额为2.59亿元的千吨碳纤维成套生产线1套。(包括放丝机、加湿站、预氧炉群、高低温炉、表面处理、水洗烘干上浆、非接触干燥器、收丝以及驱动装置、废气处理系统、废气系统管道以及厂房内界定的设备管道),并进行安装、调试和验收。

进军大丝束。根据公司与吉林精功碳纤维有限公司签署的《大丝束碳纤维成套生产线销售合同》,2017年12月20日,1.2万吨大丝束碳纤维项目一期2000吨生产线以正式开车投产。大丝束产线的搭建将为国内碳纤维成本的下降提供新思路。

风险提示:碳纤维产线调试不及预期;市场推广不及预期。

风险提示

风险提示

研发进度低于预期:碳纤维行业是个典型的技术密集型行业,且产品良率随着技术积累逐渐提升。若行业研发进度低于预期,会导致碳纤维产品价格长期维持高位,难以在汽车等领域得以应用。

行业竞争压力加剧:碳纤维行业参与者不算很多,但由于本身行业规模较小,更多企业加入竞争,会导致产能更加过剩,竞争继续恶化。

下游企业意愿不强,导致推广受阻:碳纤维虽然性能优越,但其应用也需要技术、资金、以及市场的支持,若下游企业推广碳纤维产品意愿不强,将会导致推广受阻。