锂价分析与趋势预测:产能过剩格局未变,低价博弈仍将持续!

锂价的剧烈波动,几乎是新能源产业加速洗牌的缩影。

据Wind数据,11月8日,碳酸锂期货主力合约碳酸锂2401盘中一度跌至13.83万元/吨,创下历史新低;9日,电池级碳酸锂(国产)价格跌至15.49万元/吨,创2021年10月以来最低值。

回顾过去十年锂价的演进历程,我们会发现期间已经走过了两轮过山车行情,究其原因几乎都是由供需关系剧烈变化所导致的,即一旦市场供需关系发生改变,价格一定会在现实中快速反应,这就是周期的力量。

本文旨在通过对当前供需变化的角度探讨 “锂价进一步下跌空间及下一轮牛市起点?” 这一问题,意在抛砖引玉,供读者朋友参考,也欢迎读者朋友予以补充、指正,甚至批评。

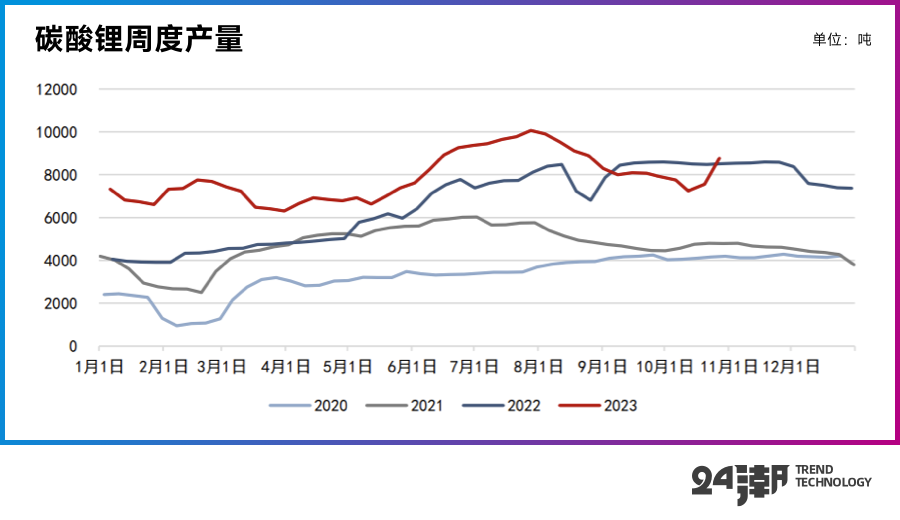

首先看碳酸锂供给变化。在国庆节前几家大冶炼厂宣布减产,试图扭转市场的悲观情绪,目前来看,效果有限。数据显示,2023年1-9月国内碳酸锂产量33.3万吨,累计同比增长36.9%,今年的锂盐总体供应仍然相对充足。

这与上游锂矿原材料的供给变化有很大关系。此前,澳矿主流定价方式为Q-1定价(当季度锂矿长协价以上季度锂盐价格为基准)。在锂盐价下行行情下,精矿价格跌速慢于锂盐,时常出现锂盐厂亏损情形。但据市场消息,澳洲与国内锂盐厂的定价基准协商改为M+1月(按照原料交付后+1月锂盐价格为基准进行结算)来进行。M+1模式下,锂矿价格与锂盐价格涨跌节奏更为一致,矿企大幅盈利而冶炼企业亏损现象将得到改变。

根据SMM数据,近期进口澳矿下跌速度较快,10月底海外主流网站中报价最高的fastmakets报1800-2000美元,矿山仍有盈利。大矿山经历过上一轮锂的行业周期,对于去库存的认知和动作较快,定价方式的转变,这不仅意味着盐厂成本下移,还体现了澳矿急于出货,矿端松动也必然导致锂矿的价格一路向下。

另一则数据显示:2023年9月,中国碳酸锂进口量重新呈现增长趋势,达到了自4月以来的新高。据海关总署公布的数据,9月中国碳酸锂的进口量为1.37万吨,比上个月增加了25.9%,与去年同期相比也增加了9.0%。

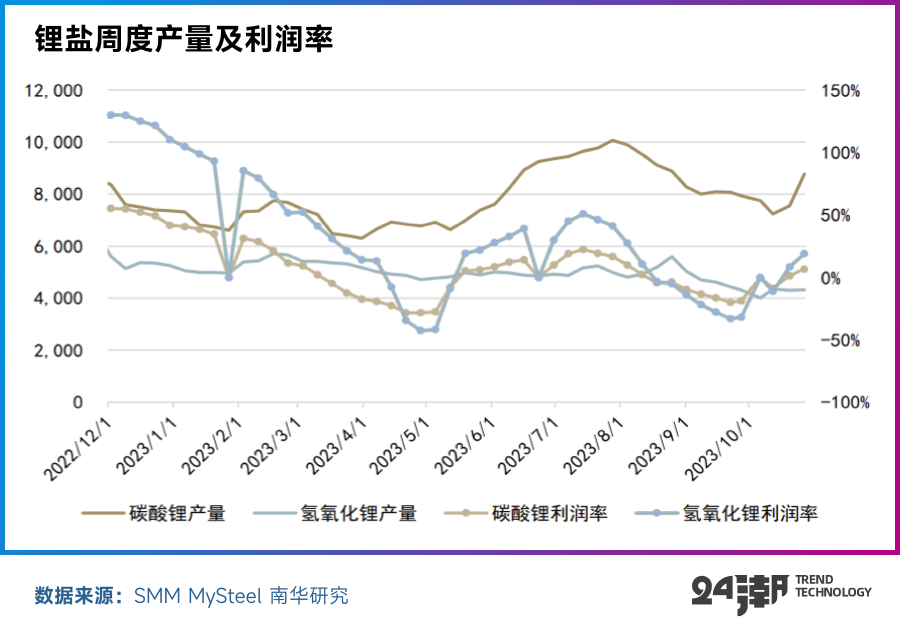

锂辉石进口量大增,以及精矿价格进一步走低,带来碳酸锂理论生产利润的进一步回升。根据mysteel及南华期货的数据,当前的锂盐理论生产利润约10000元/吨,利润率7%,完全成本15.6万元/吨。

由于原料价格的下滑,利润回升让之前抱团减产的锂盐厂业已经开始逐步瓦解,有两家小厂已经在10月复产,还有部分产能预计在11月复产,碳酸锂产量已经开始回升。碳酸锂周度开工率由十月中旬低位48.2%回升至11月初58.37%。

11月中旬非洲矿到港后,锂盐企业复产或将持续,市场预计11月后产量环比回升。根据相关机构的数据,锂资源供应增长的预期不会变化。

再看需求端变化。笔者分析认为,下游需求旺季缺失才是主导碳酸锂价格下跌的根源。

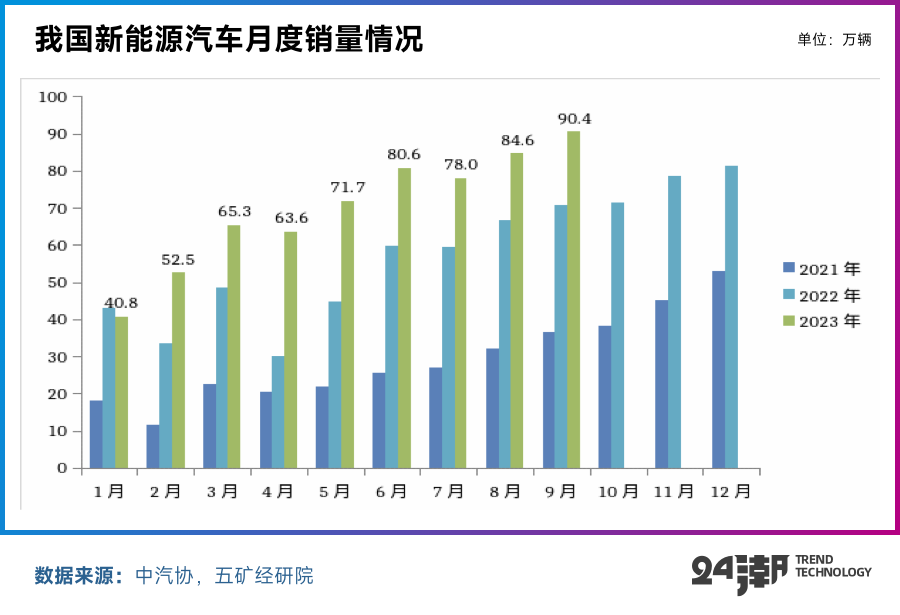

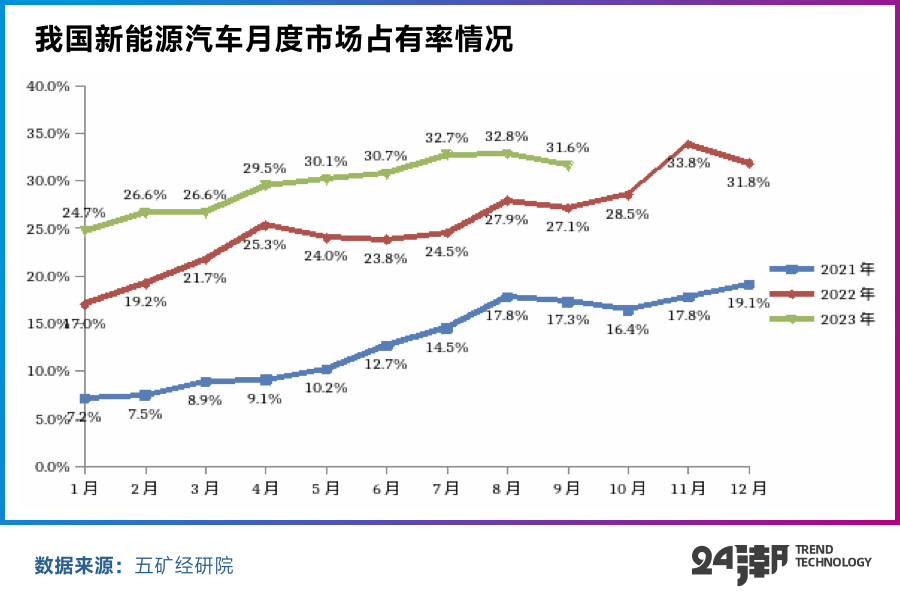

首先看新能源销售终端数据变化。我国新能源汽车市场增速已经出现进一步放缓趋势。根据中汽协发布的数据,三季度新能源汽车市场增速跌至30%以内。其中9月我国新能源汽车销量环比仅增长6.9%,低于同期汽车总销售量9.5%的增速,新能源汽车市场渗透率31.6%,环比下跌1.2个百分点。

从新能源汽车销售的具体类型看,7-9月纯电动汽车销量占比跌至70%左右,插电式混合动力汽车销量占比则提升至30%左右。插电式混合动力汽车占比不断提升,一定程度上削弱了新能源汽车对动力电池消费的拉动力。

此外,新能源疲软的势头没有得到扭转的迹象,从今年开始,以往四季度普遍存在的 “抢补贴” 因素不复存在,年底国内新能源汽车 “冲量” 的动力和规模预计都将削弱,五矿经研院预计今年四季度新能源汽车需求增长速度将进一步回落,全年增速将回落至30%左右。

从全球角度看,欧洲市场增速也可能出现进一步放缓。根据五矿经研院的数据,欧洲市场去年四季度基数较高,加之德国8月 “抢补贴” 行情过后,后市可能会受到补贴退坡的冲击,对增长形成一定拖累。即便考虑法国加补贴因素,预计四季度欧洲新能源汽车销量同比增速将回落至25%左右。

总体来看,预计全年全球新能源汽车销量增速将回落至30%左右。此外,储能尽管增速较快,但目前总体规模尚小,储能市场增速放缓的趋势也已经开始显现,9月以来,储能方面有减产去库的现象。叠加海外,欧洲户储去库,导致部分出口订单缩减;美国市场储能并网缓慢传导电池需求放缓。

乘联会秘书长崔东树10月28日发文称,目前动力电池的产量中装车的比例在不断的降低,2020年动力电池装车的生产电池装机率达到76%,2021年是70%,2022年是54%,2023年是48%。其中三元电池装车比例也是逐步降低,从80%的比例降低到2023年的48%的比例,而磷酸铁锂电池装车比例从71%降到了48%的比例,两个都是生产过剩和库存相对表现压力较大的。

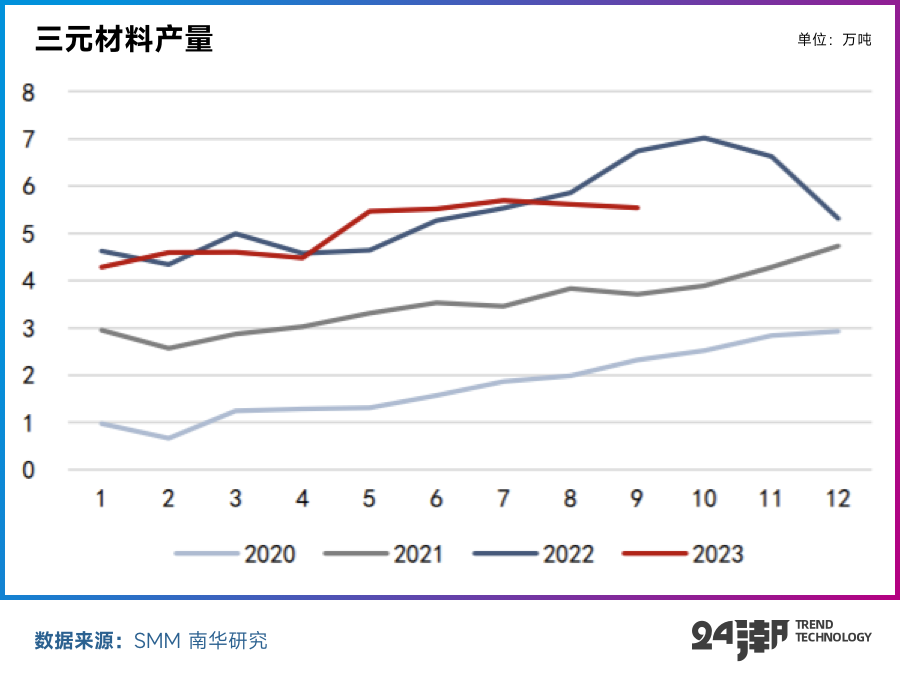

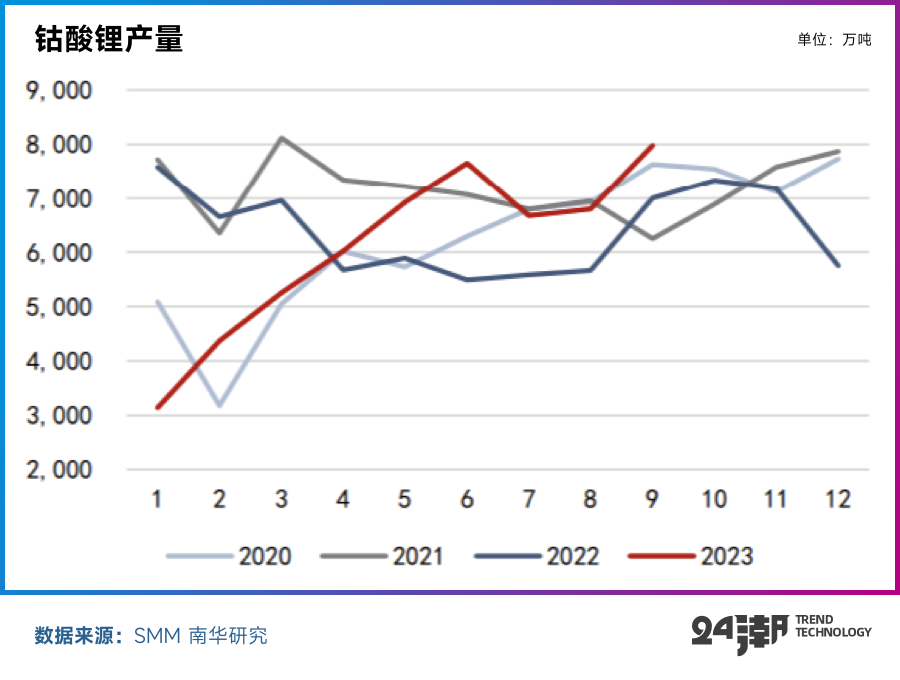

事实上,根据SMM数据,三元材料和磷酸铁锂的开工率持续低迷,其产量在9月均有所下滑:其中磷酸铁锂产量12.75万吨,环比降2.5%,三元材料产量5.54万吨,环比降1.4%;磷酸铁锂开工率下滑至58.84%,周产量43035吨。需求订单不及预期,电池产业以消耗原有的成品库存为主,主动去库,订单需求表现偏弱,以刚需为主。

根据My steel的数据预测,11月电池厂排产预计环比下降8%,材料端根据初步调研,11月磷酸铁锂正极材料排产预计环比下降3%,三元正极材料排产预计环比下降5%,其中中镍三元及以下排产预计环比下降3%。四季度的下游需求仍不容乐观。

笔者综上分析认为,上游锂盐短期内供应过剩形势难以改变,锂价或仍将震荡偏弱运行。

短期来看,澳矿四季度定价正在谈判,定价模式的改变已经说明了澳矿挺价预期产生了根本性的改变,澳矿价格持续松动。当前锂价对众多低成本盐湖和锂辉石企业而言仍能获取较为丰厚的利润,但对外采锂矿的锂盐企业及锂云母企业而言,成本压力较大。

若考虑产业链各环节的留存利润,中信测算碳酸锂现货价格在12-15万元/吨区间具备阶段性的成本支撑。即若价格跌破这一区间,则部分高成本的锂辉石和云母提锂产能将面临永久性退出,行业实现有效出清,从而反过来促使锂价阶段性企稳。

另一方面,如果下游需求能大幅恢复也有可能加快上游去库过程,使得供需达到新的平衡,使得价格企稳。但目前下游企业特别电池厂成品库存相对较高,大约三个月左右,基于整体库存的压力,多数还是以销定产按需采购,整体四季度的疲软状况仍没有得到明显改善,预计采购热情或有所降温。

行业的各项变化都预示着本轮产业的出清不会非常的迅速,可能仍然需要持续经受住价格的冲击,才会迎来下一轮的上涨牛市。

事实上,对于锂电产业链企业而言,价格的狂涨暴跌都不利于市场健康发展,价格的平稳运行更有利于整个行业的健康良性运行。在锂资源的上行周期中,快速且凶猛的发展势头总会掩盖商业模式中隐藏的问题及风险,而在这轮汹涌而至的下行周期中,唯有真正拥有竞争力的企业才能脱颖而出。(本文仅供参考,不构成投资建议)

来源:锂电那些事