工商业储能,下一个爆发点?

来源丨能源电力说

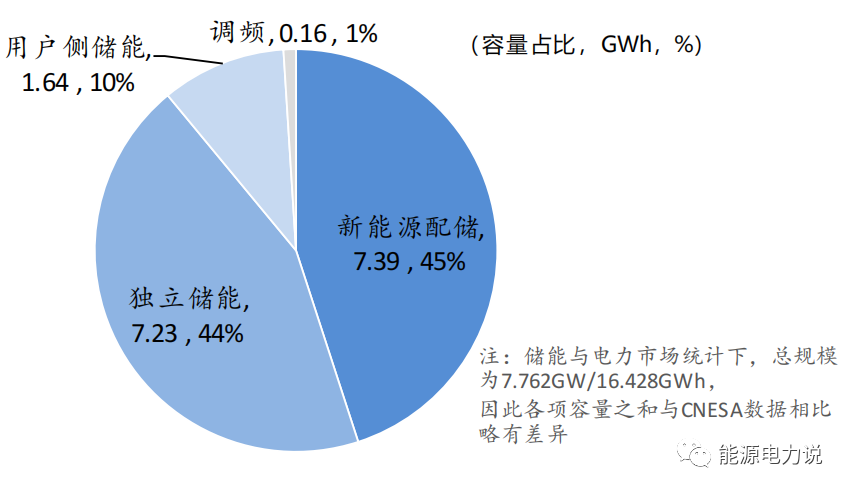

据能源电力说数据库不完全统计,6月广东、浙江、江苏、山东、福建等省份共211个用户侧储能(工商业储能)项目完成投资备案,其中浙江省114个工商业储能项目完成备案,涉及总投资金额超4.6亿元;广东用户侧储能37个,涉及总投资金额超9.8亿元;从投资备案项目数据来看,工商业储能项目落地即将进入快车道。我国政策推动工商业峰谷电价差增大,鼓励工商业用户安装储能系统,自行调节峰谷负荷。目前,工商业储能系统在多个省份已拥有较好经济性。东部和中部用电量高的多个省份,如浙江、广东、湖南等,单日两次充放电的等效价差超过1.2元/kWh,工商业储能项目理论IRR超过15%,投资回报率优良,2023年工商业储能有望“从0到1”。另一方面,工商业储能市场尚处于早期阶段,产品尚未标准化,竞争格局较为分散。 储能可应用于电力系统各个环节电力系统由发电、输电、变电、配电、用电等环节构成,储能可用于电力系统的各个环节。供应端(表前市场):表前储能即安装于用户侧电表外的储能系统,包括安装于电源侧、电网侧的储能系统,由于装机规模较大,又称为大储。储能可以实现调峰、调频、备用容量、平滑出力、缓解电网阻塞等功能,从而提升电力系统灵活性,并显著提高新能源发电电能质量和消纳水平。应用端(表后市场):主要包括居民、工商业等用电方,配置储能(可结合分布式光伏配置)可节约用电成本、保障用电稳定。国内新型储能装机再创新高,2022年新增装机7.3GW/15.9GWh。据CNESA 数据,2022年中国电力储能项目新增装机规模首次突破15GW,达到16.5GW,其中,抽水蓄能新增9.1GW;新型储能新增规模创历史新高,达到7.3GW/15.9GWh,功率规模同比增长200%,能量规模同比增长280%。国内装机形式以大储为主。2022年我国新增投运的新型储能项目中,大储装机容量占据装机增量的90%。其中,新能源配储和独立储能是两大主要类型,容量占比分别为45%和44%。

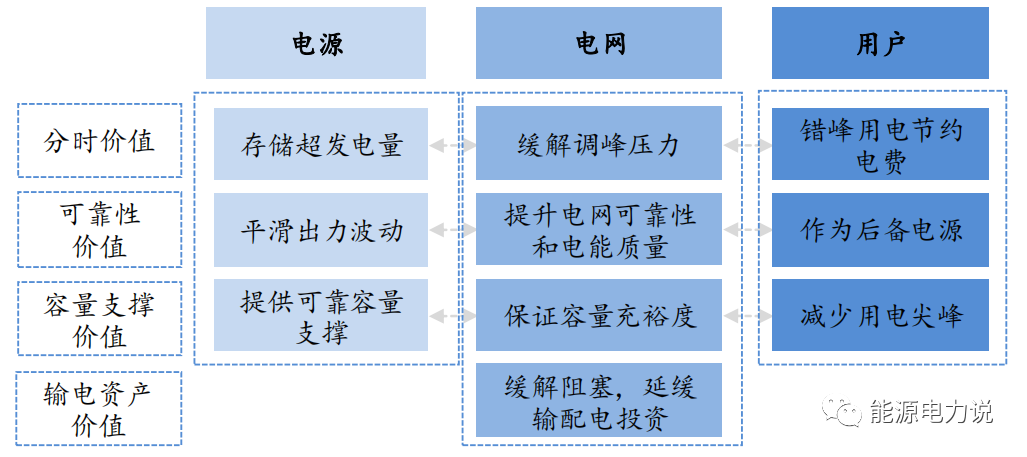

储能可应用于电力系统各个环节电力系统由发电、输电、变电、配电、用电等环节构成,储能可用于电力系统的各个环节。供应端(表前市场):表前储能即安装于用户侧电表外的储能系统,包括安装于电源侧、电网侧的储能系统,由于装机规模较大,又称为大储。储能可以实现调峰、调频、备用容量、平滑出力、缓解电网阻塞等功能,从而提升电力系统灵活性,并显著提高新能源发电电能质量和消纳水平。应用端(表后市场):主要包括居民、工商业等用电方,配置储能(可结合分布式光伏配置)可节约用电成本、保障用电稳定。国内新型储能装机再创新高,2022年新增装机7.3GW/15.9GWh。据CNESA 数据,2022年中国电力储能项目新增装机规模首次突破15GW,达到16.5GW,其中,抽水蓄能新增9.1GW;新型储能新增规模创历史新高,达到7.3GW/15.9GWh,功率规模同比增长200%,能量规模同比增长280%。国内装机形式以大储为主。2022年我国新增投运的新型储能项目中,大储装机容量占据装机增量的90%。其中,新能源配储和独立储能是两大主要类型,容量占比分别为45%和44%。

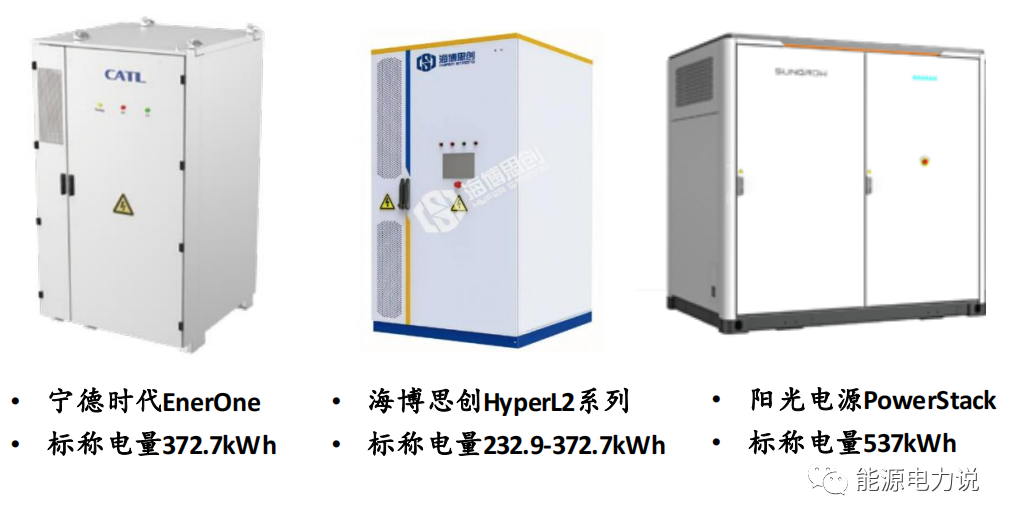

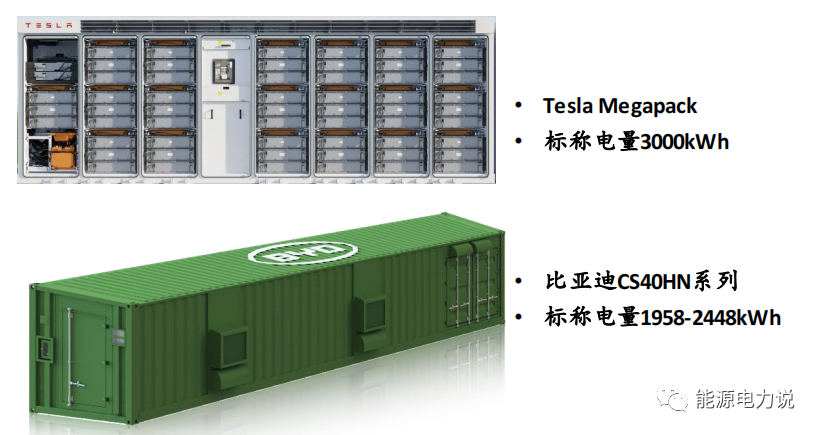

政策驱动工商业储能经济性显现工商业储能安装于用户侧,在电力系统中可以提供需求侧响应功能,平滑负荷,提高电力系统的稳定性。对于用户而言,在分时电价机制下,工商业储能系统可以通过“峰谷套利”,即谷时充电、峰时用电,帮助用户节省电费支出;同时,工商业储能系统可以起到不间断供电、应急供电的作用,提升用电稳定性。经济性和用电稳定性构成用户购置工商业储能系统的主要动力。从产品形态来看,工商业储能产品通常为百千瓦时级的户外机柜,采用模块化设计。工商业储能电站规模通常在数百千瓦时-数兆瓦时不等,较电力储能(大储)更为轻量级。因此,各主要参与者的工商业储能产品多为单体几百kWh的户外机柜(MWh级项目则采用大储集装箱),产品集成度较高,采用模块化设计,便于安装与扩容。

政策驱动工商业储能经济性显现工商业储能安装于用户侧,在电力系统中可以提供需求侧响应功能,平滑负荷,提高电力系统的稳定性。对于用户而言,在分时电价机制下,工商业储能系统可以通过“峰谷套利”,即谷时充电、峰时用电,帮助用户节省电费支出;同时,工商业储能系统可以起到不间断供电、应急供电的作用,提升用电稳定性。经济性和用电稳定性构成用户购置工商业储能系统的主要动力。从产品形态来看,工商业储能产品通常为百千瓦时级的户外机柜,采用模块化设计。工商业储能电站规模通常在数百千瓦时-数兆瓦时不等,较电力储能(大储)更为轻量级。因此,各主要参与者的工商业储能产品多为单体几百kWh的户外机柜(MWh级项目则采用大储集装箱),产品集成度较高,采用模块化设计,便于安装与扩容。

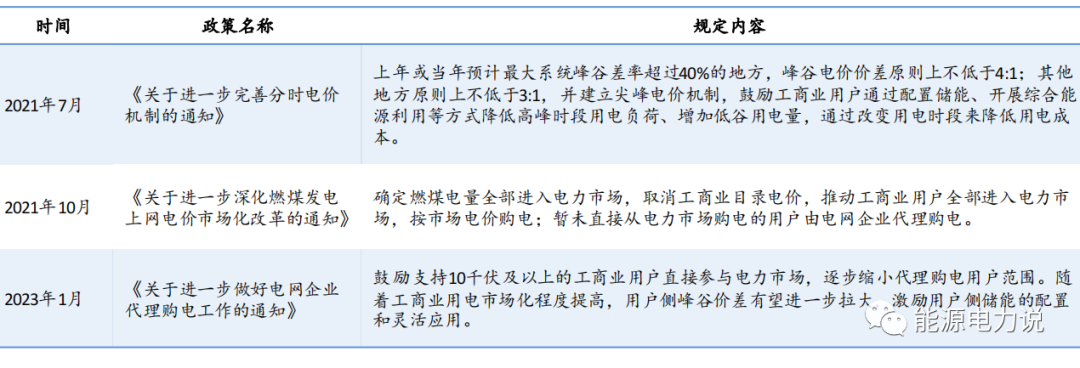

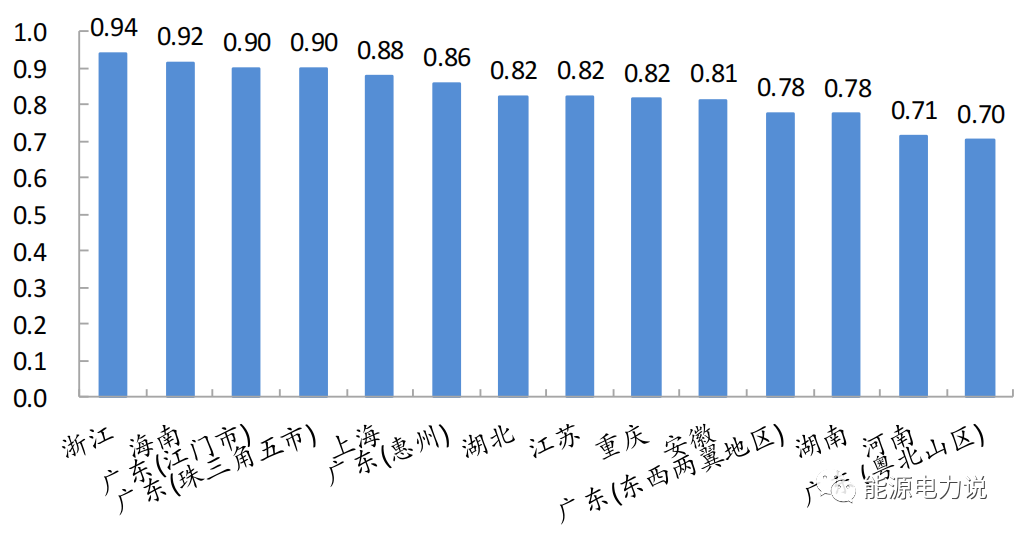

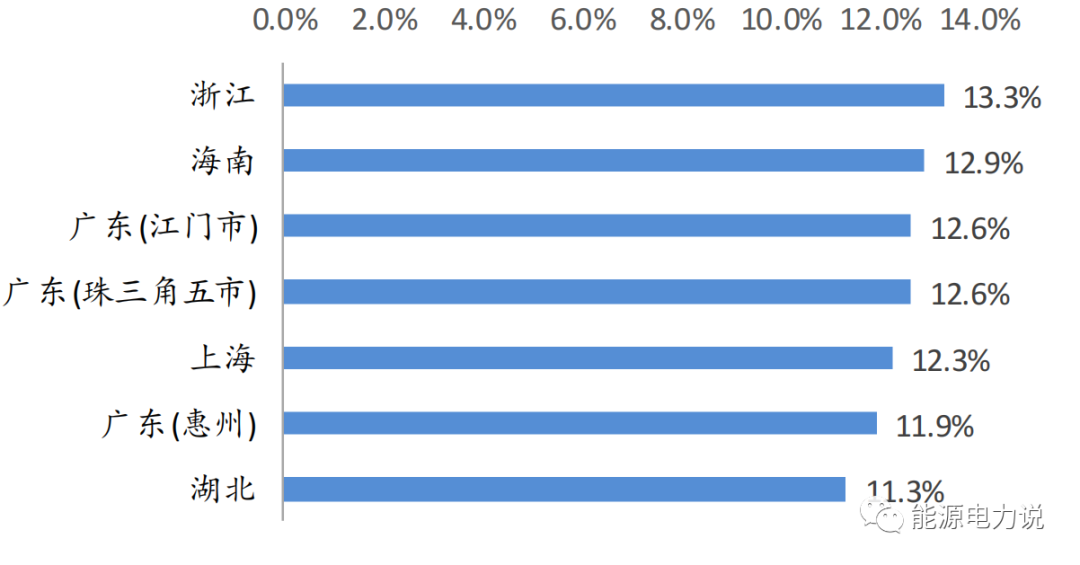

国内工商业储能主要获益模式为利用分时电价进行充放电套利。工商业用户是我国电力消耗的主力,根据国家统计局数据,2022年全国工业用电量5600TWh,占全社会用电量的64.8%。在分时电价机制下,工商业储能系统可通过谷时充电、峰时用电,为用户节省电费支出。政策推动国内工商业分时电价机制完善、电价市场化程度持续提升,峰谷价差拉大,推动工商业储能经济性显现。此外,高温限电带来的备电需求,以及分布式光伏装机的持续推进,也有望进一步推动工商业储能渗透,国内工商业储能行业有望“从0到1”迅速发展,潜力充足。目前,全国已有多地推出了分时电价方案,峰谷价差逐步拉大,东部和中部高用电量地区尤为明显,工商业用户侧储能在浙江、海南、广东(部分区域)、上海、湖北等多个省份可实现优良经济性。

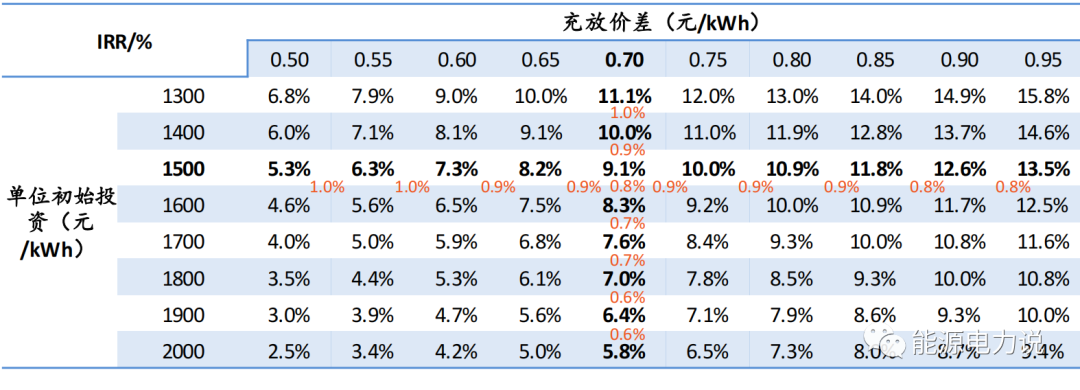

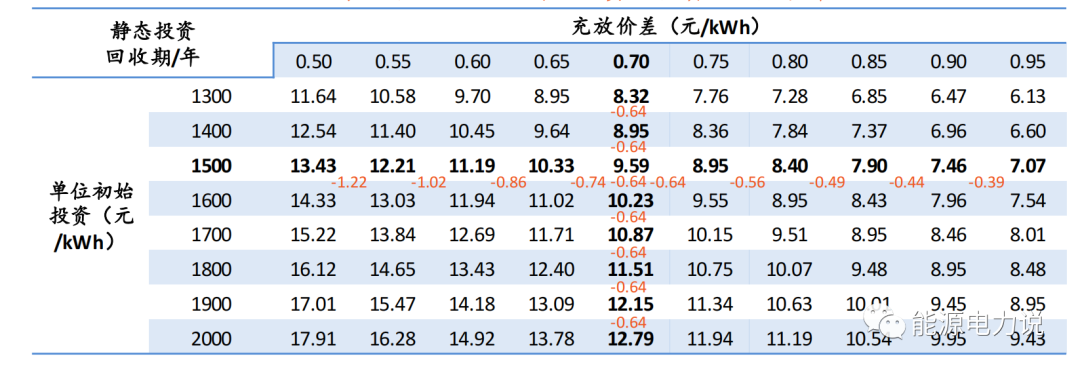

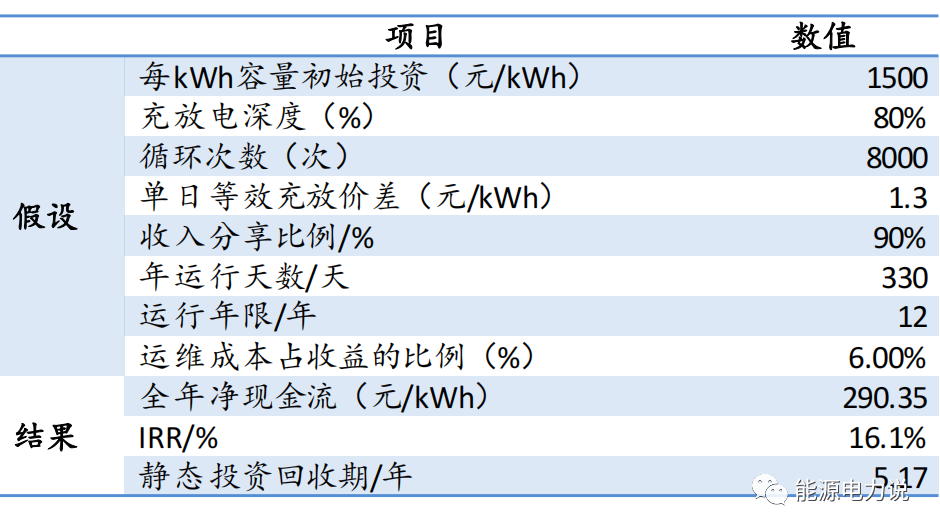

由于工商业储能项目规模大小不一,我们采用单kWh容量投资和预期收益对工商业储能IRR进行了测算。考虑原料价格下降和工商业储能规模增加带来的降本作用,假设单Wh投资金额为1.5元。测算在峰谷价差0.7元时,工商业储能项目IRR为9.1%,静态投资回收期9.59年。基于右表假设测算可得,东部几个重点省份,工商业储能项目一充一放IRR理论可达11%以上。2022年各地等效充放电价差(一次充放电,元/Wh)“一充一放”初具经济性,但投资回收期较长。若储能系统成本下降、或充放电价差增加,工商业储能经济性可得到提升,投资回收期大幅缩短。

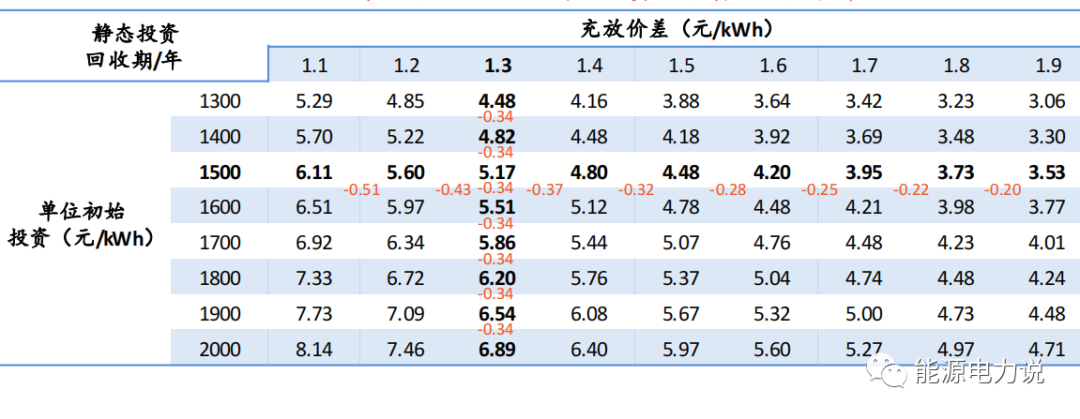

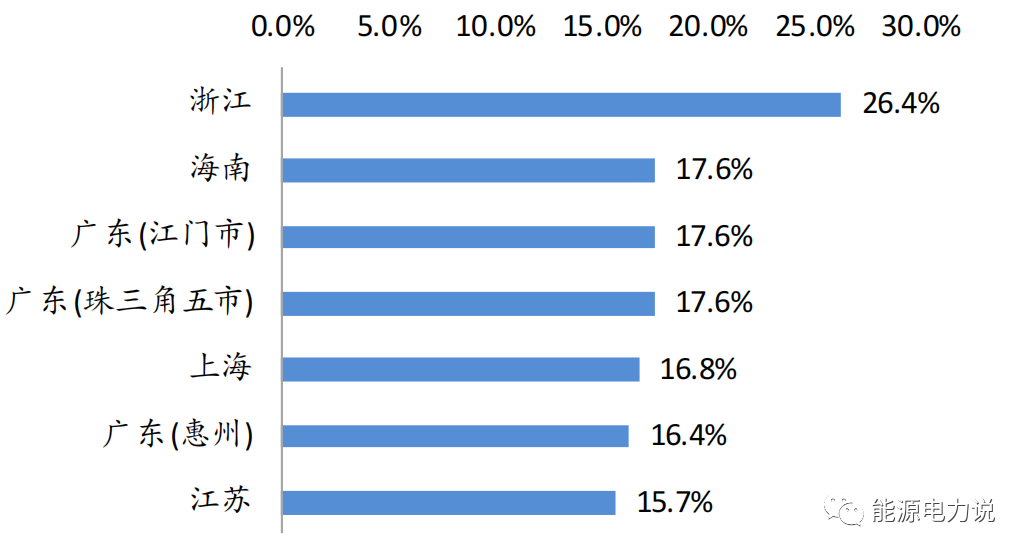

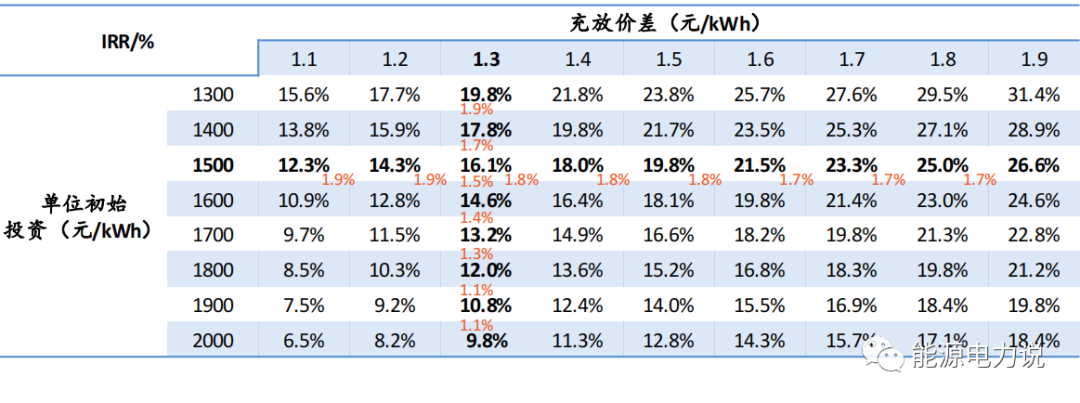

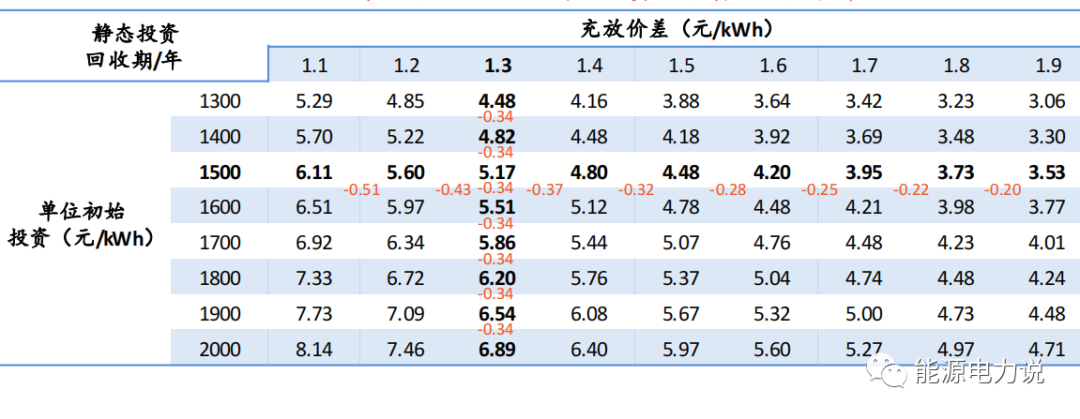

测算,在一充一放情形下,与基准假设(充放价差0.70元/Wh,单位初始投资1500元/kWh)相比,若充放电价差增加0.1元,则投资回报率提升1.8个百分点,静态投资回收期减少1.2年;储能系统单位初始投资下降0.1元/Wh,则投资回报率提升约0.9个百分点,静态投资回收期减少0.64年。红字为保持一项关键假设(单位初始投资或充放价差)不变时,按照固定步长改变另一个变量后,两种情形IRR/投资回收期之差在允许两充两放的地区,工商业储能项目投资IRR可达16%。部分地区的峰谷时段安排中,可能存在2个峰段(尖峰或高峰),2h工商业储能系统可以在单日进行两个充放电循环,进一步提高工商业储能回报率。测算在每日充放价差和为1.3元时,工商业储能项目IRR为16.1%,静态投资回收期5.17年。基于右表假设测算可得,东部几个重点省份,工商业储能项目IRR理论均在15%以上;浙江工商业储能回报率突出,可达26.4%,静态投资回收期仅3.57年,经济性优异。2022年各地等效充放电价差(两次充放电之和,元/kWh )两充两放经济性优良,储能系统成本下降和充放电价差增加可进一步提升经济性。测算在两充两放情形下,与基准假设(充放价差1.30元/Wh,单位初始投资1500元/kWh)相比,若单日充放价差增加0.1元,则投资回报率提升1.8个百分点,静态投资回收期减少0.37年;储能系统单位初始投资下降0.1元/Wh,则投资回报率提升1.7个百分点,静态投资回收期减少0.34年。 红字为保持一项关键假设(单位初始投资或充放价差)不变时,按照固定步长改变另一个变量后,两种情形IRR/投资回收期之差

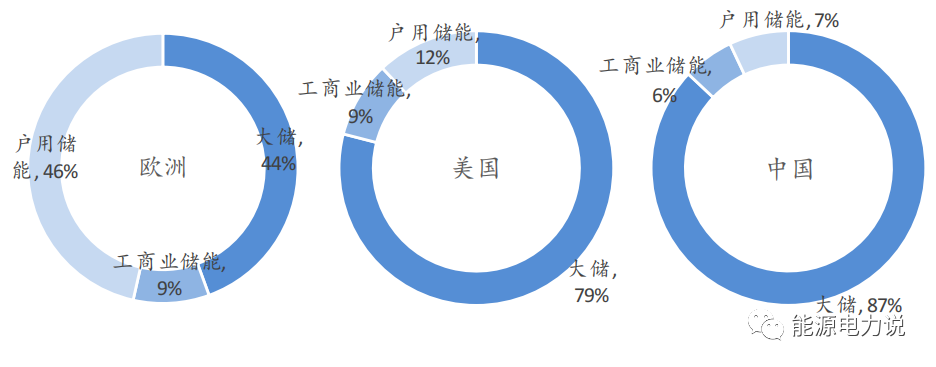

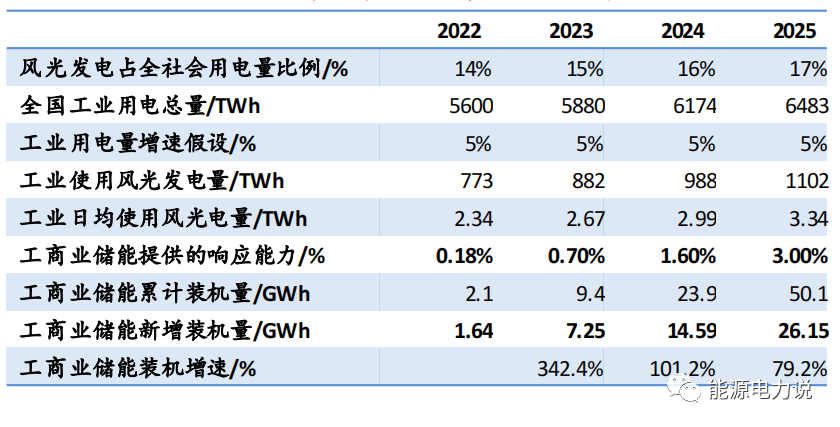

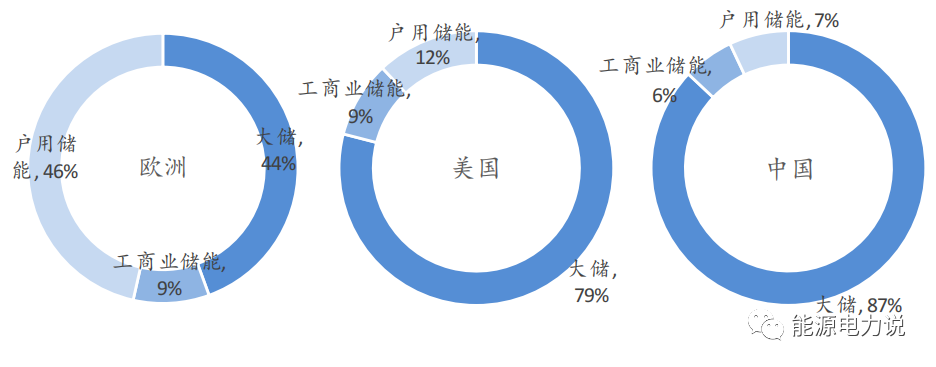

红字为保持一项关键假设(单位初始投资或充放价差)不变时,按照固定步长改变另一个变量后,两种情形IRR/投资回收期之差 工商业储能有望“从0到1”2022年,我国工商业储能新增装机规模约1.6GWh。我国储能装机以大储为主,2022年用户侧储能容量1.64GWh(含3个10小时铅炭储能项目),占全年新增装机的10%。我国居民电价相对较低,户用储能安装动力不大,因此用户侧储能基本为工商业储能。机构预测2023年全国工商业储能市场空间有望达到7.3GWh。工商业储能主要驱动因素为峰谷套利经济性,以及部分工商业业主使用绿电、保障用电的需求,其市场空间与工商业光伏装机挂钩程度不大,空间难以估计,业内也少有共识。我们认为,工商业储能峰谷套利,本质上来源于风光发电比例增加后产生的系统灵活性需求。我们采用全国工业用电总量和风光发电占比,近似估计了工业用电量中由风光提供的部分电量。这部分电量存在一定的波动性和非均匀性,是产生峰谷电价的根源之一。《“十四五”现代能源体系规划》要求,力争到2025年,电力需求侧响应能力达到最大负荷的3%~5%。我们假设2023-2025年工商业储能提供的响应能力分别为0.7%/1.6%/3.0%,则对应的新增装机将分别达到7.3/14.6/26.1GWh,国内工商业储能有望“从0到1”快速发展。全球市场工商业储能基数较小,2023年有望增长至20GWh以上。欧、美等主要储能市场中,欧洲装机形式以户储居多,美国装机形式以大储为主。由于欧美工商业电价相对较低,工商业储能装机占比相对较小,根据Wood Mackenzie数据,2021年工商业储能分别占欧、美储能累计装机的9%。考虑到美国IRA将储能系统ITC补贴从26%提高到30%,并延长期限10年,以及欧洲工商业电力用户保障用电稳定性的需求,工商业储能在全球仍具有一定的增长空间。全球工商业储能统计数据较少,我们采用IEA全球工商业光伏装机预测数据进行粗略估算,预计2023年全球工商业储能新增装机有望超过20GWh,2025年有望超过50GWh。

工商业储能有望“从0到1”2022年,我国工商业储能新增装机规模约1.6GWh。我国储能装机以大储为主,2022年用户侧储能容量1.64GWh(含3个10小时铅炭储能项目),占全年新增装机的10%。我国居民电价相对较低,户用储能安装动力不大,因此用户侧储能基本为工商业储能。机构预测2023年全国工商业储能市场空间有望达到7.3GWh。工商业储能主要驱动因素为峰谷套利经济性,以及部分工商业业主使用绿电、保障用电的需求,其市场空间与工商业光伏装机挂钩程度不大,空间难以估计,业内也少有共识。我们认为,工商业储能峰谷套利,本质上来源于风光发电比例增加后产生的系统灵活性需求。我们采用全国工业用电总量和风光发电占比,近似估计了工业用电量中由风光提供的部分电量。这部分电量存在一定的波动性和非均匀性,是产生峰谷电价的根源之一。《“十四五”现代能源体系规划》要求,力争到2025年,电力需求侧响应能力达到最大负荷的3%~5%。我们假设2023-2025年工商业储能提供的响应能力分别为0.7%/1.6%/3.0%,则对应的新增装机将分别达到7.3/14.6/26.1GWh,国内工商业储能有望“从0到1”快速发展。全球市场工商业储能基数较小,2023年有望增长至20GWh以上。欧、美等主要储能市场中,欧洲装机形式以户储居多,美国装机形式以大储为主。由于欧美工商业电价相对较低,工商业储能装机占比相对较小,根据Wood Mackenzie数据,2021年工商业储能分别占欧、美储能累计装机的9%。考虑到美国IRA将储能系统ITC补贴从26%提高到30%,并延长期限10年,以及欧洲工商业电力用户保障用电稳定性的需求,工商业储能在全球仍具有一定的增长空间。全球工商业储能统计数据较少,我们采用IEA全球工商业光伏装机预测数据进行粗略估算,预计2023年全球工商业储能新增装机有望超过20GWh,2025年有望超过50GWh。 数源:Wood Mackenzie,IEA,平安证券研究所测算

数源:Wood Mackenzie,IEA,平安证券研究所测算 工商业储能竞争格局

工商业储能竞争格局

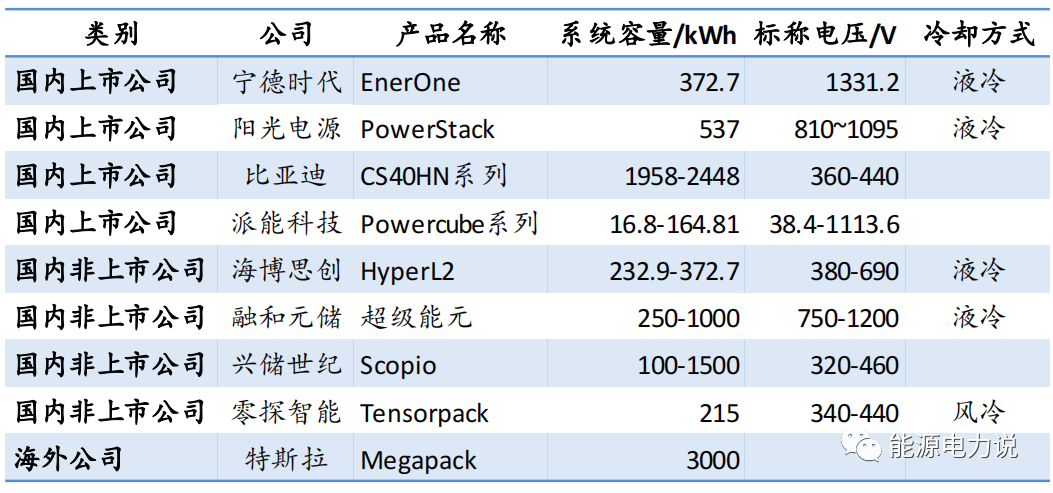

海内外头部储能企业、初创公司等积极入局工商业储能赛道。工商业用户包括中小型用户和大工业用户,所需储能规模在几百kWh~几MWh不等。我们整理了工商业储能主要参与者官网产品信息,具体如下:头部企业横向扩展:宁德时代、阳光电源、派能科技、海博思创等头部企业推出了针对中小型工商业用户的储能机柜,单体容量数百千瓦时。上述企业已具有大储和/或户储系统的拳头产品,横向扩展工商业产品,丰富产品线。中小企业卡位工商业储能赛道:中小企业推出具有液冷、高集成度、智能化等特征的工商业储能产品,进入工商业储能市场。部分大型企业采用大储产品供给工商业客户:特斯拉和比亚迪等企业官网尚未显示中小型机柜产品,其大储产品可供给工商业客户,产品采用集装箱集成,单体容量为MWh级,目前已有一定应用案例。整体而言,工商业储能市场处于早期阶段,参与者繁多,竞争格局较为分散,产品尚未标准化。

著作权归作者所有,欢迎分享,未经许可,不得转载

首次发布时间:2023-09-02

最近编辑:1年前

储能可应用于电力系统各个环节

储能可应用于电力系统各个环节

政策驱动工商业储能经济性显现

政策驱动工商业储能经济性显现

红字为保持一项关键假设(单位初始投资或充放价差)不变时,按照固定步长改变另一个变量后,两种情形IRR/投资回收期之差

红字为保持一项关键假设(单位初始投资或充放价差)不变时,按照固定步长改变另一个变量后,两种情形IRR/投资回收期之差 工商业储能有望“从0到1”

工商业储能有望“从0到1”

数源:Wood Mackenzie,IEA,平安证券研究所测算

数源:Wood Mackenzie,IEA,平安证券研究所测算

工商业储能竞争格局

工商业储能竞争格局