正极材料是决定电池性能的关键因素。锂电池的能量 E 等于平均工作电压 与 质量(体积)比容量 的乘积,即 = ×Q 。因此,提高平均工作电压或者提 高材料的质量(体积)比容量,是提高电池的能量密度两条根本途径。当前规模化应用的正极和负极材料均为插层型(Intercalation),石墨负极的容量已接近 370mAh/g,而正极材料容量均小于 300mAh/g,故正极材料是当前锂电池能量密 度提升的瓶颈,是影响电池性能的关键因素。

目前主流的正极材料是磷酸铁锂和三元。目前广泛应用的正极材料主要有层状、 尖晶石和橄榄石三大体系,层状正极材料有钴酸锂、三元材料;尖晶石正极材料 有锰酸锂;橄榄石正极材料有磷酸铁锂,其中,钴酸锂和锰酸锂主要应用于消费 电子领域,磷酸铁锂和三元材料应用于电动车领域。从产量上看,磷酸铁锂具有安全性能高、成本低和循环寿命长等优势,但受制于低能量密度主要应用于中低 端电车市场,占总产量比重约60%;而三元材料凭借高能量密度最高,但安全性逊于磷酸铁锂,且价格较高,故主要应用于高端电车市场,占总产量比重约 30%。

磷酸锰铁锂(LMFP)兼顾磷酸铁锂和三元材料优点。目前磷酸铁锂和三元正极 材料无法同时兼顾低成本、高安全性、长循环寿命和高能量密度,行业也在不停 地探索新正极材料以期能同时兼顾这些优点。磷酸铁锂能量密度较低的主要原因 是较低的电压平台(约 3.4V,而三元约 3.8V),掺杂过渡金属锰来改善磷酸铁锂的 电压平台,以提高能量密度,同时保留低成本、高安全性、长循环寿命优势,是 目前的较优选择: (1)高稳定性和安全性。磷酸锰铁锂用锰元素取代部分铁元素,而这两种离子 半径相差不大(Fe2+的半径为 0.092nm,Mn2+的半径为 0.097nm),故两种材料的结构基本相同,相同的六方密堆结构决定了其具有很好的稳定性和安全性。 (2)较高的能量密度。能量密度主要由克容量、压实密度、电压平台三个因素 决定,磷酸锰铁锂与磷酸铁锂的压实密度和克容量基本相同,而磷酸锰铁锂的电 压平台为 4.1V,高于磷酸铁锂,故其可将电池能量密度理论提升约 20%。

(3)具有低成本优势。锰金属产量丰富,价格低廉,其材料成本也较低,而主 流三元正极材料所需要的镍、钴等金属价格较高,导致三元材料成本较高。对比 磷酸铁锂和磷酸锰铁锂来看,我们根据德方纳米公告的数据进行测算,磷酸锰铁 锂的单吨原料成本比磷酸铁锂高约 21%,但考虑到磷酸锰铁锂的能量密度较高, 磷酸锰铁锂的单 Wh 材料成本与磷酸铁锂基本一致,且远低于三元材料的单 Wh 材料成本。

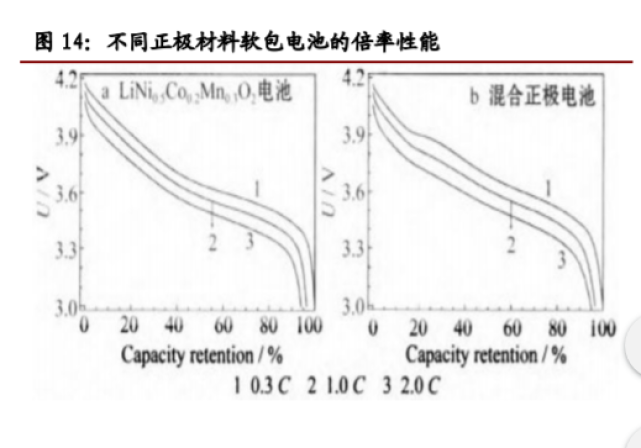

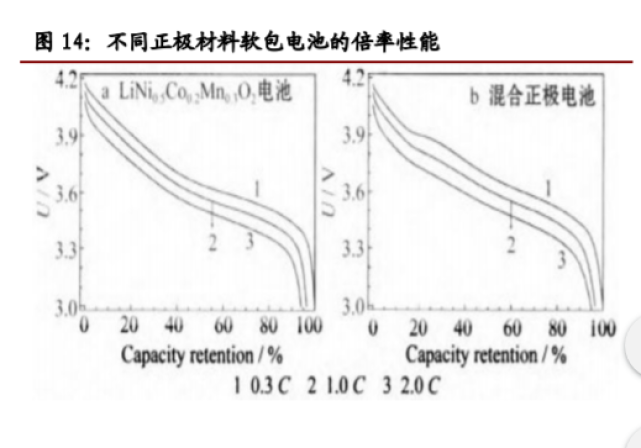

锰铁比对材料性能影响较大。根据研究显示,随着锰铁比的提升,材料的放电中 压逐渐提高,但比容量在下降,目前来看,当锰铁比为 4:6 时,实际能量密度相 对最高。而对于循环寿命而言,在锰铁比为 5:5 时循环寿命最高。目前业内对锰 铁比的最佳值尚未有定论,可根据需求改变比例。 制备方法与磷酸铁锂类似,主要有固相法和液相。磷酸锰铁锂的制备方法可分为 固相法和液相法两大类,其中,高温固相法、共沉淀法、喷雾干燥法工艺简单, 适用于大规模生产,但高温固相法相比于共沉淀法、喷雾干燥法,其产品质量稍 差。磷酸锰铁锂与磷酸铁锂均属于磷酸盐系材料,因此制备工艺和使用设备类似, 主要区别是磷酸锰铁锂需补充锰源,烧结的温度和工艺稍有改变。 磷酸锰铁锂材料尚有不足,须通过改性技术改善。材料主要存在以下问题: (1) 较低的电导率及离子扩散系数,影响充放电倍率特性; (2)存在 Mn 和 Fe 的双电 压问题,可能出现功率输出不稳定的情况,需重新设计电池管理系统; (3)循环性 能较差,主因姜泰勒(John-Teller)效应使正极 Mn 离子析出,导致晶格畸变和 结构稳定性降低,影响稳定性和循环性; (4)溶解到电解液中的锰会沉积在负极表 面,破坏 SEI 层结构,导致消耗大量活性锂来修复 SEI 膜,降低循环性。现有改 善性能的技术主要包括碳包覆、纳米化、离子掺杂以及与其他材料混合等。

1、碳包覆:有效提升材料导电性能和循环性能。(1)将导电材料包覆在磷酸铁 锂材料表面,形成有效的锂离子扩散通道,提高导电率;(2)防止磷酸锰铁锂颗 粒团聚,提升均一性,提高电导率、稳定性。(3)抑制一部分锰离子的析出,提 高电池循环寿命。在实际应用中,碳材料是进行包覆时的首选材料。 2、纳米化:改善倍率性能和低温性能。纳米化主要通过机械球磨、控制煅烧温度等方法来减小材料晶体粒径。(1)减小材料颗粒的尺寸可以缩短离子的扩散路 径,提高电导率从而提升倍率放电性能;(2)减小晶体粒径提升了材料的比表面 积,增大与电解液的接触界面,降低电极界面阻抗,改善循环寿命、低温性能等 电化学性能。 3、离子掺杂:有效改善电化学性能。掺杂原子可选择不同的半径,小半径原子 掺入晶体后晶格间距会变小,锂离子的扩散通道会变短,提升锂离子传递效率;大半径原子经过原位掺杂替代晶体中的原子,使晶格间距变大,利于更多的锂离 子通过,也会提升锂离子的传递效率。以重庆长安新能源汽车科技有限公司发布 的专利为例,掺杂镁、镍金属离子,可以提高磷酸锰铁锂正极的导电性,从而提 升倍率性能;同时获得更高的比容量,循环性能更好。 4、磷酸锰铁锂与其它材料混合改善性能。磷酸铁锰铁锂和其他材料复合,有望 取长补短,综合不同材料的优势。(1)与三元材料复合,改善倍率性能、循环寿 命和安全性。(2)添加导电剂(碳纳米管、炭黑、Super P-Li 及导电石墨等), 提高电子电导率、提高锂离子迁移速率以提高充放电效率和循环寿命、改善低温 特性等;(3)添加补锂剂,通过过量的锂元素来提升电化学性能。

磷酸锰铁锂综合了磷酸铁锂和三元材料的优点,且生产工艺与磷酸铁锂相似,生 产企业学习成本低,随着产能释放、工艺优化以及改性技术的发展,磷酸锰铁锂 竞争优势不断强化,通过替代部分磷酸铁锂需求以及通过与三元材料形成复合材 料而不断提高渗透率,我们认为磷酸锰铁锂的需求领域主要来自于电动两轮车、 中低端电动车以及储能领域。 磷酸锰铁锂需求空间广阔。根据德方纳米公告,1GWh 电池需要磷酸铁锂正极材 料 2200-2500 吨左右,由于 Mn 和 Fe 的原子量十分接近,假设磷酸锰铁锂正极 材料的单 Gwh 消耗量为 2350 吨,我们预计 2025 年电动车+储能+小动力领域锂 电池需求量为 1694.7GWh,在乐观/中性/悲观渗透率预期下,需求量分别达到 51.8/35.8/19.9 吨。 多企业重点布局,2023 年或是产业化节点。磷酸锰铁锂是磷酸铁锂的重要升级 方向,许多电池厂和正极厂均积极进行相关产品技术的研发和相关专利申请,同 时建设相关产线;同时,得益于磷酸锰铁锂良好前景,一些其他领域的公司跨界 进入此赛道。目前整体来看,随着产品验证以及项目的建设,2023 年或是磷酸锰 铁锂批量化生产和应用节点。 磷酸铁锂正极龙头。德方纳米深耕锂电材料产业 15 年,是全球技术领先的液相 法磷酸铁锂材料生产企业,主要产品纳米磷酸铁锂市场占有率位居行业前列。受 益于新能源汽车需求爆发,公司业绩快速增长,2022 年 Q1-Q3 实现营收 144.16 亿元,同比高增 519.79%,创历史新高。

技术储备充足。公司研发自热蒸发液相合成技术,有效改善磷酸锰铁锂材料的锰 离子的溶出问题,提升电池循环寿命;同时,公司也研发了非连续石墨烯包覆、 纳米化技术、离子掺杂技术等材料改性技术,有效提升电化学性能。 产能建设领先行业。2022 年 9 月,德方纳米年产 11 万吨新型磷酸盐系正极材料 生产基地项目顺利建成投产,根据公司测算,项目满产后,预计年均营业收入为 62.48 亿元,年均税后利润为 5.11 亿元,项目税后内部收益率为 16.30%,投资 回收期为 7.30 年。另外,公司将继续在曲靖投资 75 亿元建设“年产 33 万吨新 型磷酸盐系正极材料生产基地项目”,未来总产能有望达到 44 万吨。 容百科技是国内外领先的三元正极材料供应商。容百科技是我国三元正极供应龙 头,公司依托三元正极材料供应,继续布局磷酸锰铁锂材料和钠电材料等新板块。受益于新能源汽车需求爆发,公司业绩快速增长,2022 年 Q1-Q3 实现营收 192.80 亿元,同比高增 208.41%,创历史新高。 收购天津斯科兰德入局磷酸锰铁锂。2022 年 7 月,公司收购整合天津斯科兰德 及其旗下主体,目前斯科兰德具备 6200 吨/年磷酸锰铁锂产能,其中,斯科兰德 控股子公司临汾中贝拥有 5000 吨/年磷酸锰铁锂产能;斯科兰德与四川新国荣签署了 3 年独家排他的《产品委托加工协议》,四川新国荣现有 1200 吨/年磷酸锰 铁锂产能,同时,斯科兰德正在扩建产能至万吨级以上。 下游需求旺盛,推动产品放量。公司在 10 月 14 日接受机构调研时表示,磷酸锰 铁锂 9 月出货超 200 吨,正进行产能爬坡,目前下游需求比较旺盛,现有 6000 多吨产线无法满足市场需求,公司将开发万吨级的磷酸锰铁锂产线建设,以满足 下游需求,公司磷酸锰铁锂的出货量和开发进度均在行业前列,计划于 2025 年 磷酸锰铁锂产能达到 30 万吨。 锂电正极优质企业。公司是锂电正极材料的供给商,主要从事钴酸锂、多元材料 及锰酸锂等小型锂电、动力锂电正极材料的研发、生产和销售。2022 年 Q1-Q3 实现营收 192.80 亿元,同比高增 208.41%;实现归母净利 14.78 亿元,同比高 增 103.18%。

通过合作建设产能。公司拟与四川蜀道新材料、攀枝花钒钛高新区管委会签订合 作协议,首期拟投资 70 亿元建设年产 30 万吨磷酸(锰)铁锂项目预计于 2028 年底前全部建成达产,远期再规划 20 万吨产能视市场情况投建。通过与其他公 司合作,有利于结合双方在技术、矿产资源、磷化工产业等方面的优势,推动磷 酸锰铁锂产品落地。