阵列不断扩大、性能更显精准的金属新材料正逐步打破现有材料领域存在的诸多困局。高性能金属新材料不断涌现,成为各个产业领域能级提升的关键要素。但金属新材料发展仍需闯过“创新关”“成本关”“应用关”,才能助力相关产业深度拓掘出高附加值。

高端金属新材料是全球新材料产业发展的重要方向之一,是能源、海洋和交通等高端装备不可或缺的关键结构材料。然而随着中国科学技术的快速发展,发达国家逐渐对中国的全球化进程采取了符合其国家利益的技术封锁限制,一些高精尖科技被发达国家限制出口,例如制造业发展的核心要素——高端金属材料,其目的就是为降低中国在相关领域对其的竞争威胁。 金属新材料按功能和应用领域可划分为高性能金属结构材料和金属功能材料。高性能金属结构材料指与传统结构材料相比具备更高的耐高温性、抗腐蚀性、高延展性等特性的新型金属材料,主要包括钛、镁、锆及其合金、钽铌、硬质材料等,以及高端特殊钢、铝新型材等。金属功能材料指具有辅助实现光、电、磁或其他特殊功能的材料,包括磁性材料、金属能源材料、催化净化材料、信息材料、超导材料、功能陶瓷材料等。

与其他材料相比,稀土具有优异的光、电、磁、催化等物理特性,近年来在新兴领域的应用急速增长,其中永磁材料是稀土应用领域最重要的组成部分,2009年永磁材料占稀土新材料消费总量的57%。在国家新兴产业政策的推动下,新能源汽车、风力发电、节能家电等领域将拉动稀土永磁材料钕铁硼磁体的需求出现爆发式增长。

从世界上新材料的发展趋势看,钢铁材料和有色金属材料的生产一直在向短流程、高效率、节能降耗、洁净化、高性能化、多功能化的方向发展。结构材料其主要功能是承担负载(如火车、汽车、飞机)。汽车用钢近年来已从一般钢铁发展为使用高强合金钢、铝合金或特殊的高强Mg基合金,高强Ti合金在高强钢中有重要位置,不锈钢则有取代碳钢的趋势。用于军用飞机的Al合金及一般钢材则被先进的Ti合金及高分子基复合材料所取代。进一步还需要发展碳纤维增强复合材料或Al基复合材料。结构材料的主体有:

(一)钢铁

钢铁材料,特别是具有多相结构和复杂成分的优质钢具有重要的应用前景和潜在优势,需要开展相应的基础研究。联系微米和纳米技术的纳米层间结构、织构以及晶界和界面都可视为改善钢铁材料的重要途径。

(二)铝合金

铝基材料及相应的沉淀硬化效应导致高强铝合金的出现,相关技术工艺已发展为“沉淀科学”,它涉及“相”间晶体结构的匹配性以及合金的稳定性,特别是时效合金的稳定性直接影响航空或空间应用,因此可视为Al合金基础研究中的重要问题。

(三)镁合金

镁及镁合金广泛应用于冶金、汽车、摩托车、航空航天、光学仪器、计算机、电子与通讯、电动、风动工具和医疗器械等领域。镁合金是最轻的工程结构材料,以其优良的导热性、减振性、可回收性、抗电磁干扰及优良的屏蔽性能等特点,被誉为新型“绿色工程材料”、21世纪的“时代金属”。

(四)钛合金

钛合金在军用或民用航空工业的发展中有重要位置,多相纳米尺度层状微结构问题对高强Ti基合金的特性具有重要意义,它将成为设计新Ti基合金的关键因素。

从2018年起,美国商务部就陆续将一个个中国制造公司加入无法从美国购买原材料、零部件、软件与技术产品的黑名单,之后类似的科技霸凌事件依旧时有发生。面对民用市场的禁运,中国无疑会受到很大影响,因为该领域市场不同于特殊领域市场,只能依赖于进口。 因此,我们一面要寻求方式突破西方的技术封锁,一面又要警惕西方市场竞争中的价格战,其难度不容小觑。成绩有目共睹,差距依旧存在。高端金属材料是一个需要技术沉淀与持续创新的行业,发达国家在该领域技术沉淀已有上百年。小编重点整理了四项发达国家限制出口的高端金属材料,我们可以更加了解我国高端金属材料技术封锁现状。

钨合金是以钨为基加入其他元素组成的合金。在金属中,钨呈银白色,熔点3400℃,是熔点最高的金属,密度与黄金相当,为钢的2.5倍,除大量用于制造硬质合金和作合金添加剂外,钨及其合金广泛用于电子、电光源工业,也在航天、铸造、武器等部门中用于制作火箭喷管、压铸模具、穿甲弹芯、触点、发热体和隔热屏等。

- 事件:稀土、钼钨等稀有资源均涉及武器、高科技制造,中国对那些以关系国家安全为由禁止向中国出口武器、高科技的国家,禁止出口稀土、钼钨等稀有资源。

- 应用:在工业上,钨主要用于硬质合金、钨材、钨化工和钨钢,被誉为“工业的牙齿”;而在国防领域,钨主要应用于制造钨合金钢,其为制作现代兵器的主要钢种,由于密度较高,即使在恶劣的环境条件下也能够很好的保持其形状,备用做枪弹中集束箭弹的小箭,聚能弹中的“火药性罩”,例如散弹、子母弹、穿甲弹,具有很大的杀伤威力;在环保性上,在使用和生产加工过程中不会产生有毒物质,因此钨合金的环保性使得它在军事上是个不二选择。

- 现状:中国钨储量丰富,国内已探明储量占比达到60%以上,全球大部分钨供应来自中国;但是中国钨企业深加工产品与技术创新能力与国外大型钨企业相比差距还是很大,硬质合金产品以中低档为主,且多数还是烧结态产品,高性能、高精度的高档硬质合金数控刀片等高技术含量、高附加值的钨制品仍需依赖国外进口。

超高纯钛被广泛应用于超大规模集成电路制造、高端新型钛合金等产业,对航空航天、国防建设起着至关重要的作用,市场价高达100万元/吨。 - 事件:之前,由于中国没有自己的超高纯钛,受原材料源限制,一直采用其他替代金属,综合性能一直未能达到最佳状态。随着国产超高纯钛的诞生,这一关键零部件可望在不久的将来实现巨大的技术突破。

- 应用:超高纯钛是配制生产高端钛合金材料的重要基础材料,而钛合金是飞机制造的关键材料之一,因此,超高纯钛对于生产制造性能稳定的优质高端钛合金至关重要。超高纯钛自身极高的纯净度,大大降低了由于微量成分波动而导致的高端钛合金机械性能不稳定。这对于从根本上提高飞机零部件的整体性能稳定性,在确保安全的前提下,最大化延长零部件的使用寿命意义重大。

- 现状:超高纯钛属于国家战略性新材料,之前很长一段时间都由美国霍尼韦尔、日本东邦和大阪钛业3家公司垄断,并对我国严格出口。不过该局面在2014年由宁波创润新材料所打破,其“年产250吨电子级低氧超高纯钛项目”的正式投产标志着我国成为继美日后第三个可自主生产超高纯钛材料的国家。

马氏体时效钢是一种以无碳(或微碳)马氏体为基体的,时效时能产生金属间化合物沉淀硬化的超高强度钢。与传统高强度钢不同,它不用碳而靠金属间化合物的弥散析出来强化。这使其具有一些独特的性能:高强韧性,低硬化指数,良好成形性,简单的热处理工艺,时效时几乎不变形,以及很好的焊接性能。因而马氏体时效钢已在需要此种特性的部门获得广泛的应用。

- 现状:中国从20世纪60年代中期就开始研制马氏体时效钢。最初以仿制18Ni(250)和18Ni(300)为主。到70年代中期又开始研究强度级别更高的钢种和无钴或节镍钴马氏体时效钢,还开发出用于高速旋转体的超高纯、高强高韧的马氏体时效钢,研制出高弹性的马氏体时效钢和低镍无钴马氏体时效钢。

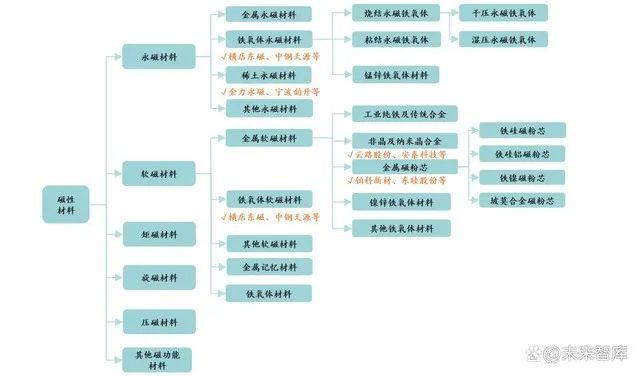

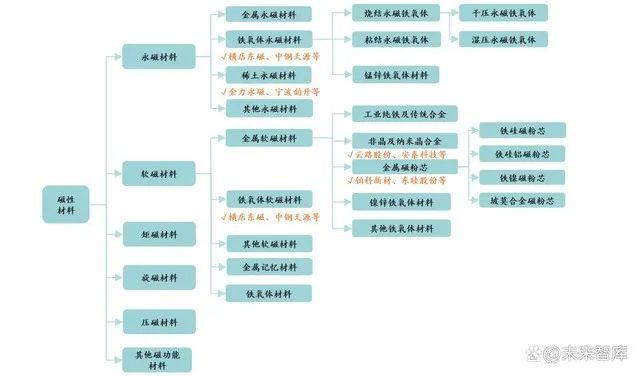

磁性材料是金属功能材料的重要分支,具有转换、传递、处理、存储信息和能量等功能,是重要的基础功能材料,应用范围广泛,如电声、选矿、能源、家用电器、医疗卫生、汽车、自动控制、信息技术等领域对金属磁性材料都有着不可替代的需求。

- 现状:在军工上,美国磁性材料公司占有60%的市场;而在工业上,韩国企业占据70%。

(一)国外金属材料及技术发展概况

目前世界上已有50万种材料,而新材料正以每年大约5%的速度增长,现今全世界已有800多万种人工合成的化合物,而且每年还以25万种的速度递增,其中有相当一部分将成为新材料。新材料在新兴技术中的产值居于首位,2000年全世界12项新兴技术的市场总营业额达到10000亿美元,其中新材料占40%。钢铁业是全球最大金属产业和第二大人造材料产业,其年产量达7.5亿吨,位居水泥的11亿吨之后。

作为结构材料,钢铁产品在社会生活中应用非常广泛,无论是当前还是今后较长时间内钢铁材料都将占主导地位。世界钢铁工业技术进步的主流是缩短流程、减少工序、降低能耗降低成本、提高质量、提高效率,使钢铁工业从粗放式向集约化方向发展。目前钢铁技术的发展主要涉及到钢铁冶炼新技术,钢铁生产新工艺流程的开发,钢铁材料的连铸连轧技术、钢铁用能新技术、轧钢技术、冷轧产品的高质和高功能化以及计算机系统在钢铁工业中的应用等几个方面。现代科技发展表明,每一项重大的新技术产生,往往都依赖于新材料的发展,由于新材料在发展高技术、改造和提升传统产业、增强综合国力和国防实力方面起着重要的作用,世界各发达国家都非常重视它的研究开发工作,并制定了相关发展计划,例如美国、日本、欧盟、俄罗斯、韩国等。

- 美国材料科技的战略目标是保持本领域的全球领导地位,支撑信息技术、生命科学、环境科学和纳米技术等的发展,满足国防、能源、电子信息等重要部门和领域的需求。美国把生物材料、信息材料、纳米材料、极端环境材料及材料计算科学列为主要前沿研究领域。美国正在执行的材料相关规划比较多,分为国家层次及部门层次两种。这些规划主要包括:未来工业材料计划、国家纳米技术计划(NNI)、21世纪纳米技术研究开发法案、美国氢燃料电池研究计划、光电子计划、光伏计划、下一代照明光源计划、先进汽车材料计划、建筑材料计划。其中与金属新材料有关的有:纳米材料、极端环境材料、先进汽车材料计划、建筑材料计划。

- 日本材料科技战略目标是保持产品的国际竞争力,注重实用性,在尖端领域赶超欧美。日本科学技术基本计划重点是生命科学、信息通信、环境、纳米技术与材料等四大领域。日本注重于已有材料的性能提高、合理利用及回收再生,并在这些方面领先于世界。日本对新材料的研发与传统材料的改进采取了引进的策略,在结构材料的研究主要集中在超级钢、高性能铝合金、钛合金、镁合金、铜合金、锌合金、高性能陶瓷、超细陶瓷粉体、高性能高分子材料、复合材料方面;材料技术上的发展重点为高纯度化、薄膜化、纤维化、微粒化、气孔化、致密化、复合化、非晶化、梯度功能化、精密成形化等技术。主要规划有:科学技术基本计划;纳米材料计划;21世纪之光计划;超级钢铁材料开发计划等。

- 俄罗斯发展新材料的战略目标是:一方面力求继续保持某些材料领域在世界上的领先地位,如航空航天材料、能源材料、化工材料、金属材料、聚合材料等;另一方面大力发展促进国民经济发展和提高国防实力有影响的领域,如电子信息工业、通讯设施、计算机产业等所用的关键新材料。俄罗斯在新材料发展中采取的基本策略是:在处理发展高新技术和传统产业关系的同时,做到研发新材料与有效使用传统材为有机结合,在注重研发高新技术所需新材料的同时,对于现有的一般技术所需要的材料进行优选和更新,进而提高利用率。使研发新材料有的放矢、重点突出、周期缩短、效果显著。俄罗斯新材料的主要研发方向是结构材料和功能材料,具体为金属材料、陶瓷材料、复合材料、高分子材料、高纯度材料以及生物材料、超导材料和纳米材料等。俄罗斯在航空航天以及与国防有关的材料方面投入很大,以期保持在国防与空间技术方面与美国抗衡的实力。

- 韩国材料科技的战略目标是继美国、日本、德国之后,成为世界产业第四强国,材料科技被认为是确保2025年国家竞争力的6项核心技术之一,也是为其他领域技术实现突的破铺路技术。与材料相关的主要规划为:韩国科技发展长远规划--2025年构想;新产业发展战略;纳米科技推广计划;NT(纳米技术)综合发展计划(2001-2010年);韩国的G7计划及2025构想提出了针对高新材料的发展方向,在新材料产业战略中对钢铁、化工材料的发展制定了明确目标;生物工程科学发展计划;原子能技术开发计划等。

(二)国内金属新材料及技术发展概况

高性能金属材料产业是高新技术发展的重要基础和先导产业,前沿技术不断突破,新产品开发不断加快,在新材料领域中占有重要的战略地位。目前,高性能金属材料技术正处于加快发展的关键时期,作为当今科技创新和产业化的重要前沿领域,高性能金属材料产业的发展水平成为一个国家和地区经济社会发展、科技进步和综合实力的重要标志之一。

据科技部火炬中心统计,2000年全国高新区的新材料产品有2661种,年销售收入达到676.79亿元,占主要技术领域合计的12%。到2000年底,省级认定的以新材料为主导产业、销售收入过亿元的高新技术企业有661家,占销售收入过亿元的高新技术企业总数的25.9%。到2001年止,科技部认定的以新材料为主导产业的重点高新技术企业221家,占重点高新技术企业总数的28.3%。国家“十五”规划中明确地指出要有选择加快信息技术、生物工程和新材料等三个高新技术产业,新材料列为最重要的发展领域之一。根据有关机构预测,近几年内,新材料产业市场需求平均年增长约在10%以上,我国新材料产业正处于强劲的发展态势。

“863”计划,是国家的中长期高技术研究与发展计划,其中的7个高技术研究领域中,新材料研发被作为重点之一。一是光电子材料及器件主题:二是特种功能材料技术主题;三是高性能结构材料技术主题:以国民经济建设中的重大需求为导向,发展具有自主知识产权的高性能结构材料及其先进制备、成形与加工技术,重点开发轻质、高强度的结构材料,第一批课题安排了45个项目。

“973计划,是国家重点基础研究计划,选择的30个重大课题中有7个与材料有直接关系,包括改造传统材料产业涉及的基础问题;发展高技术新材料涉及的基础问题;材料设计、制备、成型、改性及使用中的基础问题。

国家自然科学基金,是国家为支持自然科学基础性研究而设立的专项基金,它大力支持具有重要应用前景,特别是具有新思想,新方法以及可能产生新成果的材料方面的基础性研究。国家自然科学基金委员会资助的研究课题,与材料有关的约占四分之一。目前,已建和在建的150个重点实验室中,有关材料工艺、组织、结构、表征与测试的达35个,超过总数的1/5。目前金属材料的发展已从纯金属、纯合金向更复杂的加工及材料体系发展。随着材料设计、工艺技术及使用性能试验的进步,传统的金属材料得到快速发展,新的高性能金属材料开始被市场认可,如快速冷凝非晶和微晶材料、高比强和高比模的铝锂合金、有序金属间化合物及机械合金化合金、氧化物弥散强化合金、定向凝固柱晶和单晶合金等高温结构材料、金属基复合材料以及形状记忆合金、钕铁硼永磁合金、贮氢合金等新型功能金属材料,已分别在航空航天、能源、机电等各个领域获得了应用,并产生了可观的经济效益。

高端制造将带来关键材料和高端产品发展机遇。金属材料在国民经济中占据重要地位,2021年亿元以上商品交易市场金属材料类成交额超过2万亿元,根据中国工程院《面向2035的新材料强国战略研究》数据,2021年中国钢铁、有色金属、稀土金属、特种不锈钢等百余种材料产量位居世界第一。但目前高端金属材料技术壁垒凸显,大型跨国公司以技术、专利等作为壁垒,在大多数高技术含量、高附加值的新材料产品中占据主导地位。制造业要迈向全球价值链高端,从制造大国转向制造强国,离不开高端关键材料技术及产业的突破,这给中国新材料产业的发展带来了新的历史机遇。随着高端制造领域不断发展,在国产高端金属材料有效产能尚未能满足下游应用市场需求的情况下,掌握关键材料技术和高端产品者将具备较强竞争力。光伏、新能源车、储能、风电等高增速领域,以及火箭喷管、CT球管、工业母机等高端制造领域的金属新材料具备长期发展空间。主要的金属材料包含永磁材料(钕铁硼永磁等)、软磁材料(合金软磁粉芯、非晶带材、纳米晶等)以及光伏钨丝、银包铜等其他金属材料。金属新材料多以金属粉末为基础制备,金属粉末通常为小于1mm的金属颗粒的集 合体。金属粉末制备工艺主要有雾化法、机械粉碎法、还原法、电解法、羰基法等。其中,电解法和还原法在工业上通常用于单质金属粉末的生产,对于合金粉末生产较少使用;羰基法通常用于高纯度金属粉末的生产;雾化法是目前粉末冶金工业中应用最广泛的工艺之一,也是金属增材制造合金粉末最主要的制备方法。从主要企业的基本情况及业务布局来看,主要企业重视研发投入及股权激励,并且积极扩充产能,拓展新业务布局,在高端金属材料需求快速增长的情况下,未来增量空间可观。

- 磁材:汝铁硼需求具备成长性,稀土价格企稳利好经营利润释放

永磁材料又称硬磁材料,其特点是各向异性场高,矫顽力高,磁滞回线面积大,磁化到饱和需要的磁化场大,去掉外磁场后它仍能长期保持很强的磁性,常见的永磁材料包括金属永磁、铁氧体永磁以及钕铁硼永磁。

钕铁硼需求仍有持续释放的动力:稀土永磁在变频空调、节能电梯等领域已形成稳定的供应基数,在新能源汽车确定性较高及消费电子边际改善的情况下,以及风电、工业电机、工业机器人等前景可期的领域加持下,钕铁硼需求有望持续释放,我们预计2025年全球高性能钕铁硼磁材需求量将达到22.4万吨。

稀土价格有望维持较高景气度,利好中游利润释放:我国在稀土资源储备及产能供给上具备优势,特别是工信部多次强调“稀土要卖出稀的价格”,以及政策层面持续的整合预期下,镨钕产能的释放或趋于有序,预计2023-2025年国内配额年度同比增速维持15%。另外海外由于建设周期、开采成本及冶炼分离产能不足等因素影响,预计短期供给释放或有限。基于对于钕铁硼需求的预期,镨钕系供需有望长期维持紧平衡,镨钕价格有望维持较高景气度,而磁材企业一方面可以合理转移成本至下游,也可以通过技术的优化降低稀土用量从而赚取更多的差价。

软磁材料是磁性元件的重要原材料,磁性元件在电子电路起着变压、隔离、整流、变频、倒相、阻抗匹配、逆变、储能、滤波等作用,为各类电子、电气设备所必需,也是电源装置的核心元件之一。

软磁材料发展经历了四个发展阶段,依次为金属软磁、铁氧体软磁、非晶及纳米晶、金属软磁粉芯。由于软磁材料的作用趋同,主要作用均为控制和转换电能,而目前磁性元器件的发展趋势为高频化、小型化、高可靠性及磁集成,软磁材料或需满足在一定功率及电流频率下,达到磁损耗和成本的最优解。 合金软磁粉芯:磁芯是电感元件的核心部件之一,合金软磁粉芯是指将符合性能指标的合金软磁粉采用绝缘包覆、压制、退火、浸润、喷涂等工艺技术所制成的磁芯。金属合金软磁粉是指含有铁、硅及其他多种金属或非金属元素的粉末,其成分、纯度、形貌等关键特性决定了磁芯的性能。

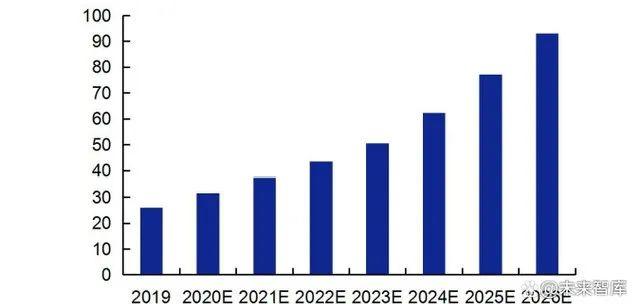

光伏逆变器:逆变器为光伏发电系统中的核心设备,其中逆变电感及升压电感将带来软磁需求。光伏逆变器中Boost升压电感及滤波电感需要使用软磁材料。光伏逆变器的市场规模随着光伏市场的强劲增长而不断扩大,而光伏逆变器中,将光伏电池板发出的不稳定的直流电升压成稳定的直流电压的电路中Boost升压电感是其关键核心磁元件,其后将稳定的直流电压通过逆变电路转换成50Hz正弦波交流电,输入电网时,需要使用重要的大交流输出滤波电感。合金软磁粉芯是组串式逆变器的标配。传统集中式逆变器所处环境为低频、高功率应用场景,因此采用硅钢材料;而组串式逆变器相对高频、高功率应用场景,硅钢片难以满足频率需求,金属软磁粉芯是更好的选择,而微型逆变器功率较低,适合使用磁通密度偏低的铁氧体软磁材料。

据TrendForce预计,2023、2025年国内光伏新增装机量依次达到130GW、237GW,2022-2025年复合增速达39.7%,同时预计2023、2025年全球光伏新增装机量依次达到351GW、593GW,2022-2025年复合增速达43.7%。在此假设下,预计2023、2025年国内光伏领域合金软磁粉芯依次达到32604、63022吨,2022-2025年复合增速达43.7%;2023、2025年全球光伏领域合金软磁粉芯依次达到87981、157699吨,2022-2025年复合增速达41.1%。

非晶合金主要制品非晶合金薄带是采用急速冷却技术将合金熔液以每秒百万度的速度快速冷却,得到厚度约0.03mm的非晶合金薄带,其物理状态表现为金属原子呈长程无序的非晶体排列。得益于上述极端生产工艺形成的特殊原子结构,使得非晶合金具有低矫顽力、高磁导率、高电阻率等良好的性能。政策支持节能变压器,非晶渗透率有望提升:国内配电变压器市场格局中呈现以硅钢变压器为主、非晶合金变压器为辅的结构。综合国家电网和南方电网的招标数据情况,2021年国内非晶合金变压器的市场份额占比约为25%。其中,南方电网的非晶变压器招标采购占比更高,主要是由于南方电网主要覆盖广东、广西、贵州、海南、云南等地区,其所覆盖区域用电负荷和集中度相对偏低,非晶变压器节能降耗的作用更为明显。工信部、市场监管总局和国家能源局2020年12月联合印发的《配电变压器能效提升计划(2021-2023)》要求加快高效节能变压器推广应用,明确要求禁止未达标变压器接入电网,“自2021年6月起,新采购变压器应为高效节能变压器。到2023年,高效节能变压器在网运行比例提高10%,当年新增高效节能变压器占比达到75%以上;开展非晶合金等高效节能变压器用材料创新和技术升级,加强立体卷铁芯结构等高效节能变压器结构设计与加工工艺技术创新”。非晶降低空载损耗,运营成本优势明显:非晶合金薄带的低矫顽力、高磁导率、高电阻率等特性使得材料更易于磁化和退磁,可显著降低电磁转换损耗,据云路股份公告,非晶变压器空载损耗较硅钢变压器降幅约为60%-80%,在轨道交通、数据中心等高可靠性用电、低负载率的运行场景下,节能优势更为显著。需求快速提升,非晶带材放量可期:我们预计2025年非晶带材需求将达到17.42万吨,2022-2025年年均复合增速为23.2%。其中2025年配电变压器带来的非晶带材需求将达到13.37万吨,由于政策层面节能变压器的要求以及非晶变压器在运营成本上的优势,我们预计配电变压器中非晶变压器的渗透率呈现快速提升的趋势,预计2025年国网、南网招标中非晶变压器的占比分别达到45%、65%。

纳米晶材料的主要成分是铁、铜、硅、硼等,这些特定成分的合金,先利用急冷技术制造成为非晶态材料,再经过热处理使其产生晶粒尺寸为纳米级的结晶。纳米晶材料具有优异的磁性能,及优异的温度稳定性,特别是在20kHz-50kHz等频率使用时,可以取代铁氧体。我们假设纳米晶可以一定比例替代铁氧体,假设2022-2025年替代比例依次为1%、1.5%、2%、2.5%,预计2023年、2025年全球纳米晶需求依次可以达到0.6、1.1万吨。钨丝&银包铜:光伏降本叠加技术升级,上游原料有望快速放量

钨丝:替代碳钢金刚线趋势确定性高,市场空间可观。金刚线主要用于硅片切割,钨丝金刚线指的是母线基体为钨丝的金刚线,被认为是碳钢金刚线的替代品。钨丝作为一种新型材质,在强度方面具有天然优势,目前国内量产的光伏用切割钨丝已做到35μm以下,并逐步向30μm研发。中短期来看,钨丝金刚线在替代碳钢金刚线上存在一定的成本优势。成本对比方面,由于出片量=硅棒长度/槽距(硅片厚度+金刚线线径+砂径),因此金刚线线径下降及硅片厚度减小将使得出片量增加,从而降低硅料损耗。

长期来看,由于光伏钨丝对前代碳钢丝产品具有显著性能优势,符合下游硅片加工薄片化、大片化的发展趋势。薄片化意味着碎片率上升,而相同切割工艺下,线径更细的钨丝在切割加工时对硅片的表面损伤更小,能够带来良品率上升。大尺寸化则对金刚线的切割能力、抗拉强度有更高要求,钨丝抗拉强度高、断线率低,能够跟随硅片大尺寸化的发展趋势。

银包铜粉:HJT放量在即,银包铜粉需求空间可观。HJT具备良好的发展前景。HJT技术则是通过增加一层非晶硅异质结来提高VOC开路电压,从而提高电池片的转换效率。HJT理论极限效率可高达27.5%,既可以最大程度简化工艺,而且降本方向明确(硅片切薄、降低银浆耗量),效率提升空间又较大。

光伏银浆是光伏电池最重要的辅料,直接影响光伏电池光电转换效率。另外据2022年11月润元集团官方披露,作为光伏电池的核心辅料,光伏银浆成本占比在10%-11%,在新一代HJT电池中,光伏银浆成本占比达到24%,光伏银浆的重要性逐步提升。根据技术路线及工艺流程分类,光伏银浆可分为高温银浆及低温银浆。由于HJT电池非晶硅薄膜含氢量较高等特有属性,要求生产环节温度不得超过250℃,助推低温银浆技术研发及其产业化。银包铜一般用于低温银浆,可以大幅度降低光伏银浆含银量,从而降低浆料成本。据晶银新材公 开 信 息,HJT低温银浆降本主要有三个途径:(1)降低浆料耗量,一是通过主栅采用高拉力浆料,二是通过细栅采用高性能浆料。(2)导入国产银粉进行降本,最终实现100%的进口粉替代。(3)导入贱金属,即使用银包铜粉部分替代银粉。据晶银新材公 开 信息,银包铜方案降本效果最佳。据聚和材料公告,以正面银浆为例,成本构成中 98.25%为银粉,有机原料及包装材料等合计占比不足1%。增材制造应用广泛,相对传统制造具备成本低的优势。增材制造行业上游为原材料及零件,包括增材制造原材料、核心硬件和软件等,中游为设备制造和打印服务,下游则包括航空航天、汽车、医疗、消费及电子产品等应用领域。增材制造作突破了传统制造业技术的几个复杂性难题:形状复杂性、材料复杂性、层次复杂性和功能复杂性,与此同时也能减少成本,加速由设计到实现的过程。全球增材制造市场规模可观,我国增材制造市场方兴未艾。从下游需求上看,据HUBS,2026年全球增材制造市场规模将达到372亿美元,2022-2026年复合增速预计为20.92%,另据赛迪顾问,2022年国内增材制造市场规模将达到348.5 亿元。从需求结构上来看,2019年全球增材制造中汽车、消费、航空航天、医疗等领域占比靠前,而国内64%的需求都来自于工业领域。金属材料在增材制造原材料中占比最大。从增材制造原材料上看,据HUBS,以及RolandBerger报告中测算增材制造原材料占行业价值量约为25%,预计2026 年全球增材制造原材料市场规模将达到93亿美元,2022-2026年复合增速预计为20.92%,另据赛迪顾问,2022年国内增材制造原材料市场规模将达到73.5亿元。从材料分类上来看,2019年全球增材制造中金属材料占比最大约为18.2%,国内增材制造中金属材料则高达38%。以上述全球增材制造原材料市场规模测算,以其中20%价值量为金属粉末,则2023年、2025年全球增材制造金属粉末市场规模预计将依次达到40.4亿美元、61.8亿美元。

增材制造金属原材料性能高,单位利润可观。增材制造要求金属满足纯度高、球形度好、粒径分布窄、含氧量低、流动性好等性能,目前增材制造用金属粉末材料主要集中在铁、钛、钴、铜、镍等金属及其合金方面,广泛用于汽车、航空航天、医疗等领域。

- 高端铜合金材料:医疗设备高景气赛道,关键零部件国产替代方兴未艾。

CT设备及重要组件CT球管市场或存在较大的国产替代空间:CT设备销售金额口径,国产品牌占26.52%,进口品牌占72.5%,其原因是在价格上国产CT相比进口品牌偏低。TOP10依次是GE占比27.46%、西门子23.85%、飞利浦16.18%、联影15.14%、东软7.91%、Canon(佳能)5.01%、安科1.49%、明峰 1.01%、赛诺威盛0.58%以及康达0.39%。斯瑞新材主营CT和DR球管零组件,具体产品包括管壳组件、转子组件、轴承套、阴极零件等。管壳组件用于支撑阴、阳极并形成真空,为产生X射线提供条件,因此对无磁性和气密性要求极高;转子组件用于承载阳极靶材并使其高速旋转,防止电子聚集轰击阳极靶材造成局部融化而失效,因此要求材料具有极低的含气量、极低的微观组织缺陷,以及可靠的焊缝质量和机加工精度;轴承套用于支撑轴承,并对高速运转的轴承起到保护作用,因此轴承套需要具备较高的机械性能。

CT设备市场规模有望稳步增长。据灼炽咨询,2030年全球CT设备市场规模为242.3亿美元,2021-2030复合增速5.8%;2030年中国CT设备市场规模为331.4亿元,2021-2030复合增速8.5%。

另外随着国内CT设备及关键零组件自供比例增加,斯瑞新材的铜合金产品销售规模有望持续提升。据我们测算,预计2023、2025年,国内CT设备保有量依次达到51120台、61855台,2022-2025年复合增速为10.0%。在此假设下,国内 2023、2025年CT球管零组件市场规模依次达到8.9、10.8亿元,2022-2025年复合增速为9.3%,未来随着CT球管国内产能供给释放,相关铜合金零组件国产替代规模可观。航空航天市场稳步发展,火箭喷管用铜合金材料需求升级:2022年我国航天发射次数达到64次,位居世界第二位,未来发射次数预期可观。在航天发射数量再次刷新历史纪录的这一年中,我国航天事业取得令人瞩目的成就,一批航天重大计划达成或逐步接近设定目标,更长远的探索计划则蓄势待发。

2022年海外火箭入轨发射共计122次。美国以87次发射位居第一,占全球的46.8%,主要得益于SpaceX猎鹰系列全年发射61次。同时通过增加发动机推力,减少一子级发动机数量对于增加发射可靠性、降低发射费用都有非常积极的意义,大推力火箭趋势明确,也将带动火箭喷管需求。

火箭喷管用铜合金材料市场空间广阔,高端制造产品附加值高。CuCrZr、CuCrNb等高温铜合金雾化粉末,可用于制备火箭喷管和燃烧室等,随着商业航天市场逐步发展,国外以SpaceX,Blue Origin 为首的公司已经布局了铜合金增材制造火箭喷管和燃烧室。据我们测算,2025年全球、国内火箭喷管用铜合金材料价值依次合计约10.39、3.89亿元,2022-2025年复合增速依次为12%、15%。

近年来,国内供给侧改革和能耗管控、疫情影响和贸易摩擦等外生扰动、新老产业加快替代等因素,致使新材料领域加速变革。对于工业金属领域来说,行业发展逻辑已经从需求端转向供给端。产业升级进程中,衍生出了众多材料方面供给需求的短期错配和长期矛盾,这在很大程度上决定了金属新材料领域的发展走向。综合市场需求和技术演进程度,业界提出,在产业链前端,可面向关键金属资源需求,提升冶金产业创新效率。在产业链中端,可将制造过程中的工艺难题转移到材料上,通过材料与结构方面的创新解决产品制造过程中的问题,突破成型工艺、应力匹配等技术环节。在产业链终端,根据产业链延伸需要定制符合相关指标的产品,最终应用于大功率微波通信、工业控制功率电子模块、5G/6G基站电子模块、高速列车控制器、电力系统功率模块等高精尖产品。

新材料产业的发展可赋能其他产业的快速跃进,按此思路,跨行业协同式创新将为金属新材料领域的发展指明路径。金属新材料领域的行业壁垒呈日渐加深的态势,高端金属材料迭代升级加速,中低端金属材料在成本线上反复,对不具备资源优势和技术优势的我国企业影响较大。在高温合金、高性能合金、高品质特殊钢、高纯稀有金属材料、高端稀土功能材料等高端金属新材料方面,我国尚处于不断追赶国际水平的过程中,随着产业升级和战略转型,国产化和进口替代的需求迅速放大因而压力较大;中低端金属材料则以价格战的形式掩盖了行业壁垒的本质,对下游终端应用的相关产业造成困扰。

节约化、增值化和循环利用等实现稀贵金属高效利用的关键方向对于金属新材料同样适用,可通过精细化制备技术创新,大力发展高分散、高致密、高纯化、高取向等精细化制备技术,在保证金属新材料的功能属性前提下,最大程度地节约原料,获取更高、更稳定的产品性能。此外,金属新材料的研发存在研发周期过长、研发投入过大的问题,使用AI赋能金属新材料的研发被视为目前的最优解,但我国相当部分的AI产业资源偏向消费类,专研制造类的不多。

信息来源:材料委天津院、前沿材料