IGBT行业深度报告:新能源驱动需求快速增长,国产替代迎来换挡加速

IGBT行业深度报告:新能源驱动需求快速增长,国产替代迎来换挡加速

1. IGBT:电力电子行业中的核心器件

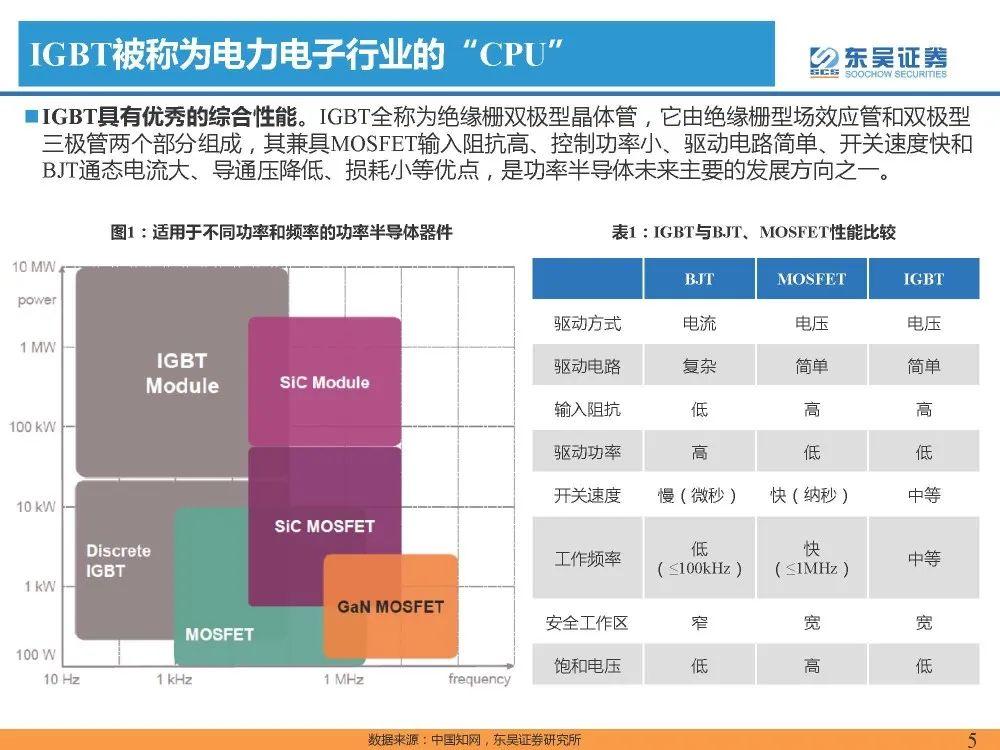

IGBT被称为电力电子行业的“CPU”

IGBT具有优秀的综合性能。IGBT全称为绝缘栅双极型晶体管,它由绝缘栅型场效应管和双极型 三极管两个部分组成,其兼具MOSFET输入阻抗高、控制功率小、驱动电路简单、开关速度快和 BJT通态电流大、导通压降低、损耗小等优点,是功率半导体未来主要的发展方向之一。

凭借优异的性能,IGBT拥有广泛的下游应用

IGBT凭借着高功率密度、驱动电路简单以及宽安全工作区等特点,成为了中大功率、中低频率 电力电子设备的首选。在工作频率低于105Hz的范围内,硅基IGBT是首选的功率半导体器件,其 功率范围涵盖几千瓦至十兆瓦,典型的应用领域包括工业控制(变频器、逆变焊机、不间断电源 等);新能源汽车(主电驱、OBC、空调、转向等);新能源发电(光伏逆变器、风电变流器);变频白电(IPM);轨道交通(牵引变流器);智能电网等。

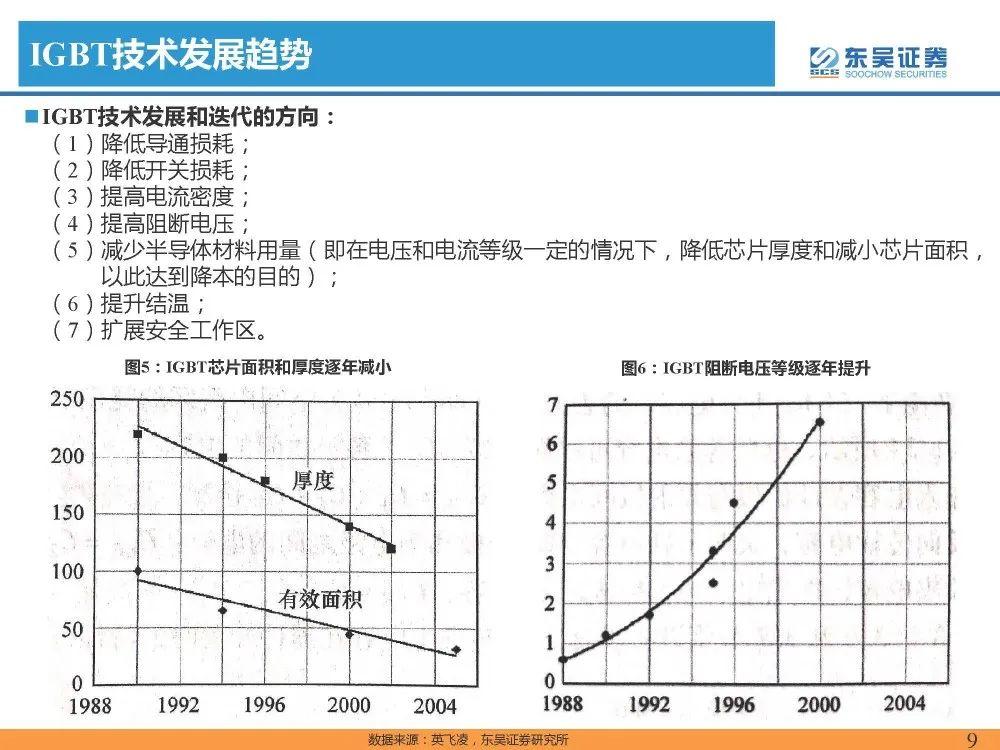

IGBT技术发展趋势

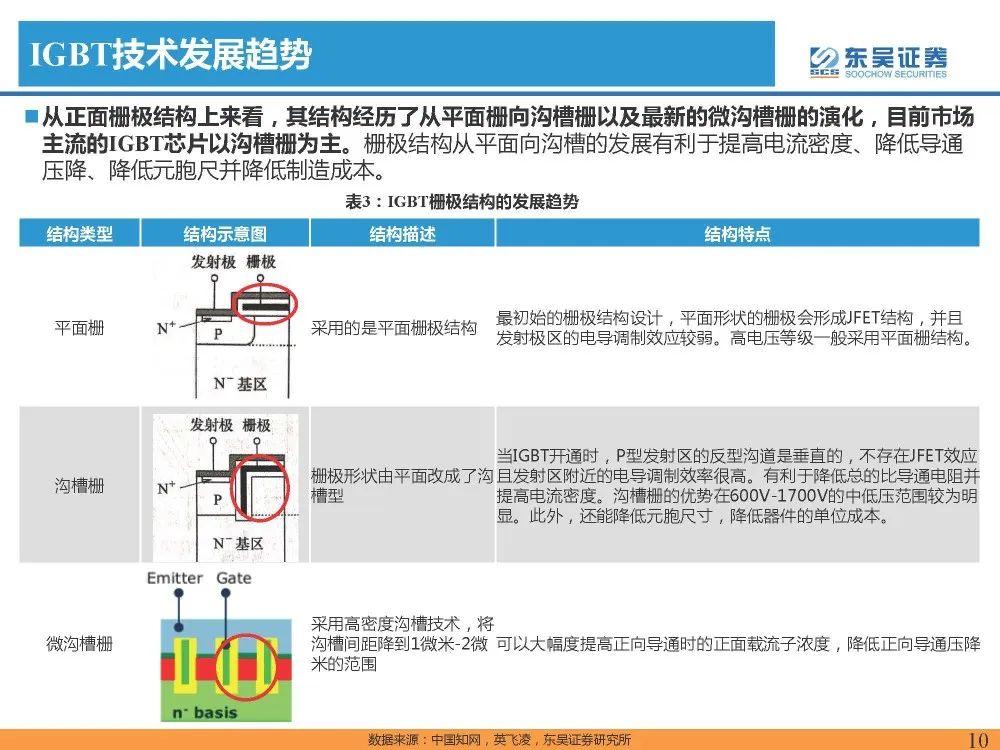

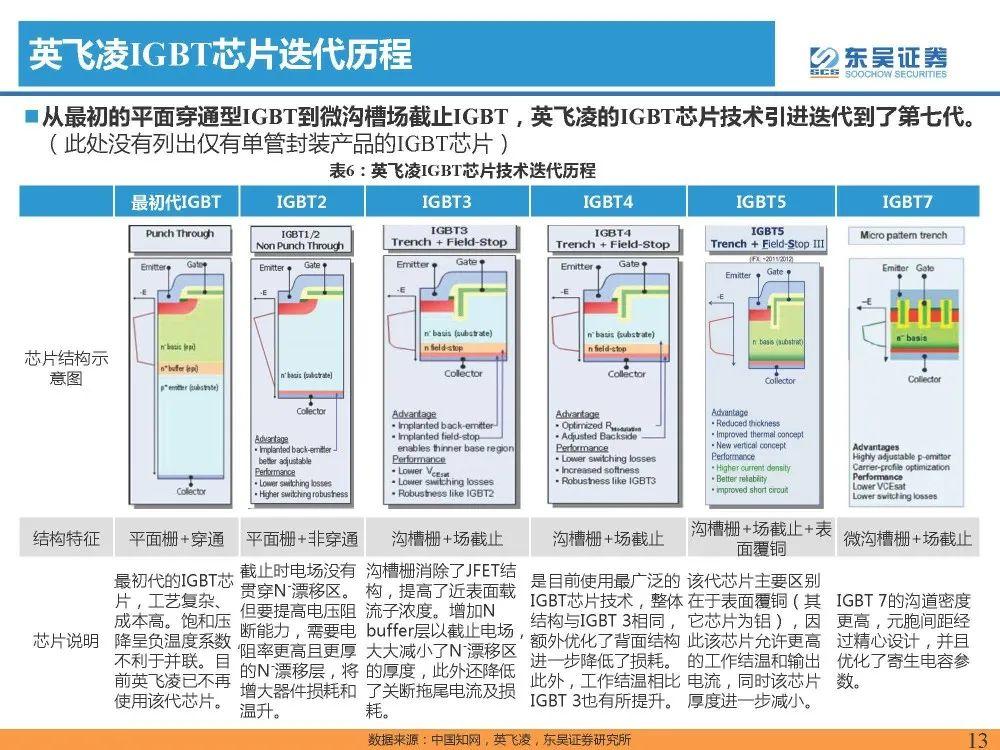

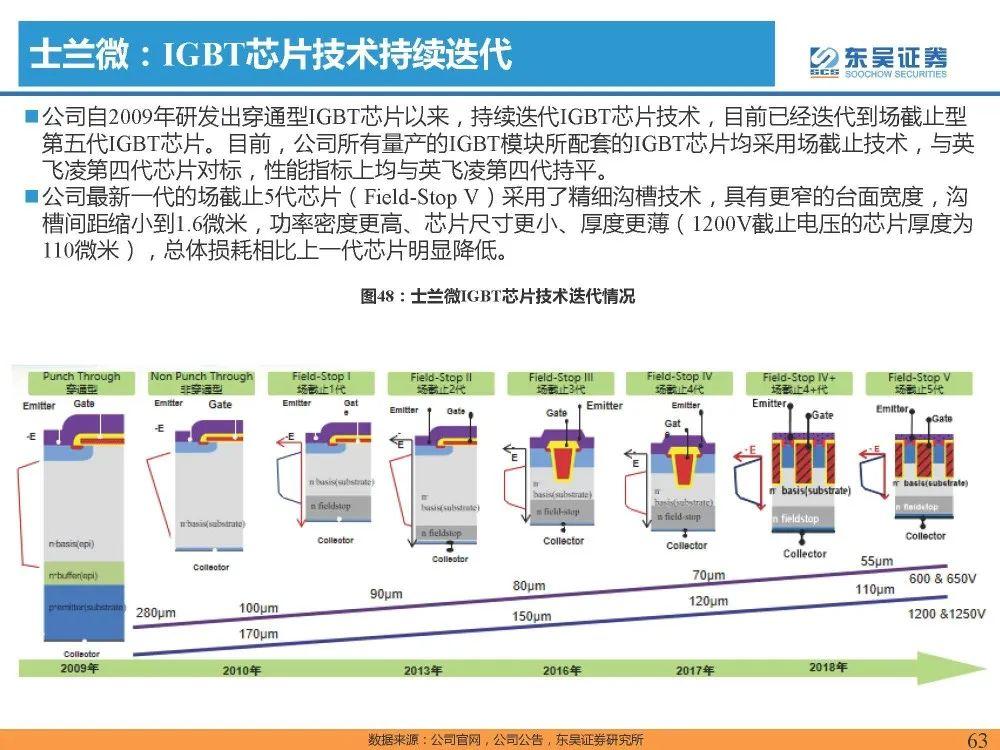

从正面栅极结构上来看,其结构经历了从平面栅向沟槽栅以及最新的微沟槽栅的演化,目前市场 主流的IGBT芯片以沟槽栅为主。栅极结构从平面向沟槽的发展有利于提高电流密度、降低导通 压降、降低元胞尺并降**造成本。

从体结构上来看,其经历了从穿通型(PT,Punch Through)到非穿通型(NPT,Non-Punch Through)再到场截止型(FS,Field Stop)三代的演化。

通过不断的技术迭代,IGBT芯片各项性能指标不断优化。从最早的平面穿通型(PT)迭代至 2018年的精细沟槽栅场截止型,IGBT芯片的各项技术指标如芯片面积、工艺线宽、导通压降、 关断时间和功率损耗等均得到了不断优化。

英飞凌IGBT芯片迭代历程

从最初的平面穿通型IGBT到微沟槽场截止IGBT,英飞凌的IGBT芯片技术引进迭代到了第七代。(此处没有列出仅有单管封装产品的IGBT芯片)。

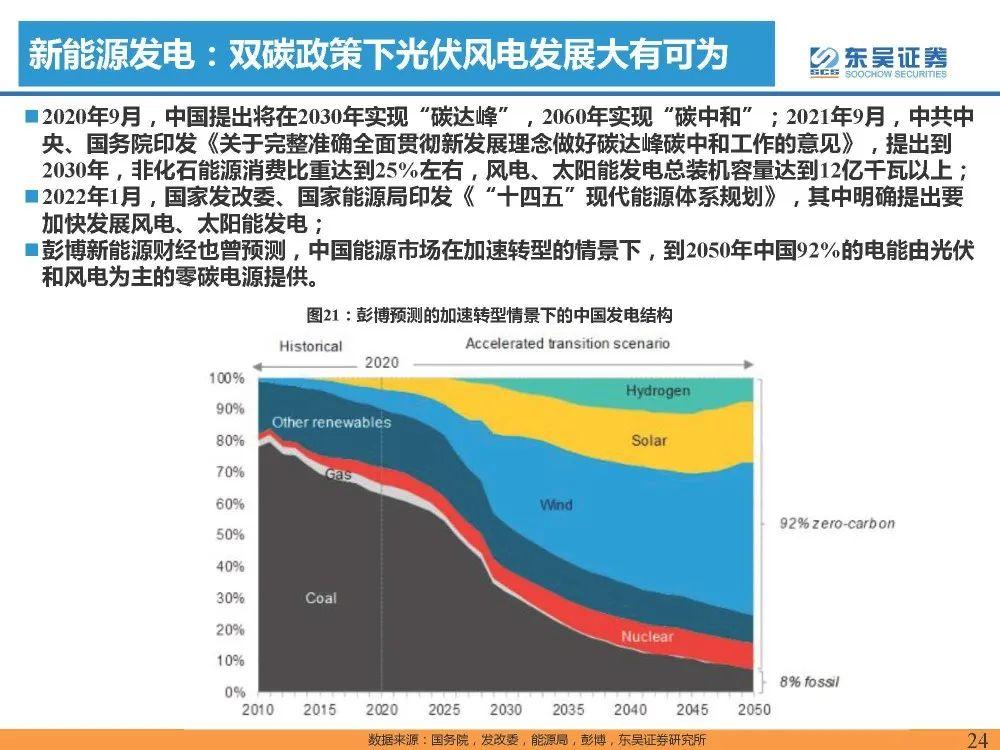

2.空间:新能源等驱动IGBT需求持续增长

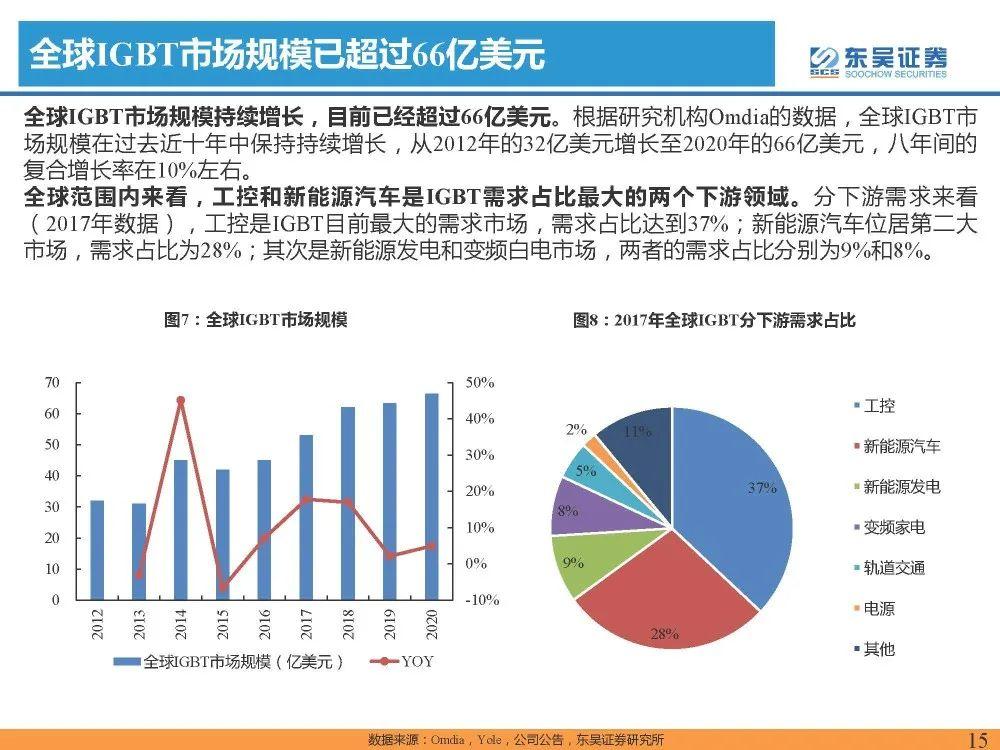

全球IGBT市场规模已超过66亿美元

全球IGBT市场规模持续增长,目前已经超过66亿美元。根据研究机构Omdia的数据,全球IGBT市 场规模在过去近十年中保持持续增长,从2012年的32亿美元增长至2020年的66亿美元,八年间的 复合增长率在10%左右。全球范围内来看,工控和新能源汽车是IGBT需求占比最大的两个下游领域。分下游需求来看 (2017年数据),工控是IGBT目前最大的需求市场,需求占比达到37%;新能源汽车位居第二大 市场,需求占比为28%;其次是新能源发电和变频白电市场,两者的需求占比分别为9%和8%。

中国IGBT市场规模占到全球近四成,且增速更快

中国IGBT市场规模迅速增长,2019年已超过150亿元。根据智研咨询的数据,中国IGBT市场规 模增长迅速,从2012年的60亿元增长至2019年的155亿元,复合增速在15%左右,相比全球IGBT 市场规模的增速更高。

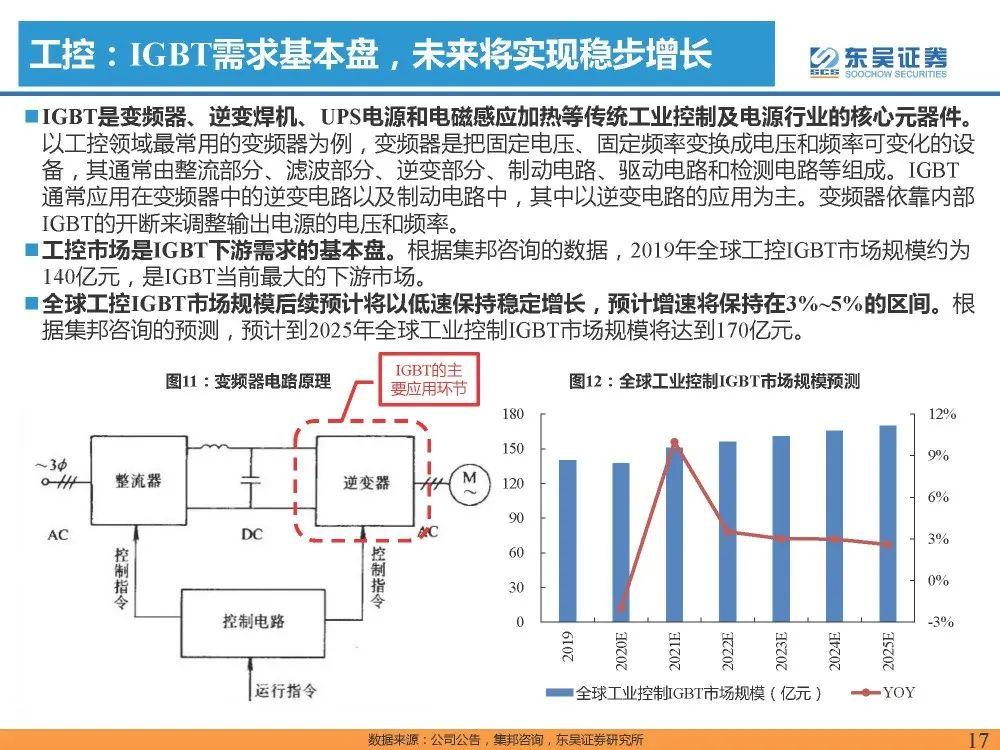

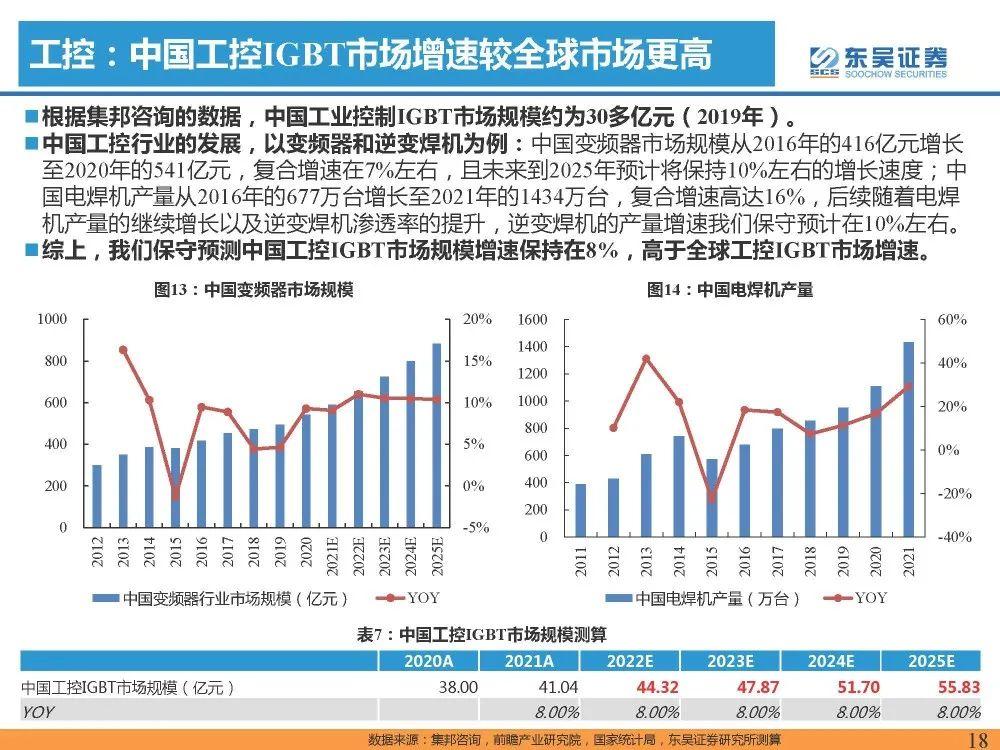

工控:IGBT需求基本盘,未来将实现稳步增长

IGBT是变频器、逆变焊机、UPS电源和电磁感应加热等传统工业控制及电源行业的核心元器件。以工控领域最常用的变频器为例,变频器是把固定电压、固定频率变换成电压和频率可变化的设 备,其通常由整流部分、滤波部分、逆变部分、制动电路、驱动电路和检测电路等组成。IGBT 通常应用在变频器中的逆变电路以及制动电路中,其中以逆变电路的应用为主。变频器依靠内部 IGBT的开断来调整输出电源的电压和频率。

新能源汽车:IGBT最重要的增量市场

IGBT是新能源汽车中的核心元器件。IGBT在新能源汽车中得到了广泛的应用,对整车的性能有 着重要的影响。IGBT在新能源汽车中的主要应用包括电机控制器、车载充电器(OBC)、车载 空调、以及为新能源汽车充电的直流充电桩中。

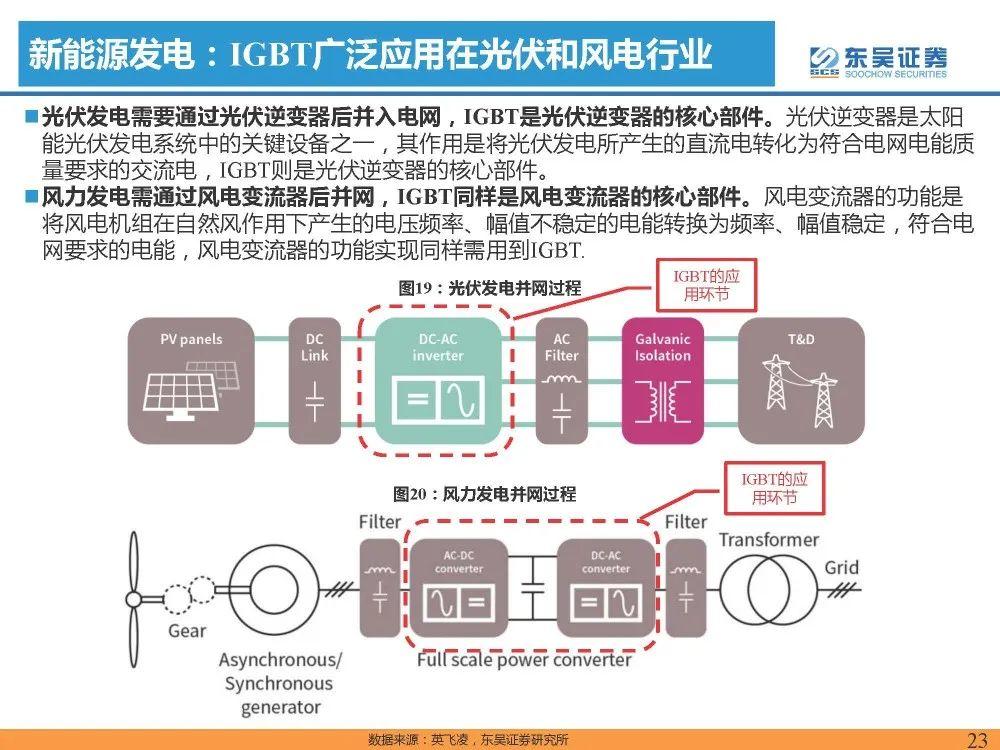

新能源发电:IGBT广泛应用在光伏和风电行业

光伏发电需要通过光伏逆变器后并入电网,IGBT是光伏逆变器的核心部件。光伏逆变器是太阳 能光伏发电系统中的关键设备之一,其作用是将光伏发电所产生的直流电转化为符合电网电能质 量要求的交流电,IGBT则是光伏逆变器的核心部件。

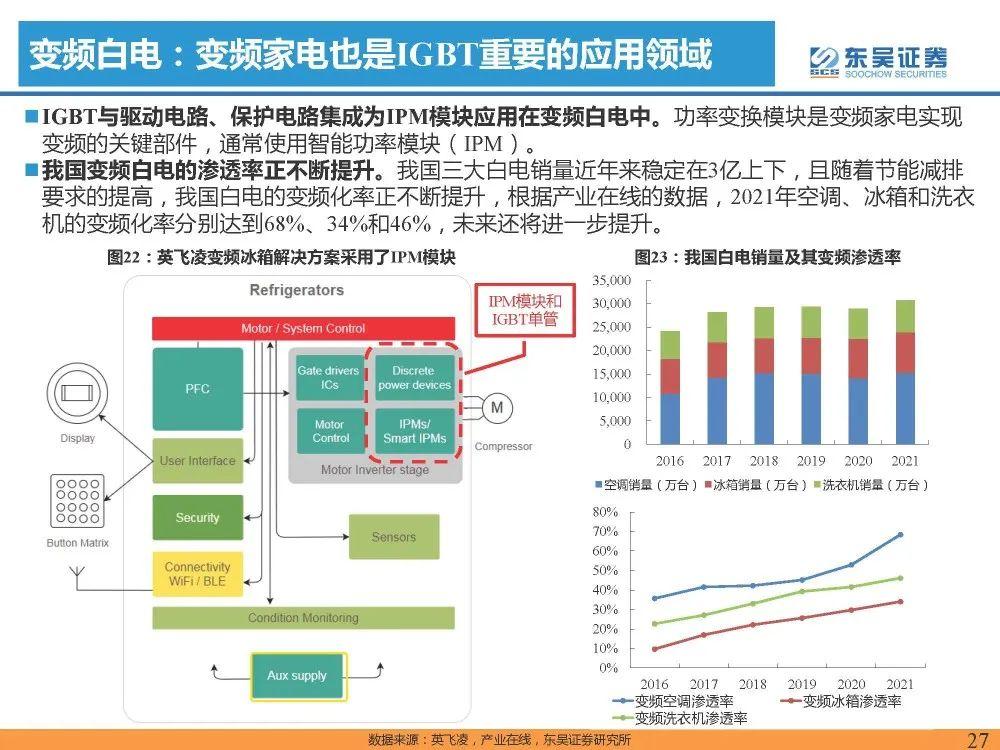

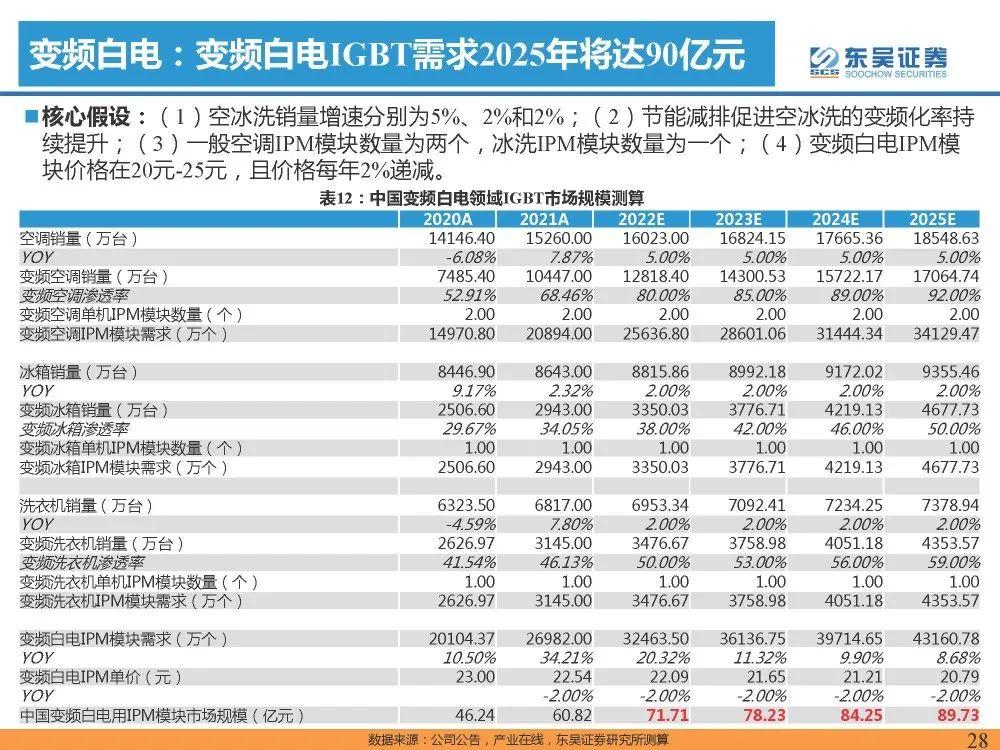

变频白电:变频家电也是IGBT重要的应用领域

我国变频白电的渗透率正不断提升。我国三大白电销量近年来稳定在3亿上下,且随着节能减排 要求的提高,我国白电的变频化率正不断提升,根据产业在线的数据,2021年空调、冰箱和洗衣 机的变频化率分别达到68%、34%和46%,未来还将进一步提升。

轨道交通:IGBT是轨道交通牵引中的核心器件

交流传动技术是现代轨道交通牵引传动的主流选择和核心技术。交流传动原理:车辆经受电弓从 接触网获得单相交流高压电,输送给车载牵引变压器进行降压,然后通过整流器转换成直流电, 再由逆变器将直流电转换成调频调压的三相交流电,最后输送给交流牵引电机,整个过程包含了 交-直-交的变化。交流传动优势:(1)良好的牵引和制动性能;(2)功率因数高,谐波干扰小;(3)电机功率大、体积小、质量轻、运行可靠性高;(4)动态性能和粘着利用好。

3.格局:外资垄断集中度高,国产替代持续加速

IGBT行业拥有很高的进入壁垒

从行业进入的角度来看,IGBT行业的进入门槛非常高。整体来看,IGBT行业的进入壁垒有三个 方面,分别为技术壁垒、市场壁垒以及资金壁垒,这里我们主要关注前面两者。

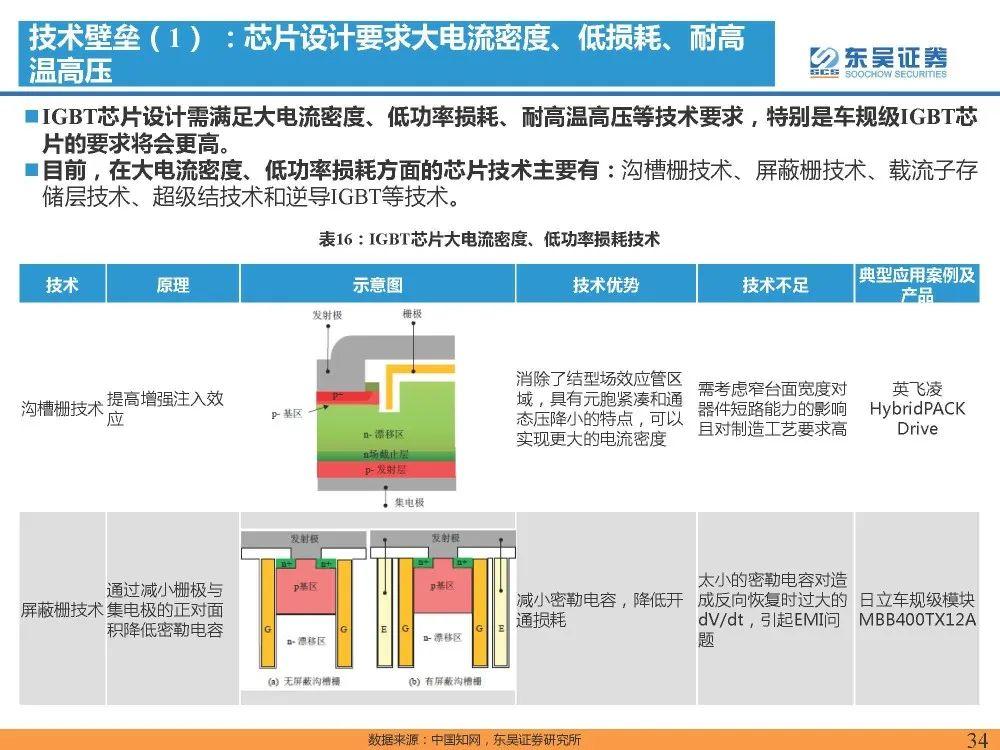

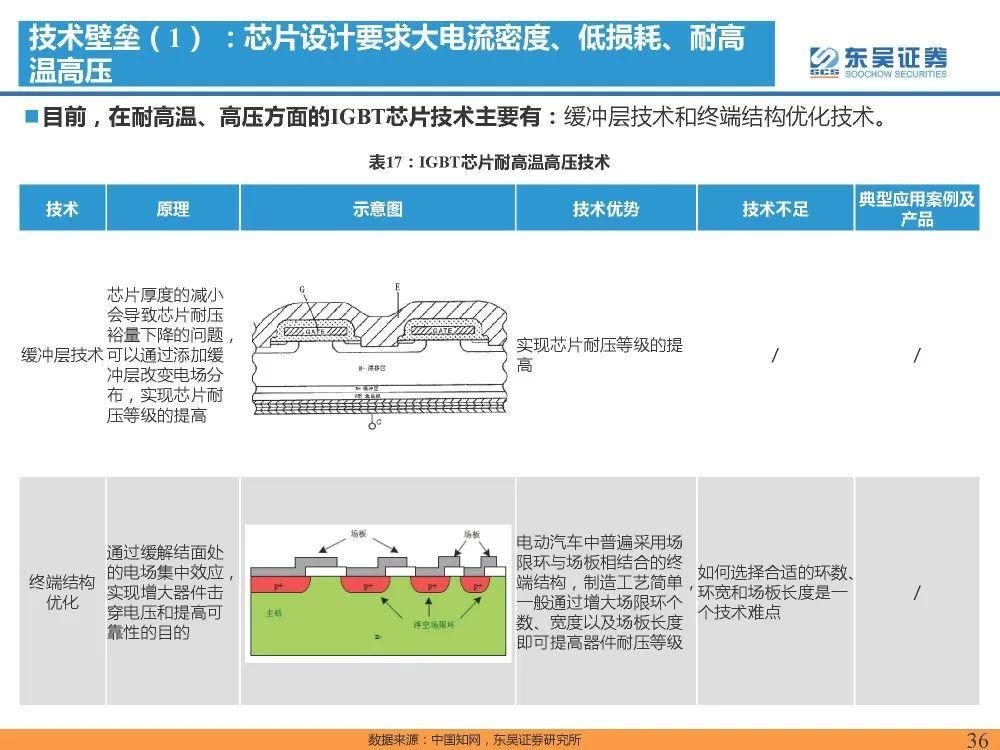

技术壁垒:IGBT的技术环节包含了IGBT芯片的设计和制造以及模组的设计和制造。(1)IGBT 芯片需要工作在大电流、高电压和高频率的环境下,对芯片的可靠性有着很高的要求;同时芯片 设计还要保证开通关断、抗短路能力和导通压降的均衡。因此IGBT芯片自主研发的要求非常高,设计和参数的调整优化十分特殊复杂,有着非常多的行业know how的积累。(2)IGBT芯片的制 造环节同样有着较高的难度,一方面IGBT芯片本身的背面工艺难度较高,另一方面IDM模式自 建产能需要非常大的资金投入,而Fabless模式下需要与代工厂实现技术和工艺的深度磨合。(3)模块方面,由于模块的集成度高,且工作在大电流、高电压、高温等恶劣环境下,因此在模块设 计和制造工艺实现上须同时考虑绝缘、耐压、散热和电磁干扰等诸多因素。要实现IGBT模块产 品的高可靠性、稳定性和一致性同样需要长时间的行业经验积累。

市场壁垒:IGBT是下游应用产品的核心器件,IGBT的产品性能、可靠性以及稳定性对下游产品 的性能表现有着直接的影响。因此,客户在导入IGBT时的验证测试周期长,替换成本高。因此 客户在选择IGBT时通常较为保守谨慎,且一旦在选定后去做更改和替换的意愿都不强。

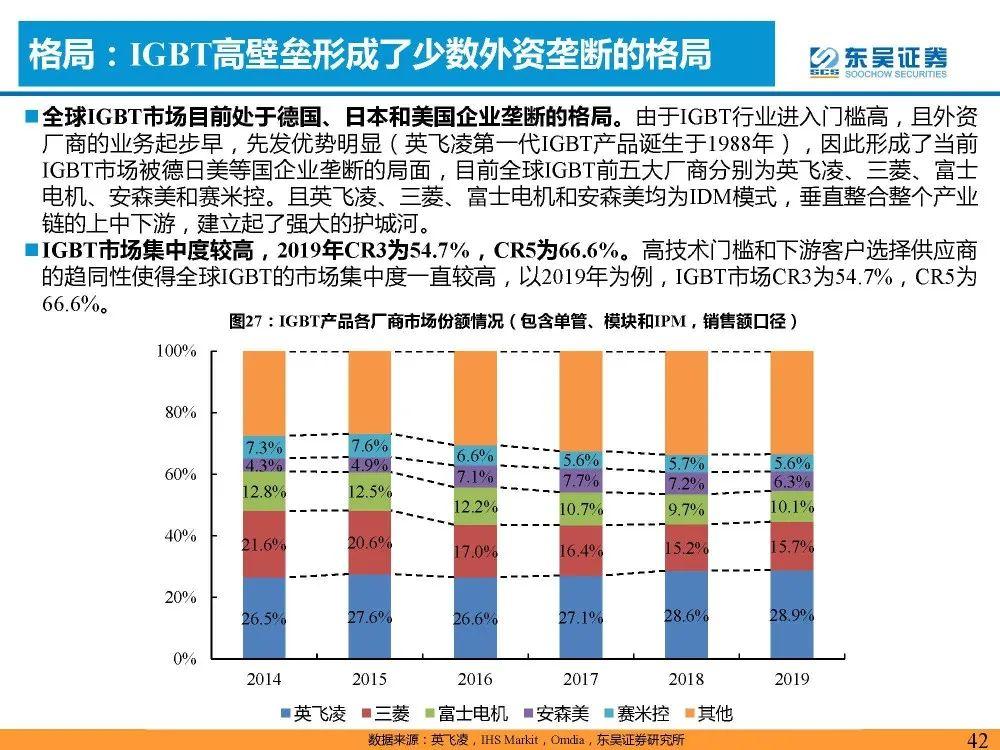

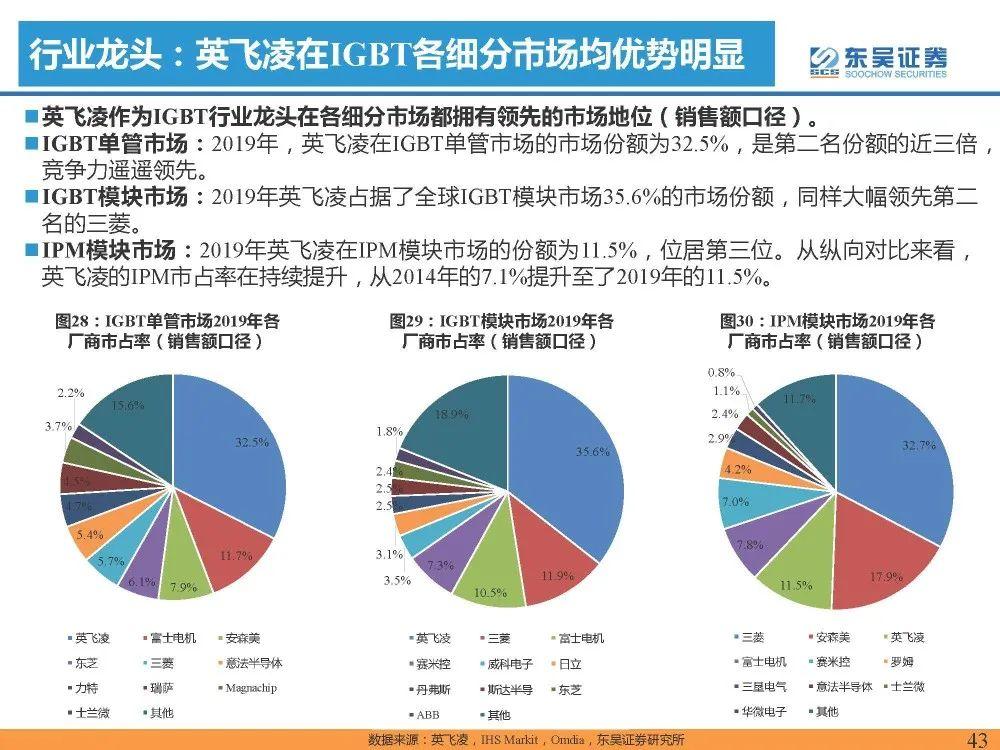

格局:IGBT高壁垒形成了少数外资垄断的格局

全球IGBT市场目前处于德国、日本和美国企业垄断的格局。由于IGBT行业进入门槛高,且外资 厂商的业务起步早,先发优势明显(英飞凌第一代IGBT产品诞生于1988年),因此形成了当前 IGBT市场被德日美等国企业垄断的局面,目前全球IGBT前五大厂商分别为英飞凌、三菱、富士 电机、安森美和赛米控。且英飞凌、三菱、富士电机和安森美均为IDM模式,垂直整合整个产业 链的上中下游,建立起了强大的护城河。

格局变化:国产进步+供应链安全推动国产替代换挡提速

国产替代加速的内在原因:(1)IGBT作为功率半导体期间,其技术迭代速度较慢,周期较长, 一代产品的使用时间非常长,超过十年;且客户主要追求的是IGBT产品的稳定性和可靠性,对 新技术的追求意愿不高(英飞凌2007年推出的第四代IGBT芯片仍然是当前行业的主力产品)。因此,虽然国内IGBT厂家的起步较晚,但是行业留给了本土IGBT厂家充足的发展和追赶的时间,目前国内IGBT厂商技术进步较快,已经有产品能大批量满足下游客户需求。(2)本土IGBT企 业的服务更好,能快速响应下游客户的需求,并且产品价格上相比于外资有一定优势,有利于下 游客户的降本。(报告来源:未来智库)

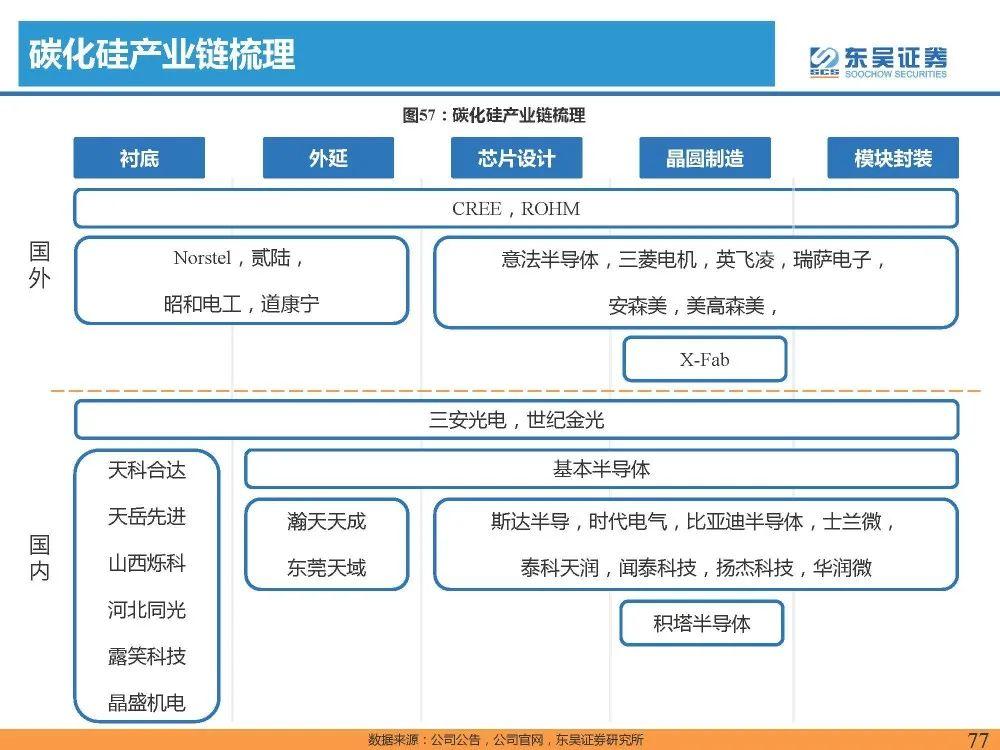

4.国内车规级IGBT产业链梳理

国内车规级IGBT产业链

车规级IGBT产业链主要包括四个环节:1、芯片设计;2、晶圆制造;3、模块封装;4、下游应 用即电控系统。

本土企业中,时代电气和比亚迪业务垂直整合,从IGBT芯片设计到最下游的电控系统均有布局;士兰微作为IDM大厂,业务同样完整覆盖芯片设计、晶圆制造和模块封装;斯达和宏微均采用 Fabless的模式,专注芯片设计和模组封装环节,晶圆制造则外包给晶圆代工厂完成;智新半导体 和青蓝半导体则专注于模组封装环节;华虹、积塔和中芯绍兴则专业从事IGBT晶圆代工。

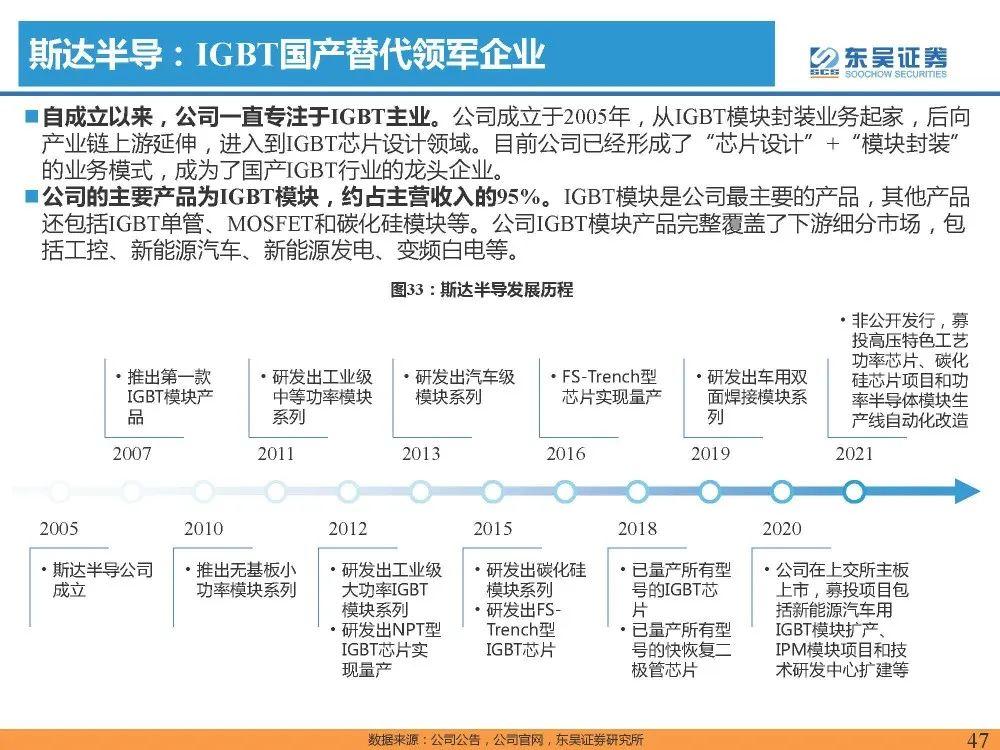

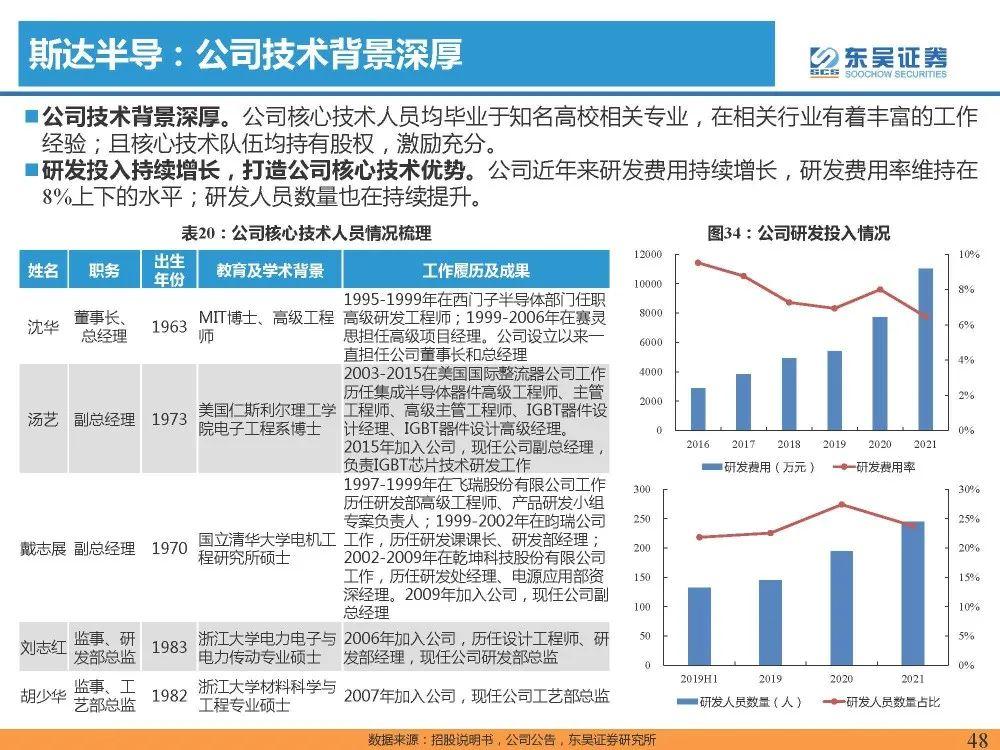

斯达半导:营收稳定增长,新能源占比持续提升

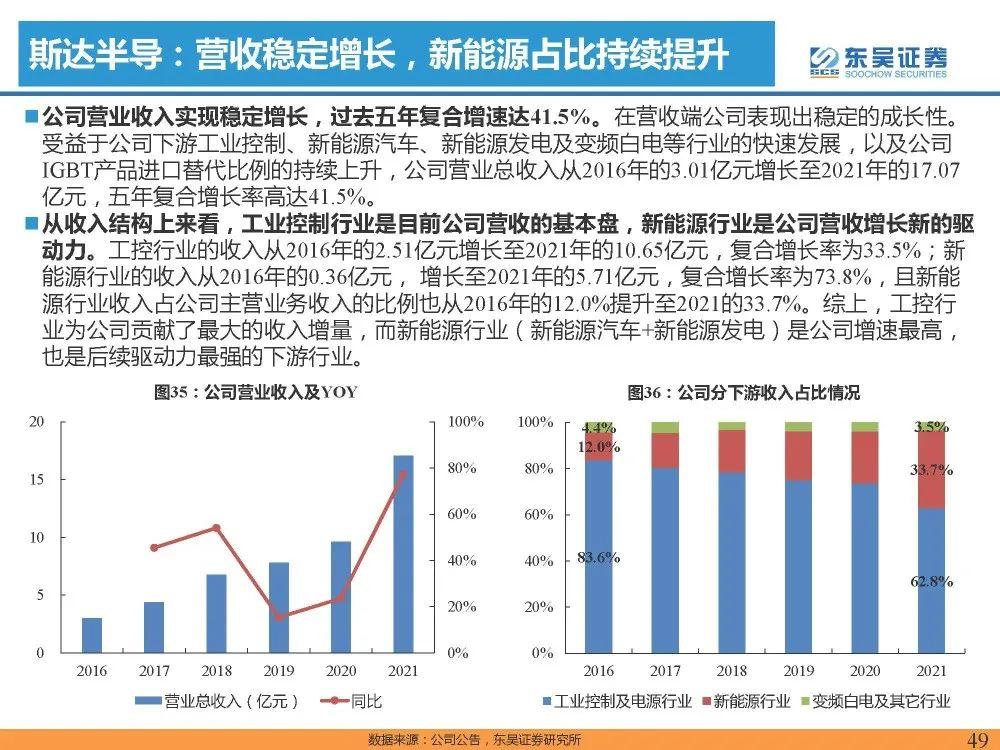

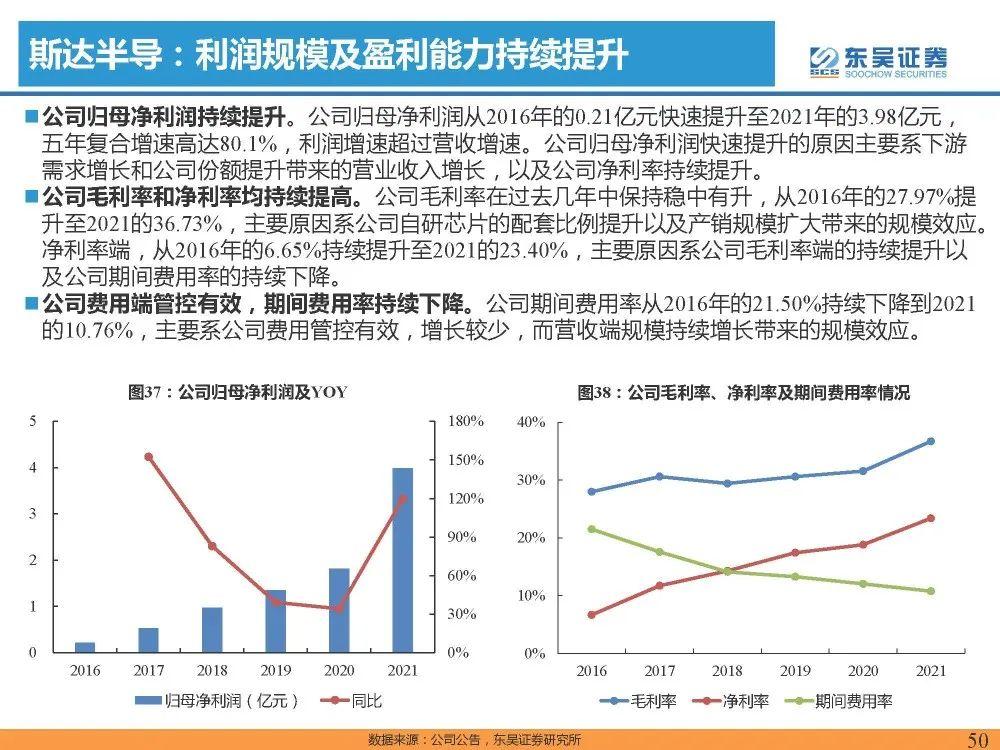

公司营业收入实现稳定增长,过去五年复合增速达41.5%。在营收端公司表现出稳定的成长性。受益于公司下游工业控制、新能源汽车、新能源发电及变频白电等行业的快速发展,以及公司 IGBT产品进口替代比例的持续上升,公司营业总收入从2016年的3.01亿元增长至2021年的17.07 亿元,五年复合增长率高达41.5%。

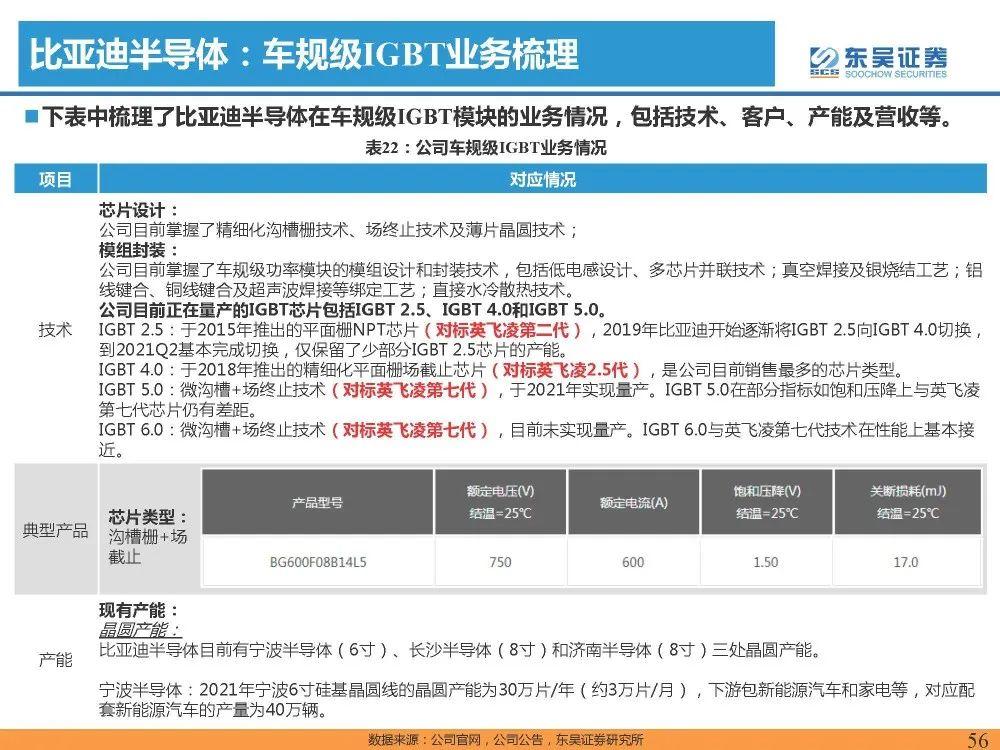

比亚迪半导体:车规级IGBT领先企业

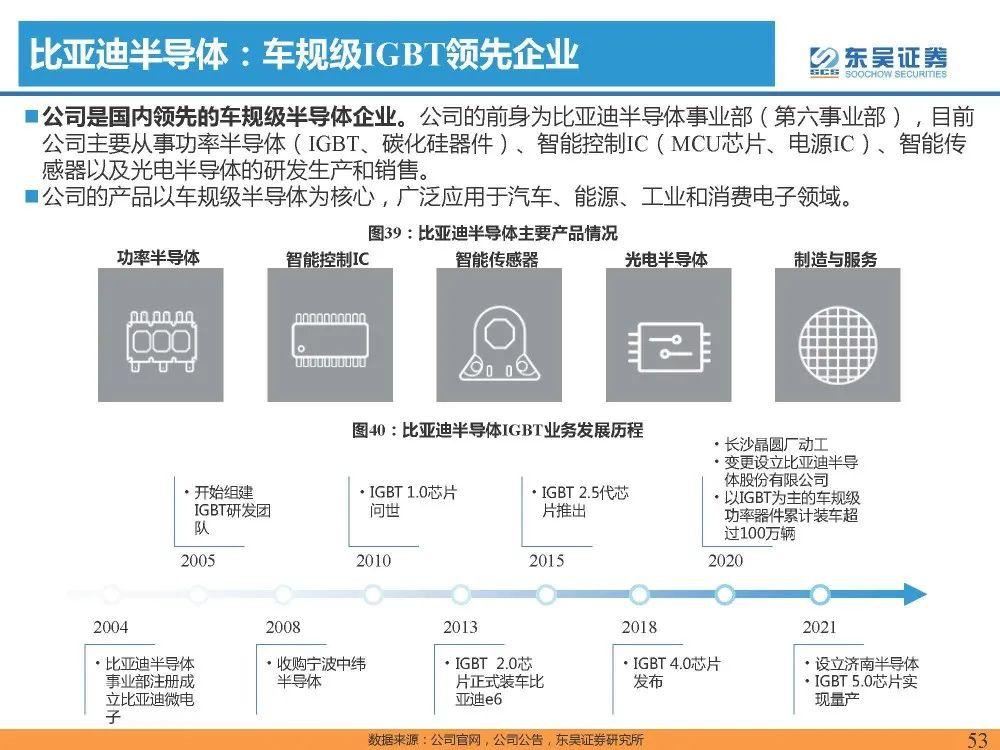

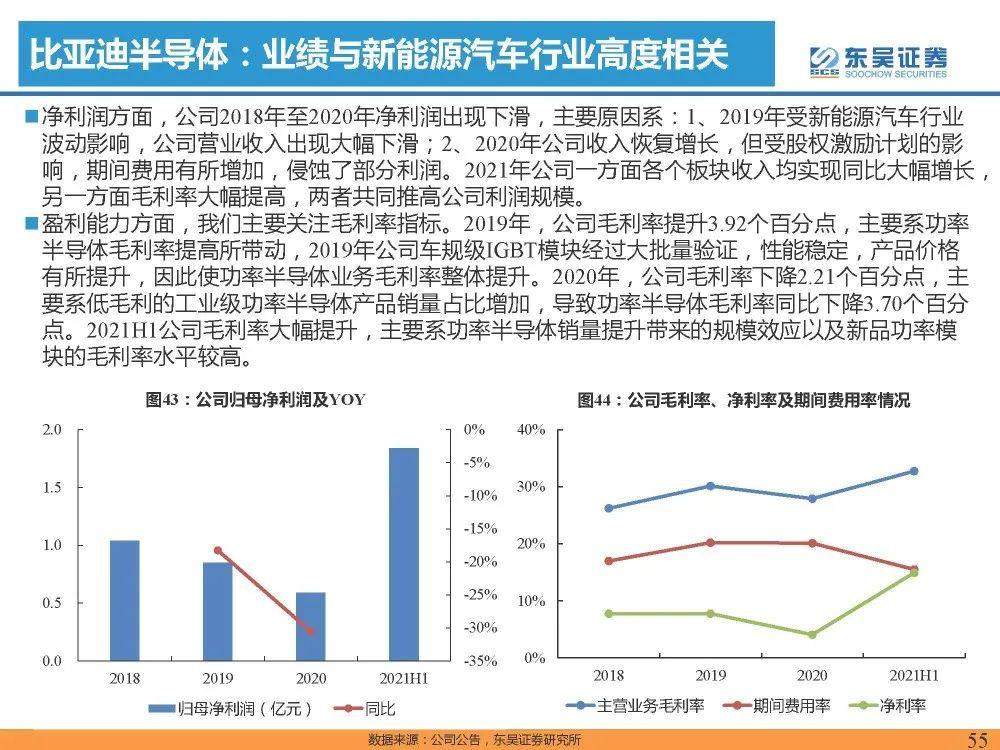

公司是国内领先的车规级半导体企业。公司的前身为比亚迪半导体事业部(第六事业部),目前 公司主要从事功率半导体(IGBT、碳化硅器件)、智能控制IC(MCU芯片、电源IC)、智能传 感器以及光电半导体的研发生产和销售。

时代电气:高压IGBT龙头进军车规级市场

轨交装备龙头持续拓展新兴装备业务。公司主业为轨道交通装备产品的研发、设计、制造、销售 和相关服务,产品包括轨道交通电气装备、轨道工程机械和通信信号系统等。与此同时,公司还 在不断拓展轨交以外的新兴业务,如功率半导体器件、工业变流产品、新能源汽车电驱系统、传 感器以及海工装备等。

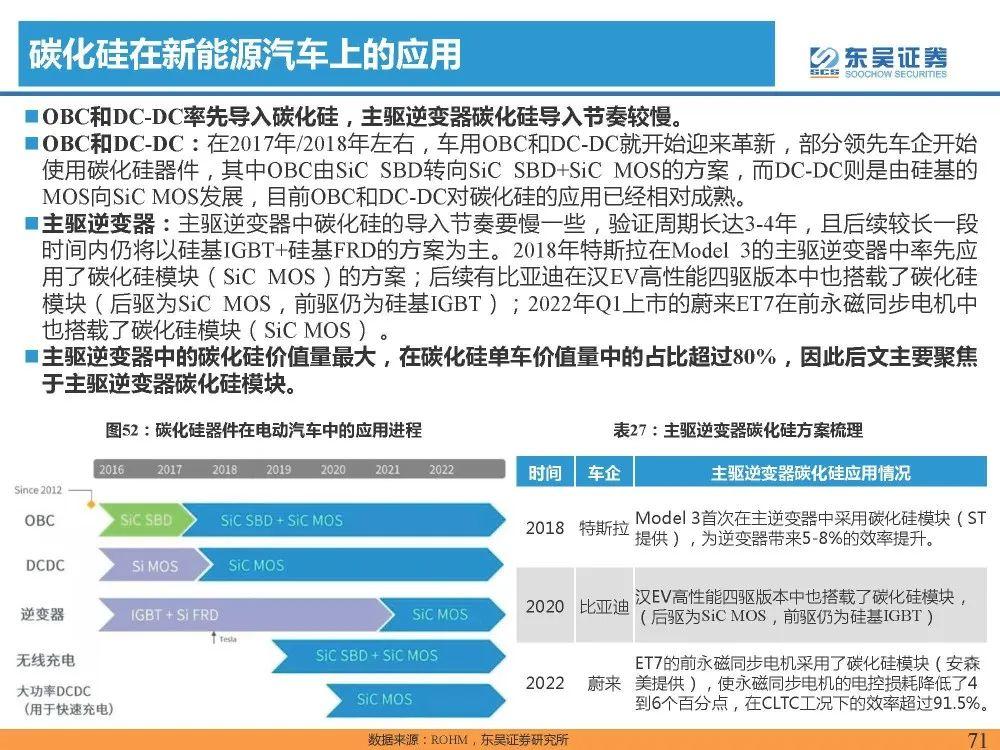

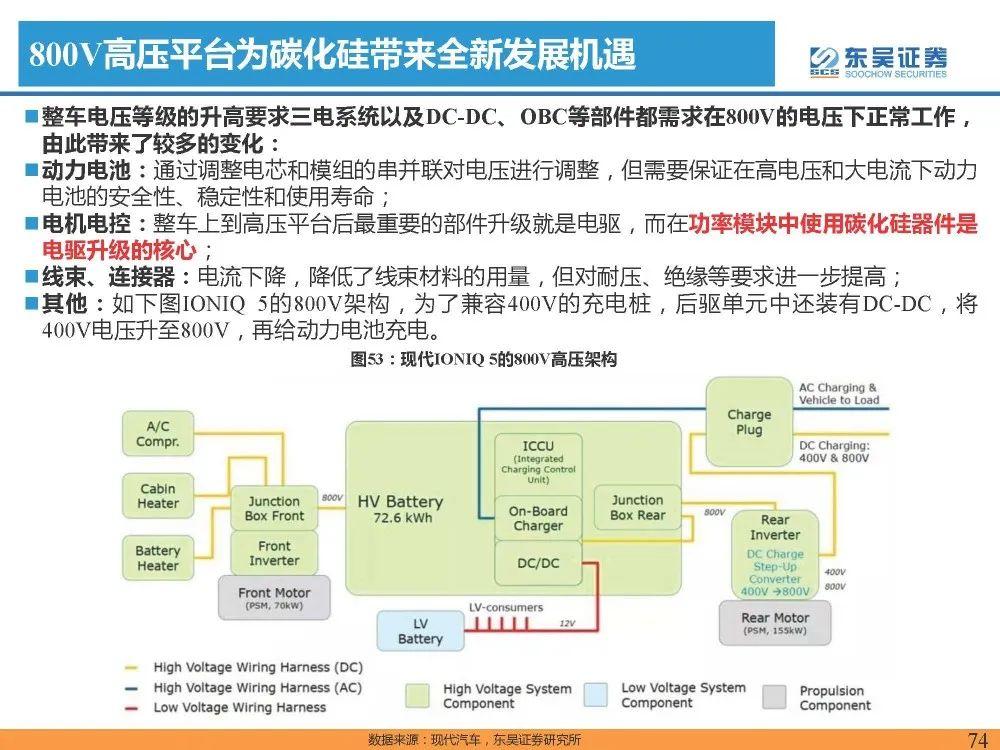

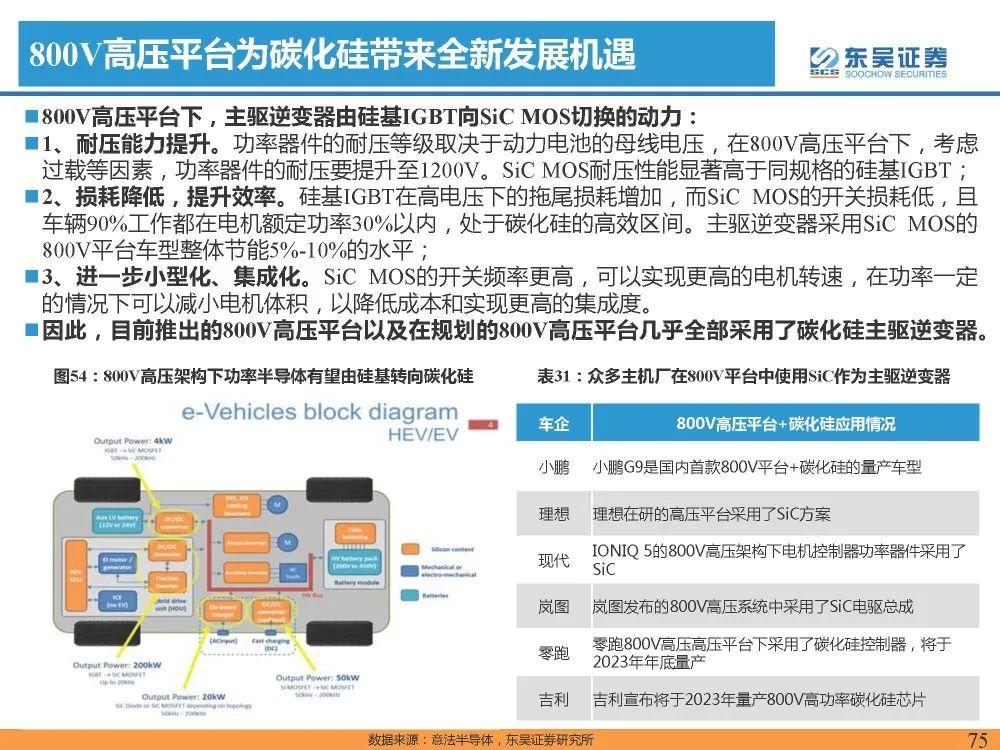

5.碳化硅——第三代半导体功率器件大有可为

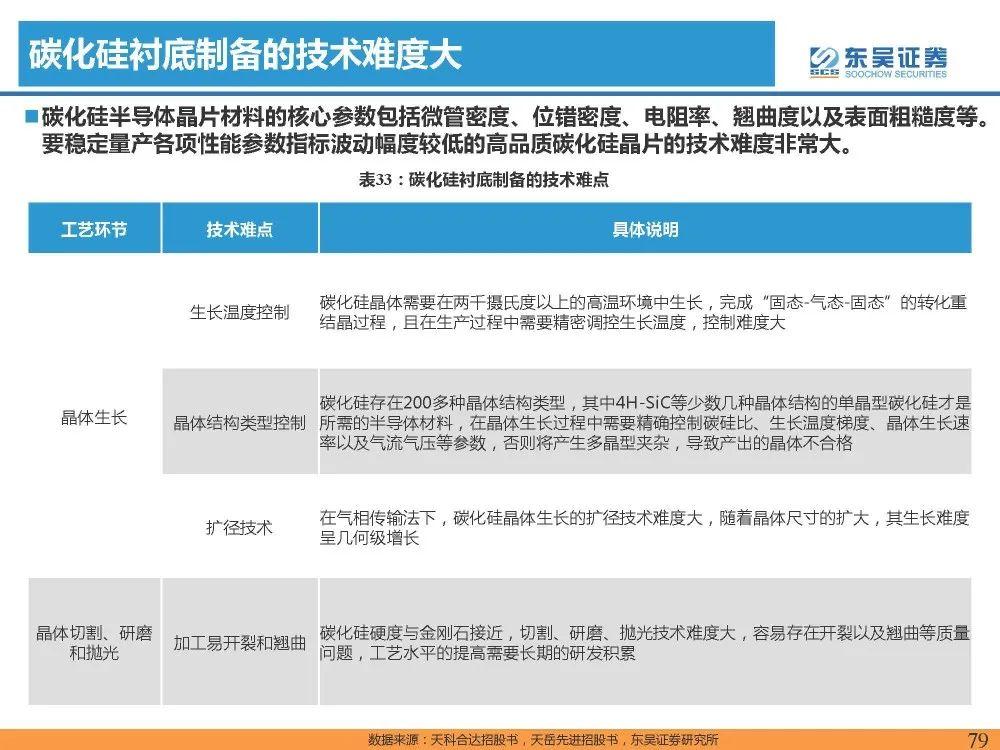

碳化硅材料具有优越的性能

常见的半导体材料包括硅、锗等元素半导体以及砷化镓、碳化硅、氮化镓等化合物半导体材料, 根据研究和规模化应用的时间先后,业内通常将半导体材料划分为三代:

第一代半导体材料:以硅和锗为代表,典型应用是集成电路。硅基半导体材料是目前产量最大、 应用范围最为广泛的半导体材料。

第二代半导体材料:以砷化镓为代表。砷化镓电子迁移率为硅的6倍以上,其器件具有高频、高 速的光电性能,因此被广泛应用于光电子和微电子领域。

第三代半导体材料:以碳化硅和氮化镓为代表。相比于前两代半导体材料,碳化硅具有禁带宽度 大、击穿电场强度高、热导率高、电子饱和速率高以及抗辐射能力强等特点,适用于高压、高频 和高温的场景,特别适合于电力电子领域的高功率半导体器件的制造。

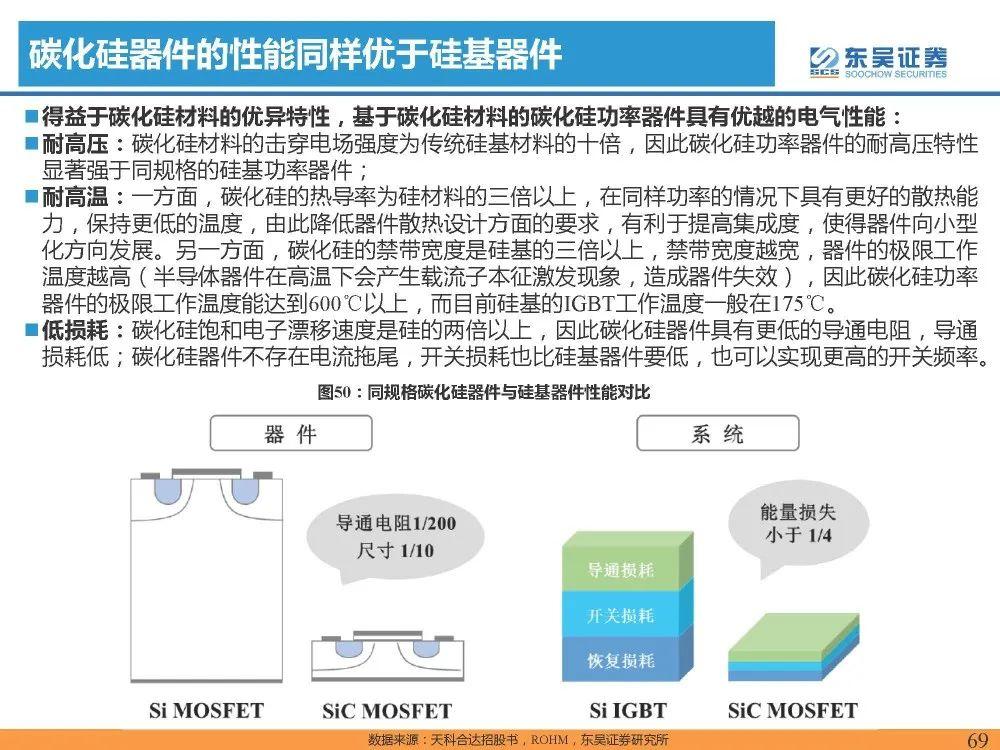

碳化硅器件的性能同样优于硅基器件

得益于碳化硅材料的优异特性,基于碳化硅材料的碳化硅功率器件具有优越的电气性能:

耐高压:碳化硅材料的击穿电场强度为传统硅基材料的十倍,因此碳化硅功率器件的耐高压特性 显著强于同规格的硅基功率器件;

耐高温:一方面,碳化硅的热导率为硅材料的三倍以上,在同样功率的情况下具有更好的散热能 力,保持更低的温度,由此降低器件散热设计方面的要求,有利于提高集成度,使得器件向小型 化方向发展。另一方面,碳化硅的禁带宽度是硅基的三倍以上,禁带宽度越宽,器件的极限工作 温度越高(半导体器件在高温下会产生载流子本征激发现象,造成器件失效),因此碳化硅功率 器件的极限工作温度能达到600℃以上,而目前硅基的IGBT工作温度一般在175℃。

低损耗:碳化硅饱和电子漂移速度是硅的两倍以上,因此碳化硅器件具有更低的导通电阻,导通 损耗低;碳化硅器件不存在电流拖尾,开关损耗也比硅基器件要低,也可以实现更高的开关频率。

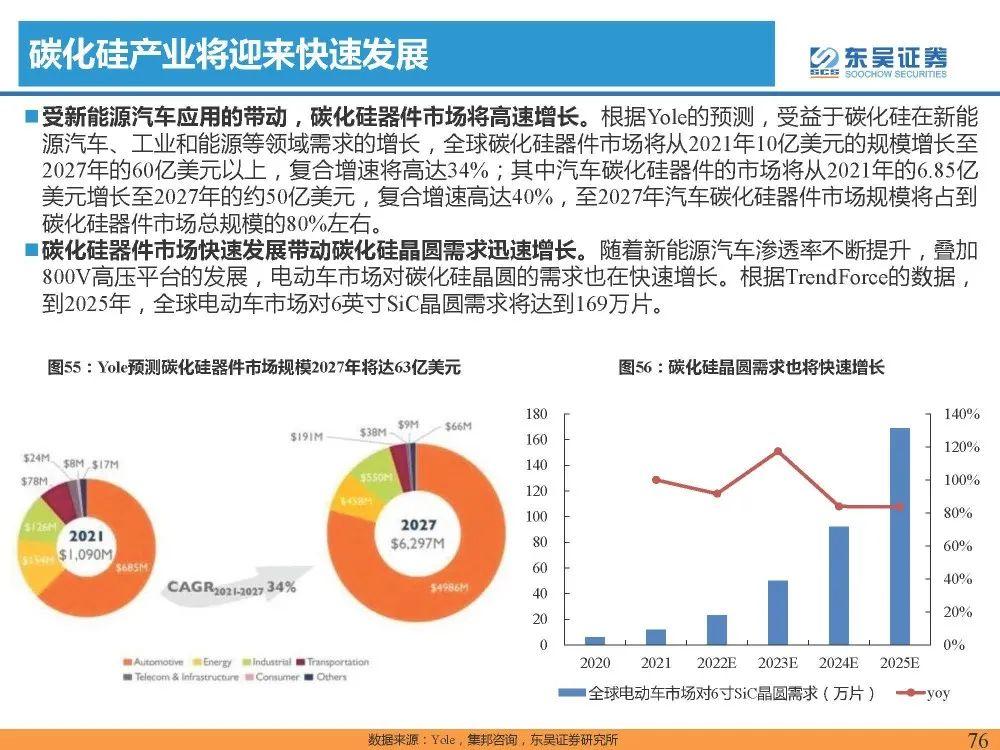

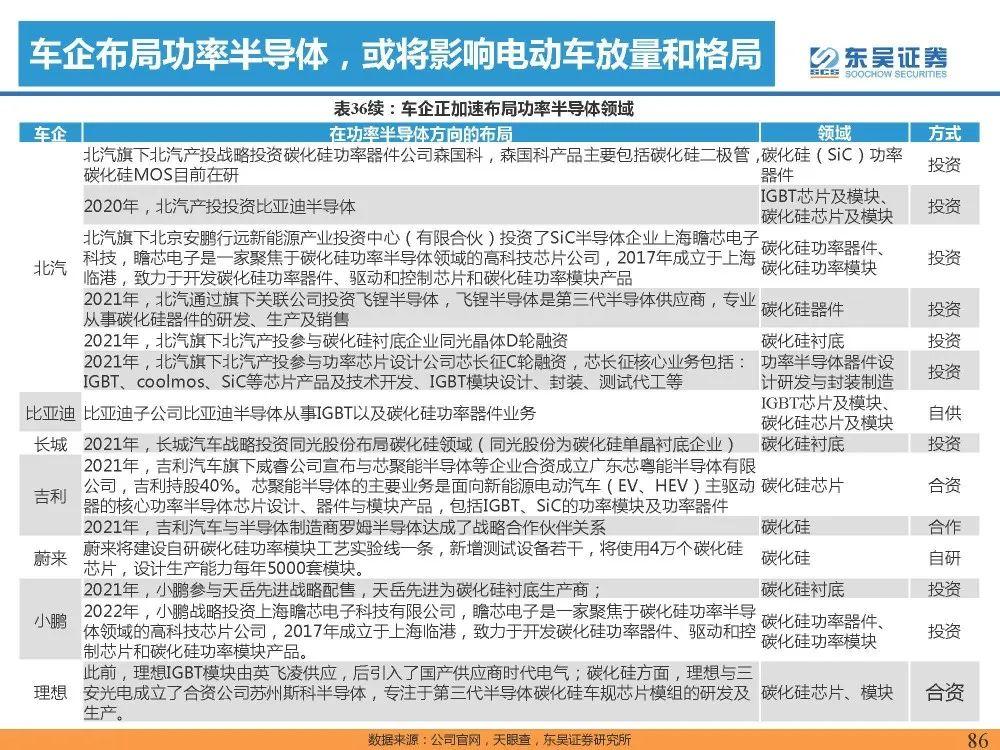

碳化硅产业将迎来快速发展

受新能源汽车应用的带动,碳化硅器件市场将高速增长。根据Yole的预测,受益于碳化硅在新能 源汽车、工业和能源等领域需求的增长,全球碳化硅器件市场将从2021年10亿美元的规模增长至 2027年的60亿美元以上,复合增速将高达34%;其中汽车碳化硅器件的市场将从2021年的6.85亿 美元增长至2027年的约50亿美元,复合增速高达40%,至2027年汽车碳化硅器件市场规模将占到 碳化硅器件市场总规模的80%左右。

报告节选:

说明:本文来源网络;文中观点仅供分享交流,不代表本***立场,转载请注明出处,如涉及版权等问题,请您告知,我们将及时处理。

来源:电力电子技术与新能源